Best analytics service

Add your telegram channel for

- get advanced analytics

- get more advertisers

- find out the gender of subscriber

Categoría

all posts Invest Heroes

Путь от Телеграм-канала до инвестиционной компании!

Наш сайт:

https://invest-heroes.ru

Сотрудничество: @Beintresting

Дисклеймер! Информация на канале НЕ является индивидуальной инвестиционной рекомендацией

Mostrar más

50 106-48

Suscriptores

~12 326

Vistas por publicación

~39

Publicaciones por mes

23.75%

ERR

Calificación general de Telegram

Globalmente

19 879lugar

de 78 777

En, Rusia

2 835lugar

de 8 625

En categoría

465lugar

de 1 704

Archivo de publicaciones

¡Copiado!

На этой неделе - Пироги по вопросам трудящихся!

#мысли_управляющего

Как и обещал, этот выпуск посвящен вопросам, которые вы написали мне выше. Постарался осветить все популярные.

• Ну и как водится, дал прогноз по движениям основных индексов, золота, нефти, валюты

Переходите по ссылке - https://youtu.be/7FCN3RkAqfw?si=AJ9FB74kY59vPHNn

Смотрите, ставьте лайк, подписывайтесь на канал.

🌸 Приятного просмотра и отличных майских!

Рубль укрепился. Как играть дивсезон?

Билеты на конференцию ООО УК «ГЕРОИ»https://invest-heroes.ru/ih-conference-summer-2024

https://ih-capital.ru — открытие Личного кабинета для приобретения паев фондов

👉🏻Мой канал - https://t.me/PirogovLive

👉🏻 Канал с аналитикой по РФ от команды Invest Heroes - https://t.me/InvestHeroes

👉🏻 Канал с аналитикой по США от команды Invest Heroes https://t.me/InvestHeroesGlobal

00:00 Вступление

1:14 Что было в прошлом выпуске

1:24 Итоги заседания ЦБ

3:34 Мой счет

4:01 Темпы роста

9:39 Золото

11:53 ТМК

17:50 Тинькофф

20:58 ВК

24:30 Рынок на майские

26:43 Рынок США

27:30 Конференция

*Данное видео носит информативный характер и не является индивидуальной инвестиционной рекомендацией

2 355

6

¡Copiado!

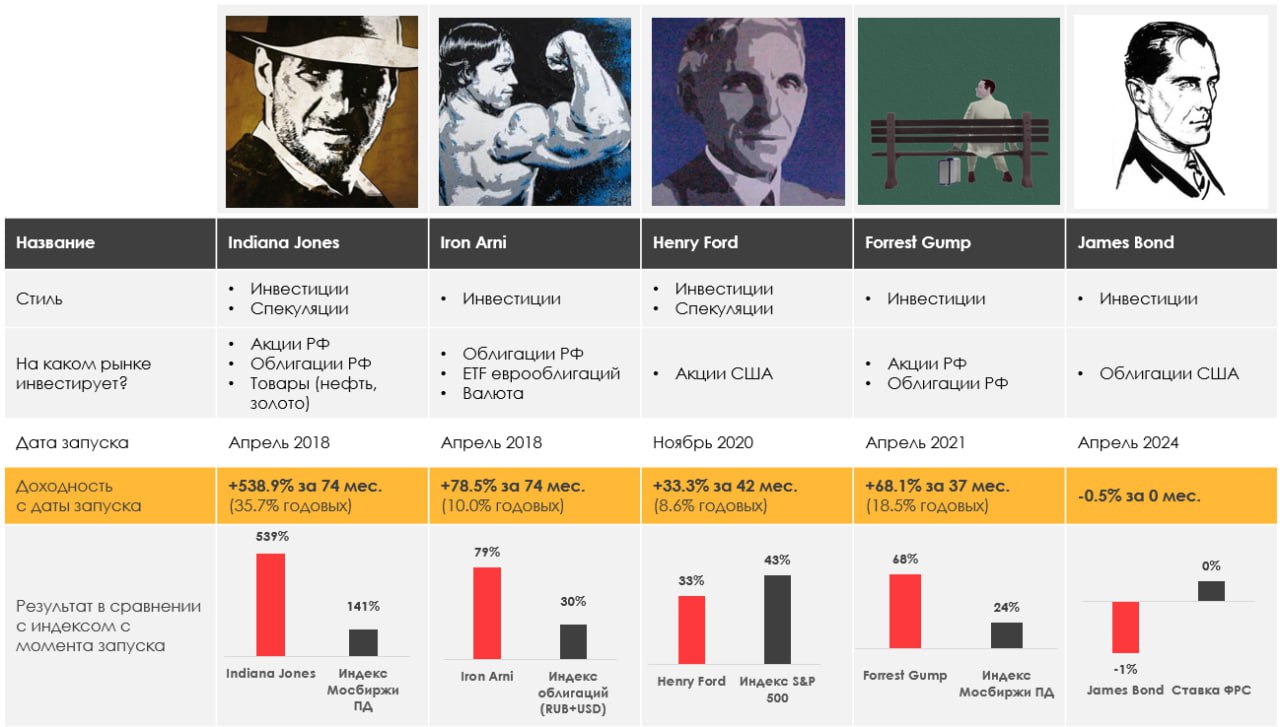

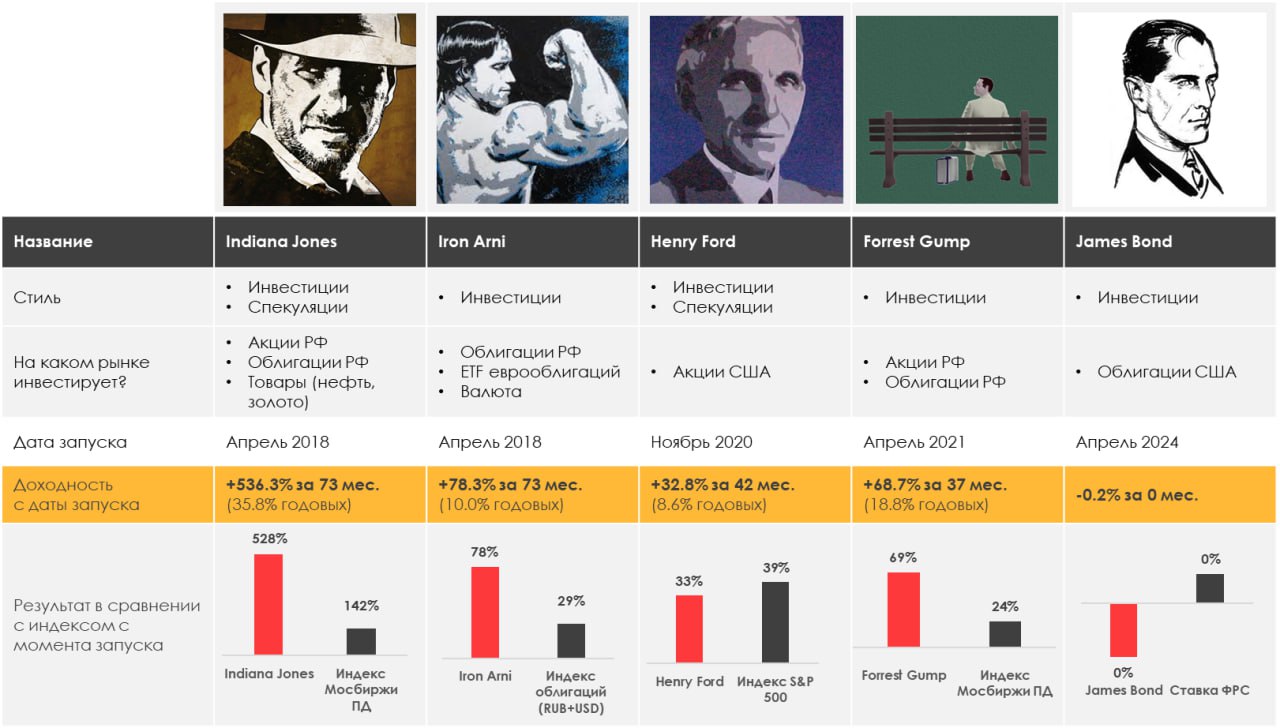

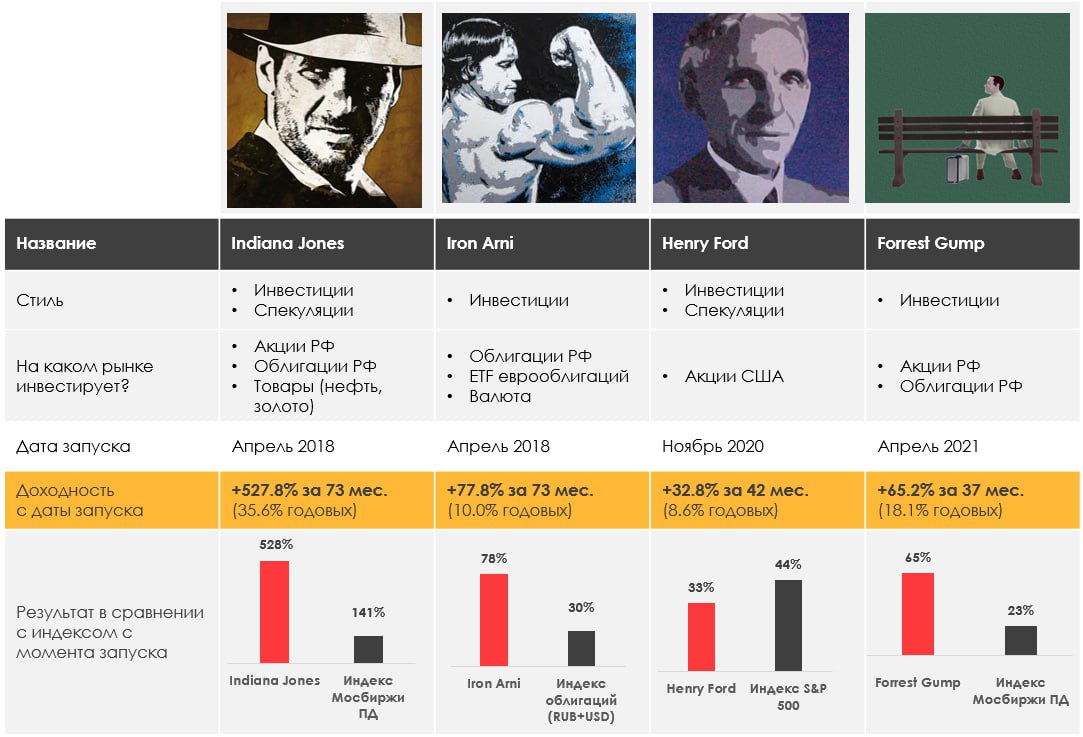

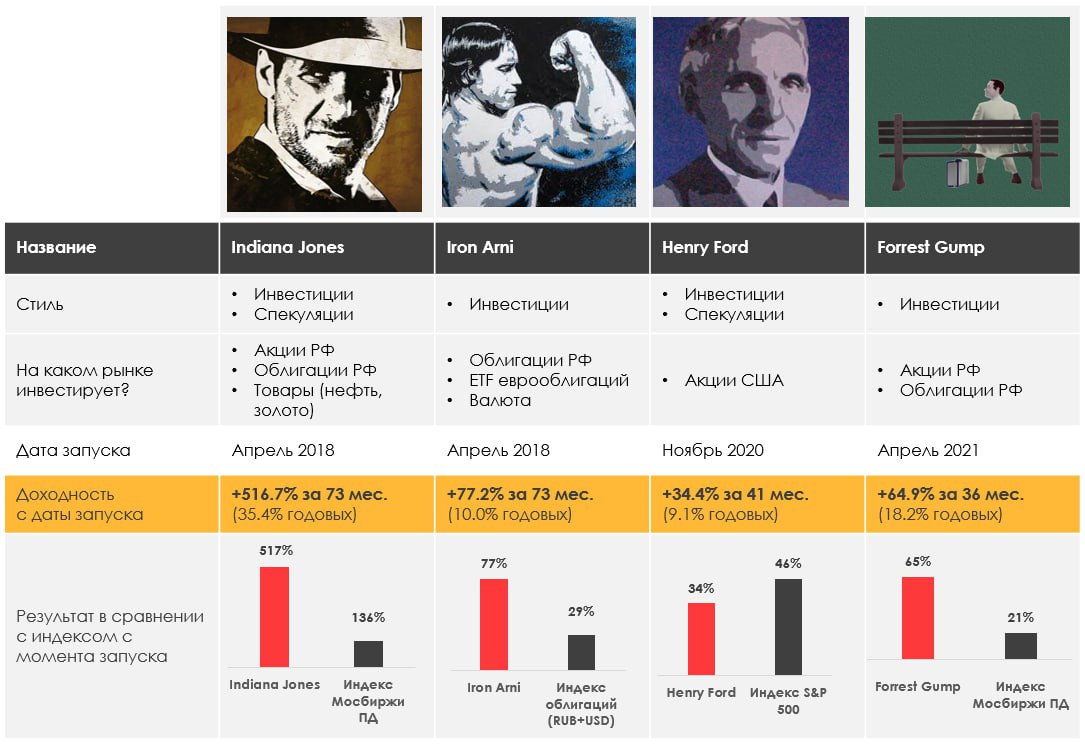

Наши портфели

#weekly #strategies

Каждую неделю мы делимся результатами наших портфелей в отдельной рубрике #strategies

Итак, результаты наших портфелей за неделю:

> Indiana Jones: 1.18%

> Henry Ford: 2.12%

> James Bond: -0.28%

> Iron Arny: 0.20%

> Forrest Gump RU: -0.35%

> Индекс Мосбиржи ПД: -0.14%

> Индекс S&P500: 2.67%

Портфель IJ:

Неделю завершаем в легком плюсе, в основном за счет фьючерсов на юань, РТС и S&P. Результат акций подпортили ТМК, Совкомфлот, ДВМП и ММК реакцией на дивиденды и отчеты.

IJ - это активная стратегия, по которой совершаются в том числе и спекулятивные трейды. Чтобы их повторять, нужно быть готовым повторять до 50 сделок в месяц.

Портфель James Bond:

На этой неделе портфель облигаций немного просел на фоне проинфляционных экономических данных. В пятницу PCE вышел на уровне +2.7% г/г против +2.5% месяцем раннее, а Core PCE вышел на уровне +2.8%. Базовый PCE находится в пределах 2.8% уже 4 месяца подряд и не показывает признаков замедления.

Пока сохраняем 15% в кэше для возможности дальнейшего добора позиций в длинных бумагах.

Портфель Iron Arny:

В пятницу ЦБ сохранил ставку и ужесточил тон, повысив прогнозы по росту ВВП, инфляции и средней КС на этот год. Продолжаем сохранять половину портфеля в защитных активах — фондах денежного рынка и флоатерах.

Портфель Forrest Gump RU:

С начала года портфель вырос на 18.1% (против 12.7% по индексу Мосбиржи полной доходности). Продолжаем придерживаться все той же стратегии: основная ставка в портфеле на компании внутреннего рынка, многие из которых за последние две недели показали себя значительно лучше рынка (Яндекс +4.8%, Позитив +4.2%, Система +10%, Глобалтранс +2.5%, Cамолет +3%). При этом по-прежнему держим пониженную долю в акциях, в связи с перегретостью на уровне индекса.

Загляните на наш сайт, чтобы узнать больше про эти стратегии. Вы можете зарабатывать 10-30% годовых на акциях и 10-15% на облигациях в нашем сервисе.

Если вам нужна личная консультация по сервису IH, напишите @Sergey_Lenshin 💪

Mostrar más ...

3 452

2

¡Copiado!

Друзья, совсем скоро состоится наша первая конференция ООО УК «ГЕРОИ»

Дата: 15 июня

Начало: 15:00

Адрес: г. Москва, Дербеневская набережная, 7, стр. 31.

Что ждет участников?

В этот летний день мы проведем с вами много времени вместе: познакомимся, расскажем более подробно о наших подходах, введем в контекст рынка и поделимся нашими прогнозами на 2024/2025гг.

А также Сергей Пирогов проведет для всех инвесторов мастер-класс «Инвестиционное кредо нашей компании: как мы делаем деньги на рынке».

Посещение конференции включает в себя:

– выступления спикеров –управляющих и аналитиков, во время выступлений вы сможете задавать вопросы;

-общение во время перерывов с нашей командой;

-фуршет, включая алкогольные и безалкогольные напитки;

-также мы предусмотрели after party для тех, кто захочет остаться подольше — после официальной части мы продолжим общение до 00:00.

Подробнее с программой мероприятия можно ознакомиться здесь

🎟️ Цена билета:

Для клиентов Invest Heroes и пайщиков фондов ООО УК «ГЕРОИ» билет со скидкой 50% – 7000р. Скидка действует до 30 мая включительно.

Для всех желающих (не клиентов) билет со скидкой 25% – 10 500р. Скидка действует до 30 мая включительно.

Онлайн трансляция (запись остается навсегда) – 3000р.

Билет на конференцию можно приобрести по ссылке: https://invest-heroes.ru/ih-conference-summer-2024

*Для покупки билета необходимо быть зарегистрированным на портале Invest Heroes. После покупки вам придет письмо на почту с подтверждением, а также билет будет отображаться в личном кабинете.

Mostrar más ...

2 564

2

¡Copiado!

Друзья, совсем скоро состоится наша первая конференция ООО УК «ГЕРОИ»

Дата: 15 июня

Начало: 15:00

Адрес: г. Москва, Дербеневская набережная, 7, стр. 31.

Что ждет участников?

В этот летний день мы проведем с вами много времени вместе: познакомимся, расскажем более подробно о наших продуктах, введем в контекст рынка и поделимся нашими прогнозами на 2024/2025гг. А также Сергей Пирогов проведет для всех инвесторов мастер-класс «Инвестиционное кредо нашей компании: как мы делаем деньги на рынке».

Посещение конференции включает в себя:

– выступления спикеров –управляющих и аналитиков, во время выступлений вы сможете задавать вопросы;

-общение во время перерывов с нашей командой;

-фуршет, включая алкогольные и безалкогольные напитки;

-также мы предусмотрели after party для тех, кто захочет остаться подольше — после официальной части мы продолжим общение до 00:00.

Подробнее с программой мероприятия можно ознакомиться здесь

🎟️ Цена билета:

Для клиентов Invest Heroes и пайщиков фондов ООО УК «ГЕРОИ» билет со скидкой 50% – 7000р. Скидка действует до 30 мая включительно.

Для всех желающих (не клиентов) билет со скидкой 25% – 10 500р. Скидка действует до 30 мая включительно.

Онлайн трансляция (запись остается навсегда) – 3000р.

Билет на конференцию можно приобрести по ссылке: https://invest-heroes.ru/ih-conference-summer-2024

*Для покупки билета необходимо быть зарегистрированным на портале Invest Heroes. После покупки вам придет письмо на почту с подтверждением, а также билет будет отображаться в личном кабинете.

Mostrar más ...

677

1

¡Copiado!

Positive Technologies: Как дела у компании?

Не так давно, в первой половине апреля, компания представила результаты за 4 кв. 2023 г. и провела день инвестора.

Ранее мы писали о наших прогнозах по фин. результатам за 2023, и фактические результаты полностью оправдали наши ожидания. Подробнее об этом далее в посте.

Подробнее о результатах за 2023 г.

— Отгрузки по итогам 2023 г. выросли на 76% г/г до 25.5 млрд руб. Объем отгрузок шести продуктов компании преодолел 1 млрд руб. (в предыдущем году таких продуктов было пять). Суммарно клиентам компании доступно более 20 продуктов (в 2023 г. было представлено пять новых продуктов и еще несколько продуктов и решений находятся в стадии разработки).

Гайденс компании по отгрузкам остался актуальным: 40-50 млрд руб. в 2024 г. и 70-100 млрд руб. в 2025 г.

— Выручка по МСФО выросла на 61% г/г до 22.2 млрд руб. (наш прогноз — 23 млрд руб.).

— EBITDA увеличилась на 59% г/г до 10.8 млрд руб. (наш прогноз — 9.8 млрд руб.). Рентабельность по EBITDA составила 49% против 50% в 2022 г., что было даже лучше наших ожиданий в связи с более низкими фактическими расходами на исследования и разработки, чем мы предполагали. Данная статья расходов выросла на 74% г/г до 2.3 млрд руб.

Интересные тезисы со встречи Позитив с инвесторами, которую мы посетили в первой половине апреля:

Рынок кибербеза в РФ. Позитив растет в два раза быстрее рынка. Отгрузки в 2023 г. выросли на 76%, рынок кибербеза в РФ рос на 30-35%.

Внимание государства направлено на рынок из-за большого кол-ва кибератак. Из-за этого ощущался повышенный спрос на услуги кибербеза. При этом не все компании сразу отреагировали в 2022 году, чтобы защитить свою инфраструктуру. Позитив, предоставлял им бесплатно сервисы защищая, их от удара в 2022. Это сыграло свою роль в 2023 году, заказчики заложили эти сервисы в бюджеты.

В 2024 г. будет ярко проявлено импортозамещение, потому что многие компании все ещё откладывали это.

Международная экспансия. Позитив видит огромный потенциал с точки зрения развития на международном рынке. До 2022 г. у России не было отличий по кибербезу. Сейчас ситуация другая: вся страна под санкциями, компания выстояла (никого в мире не атаковали сильнее, чем Россию), значит это говорит о том, что нанести ущерб не получится и есть опыт противостояния хакерским атакам, которого нет ни у кого в мире.

Как итог, сейчас есть запрос со стороны других стран — им нужны знания, независимость в плане кибербеза. Компания уже сейчас видит возможность продавать решения так, как они есть. При этом также, вероятно, будет в течение 1,5-3 лет открывать R&D офисы на территории других стран, чтобы они занимались локализацией (поддержка и разработка на территории конкретной страны). Это дополнительный долгосрочный драйвер роста бизнеса.

Светлана Дубровина

Senior Analyst

@littlecreator

Mostrar más ...

5 362

23

¡Copiado!

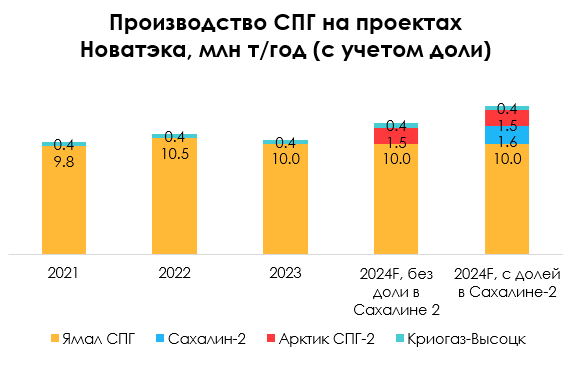

ЕС может включить в 14-й пакет санкций запрет на импорт российского СПГ

#СПГ #NVTK

К июню ЕС планирует принять 14 пакет санкций. В него могут включить в том числе запрет на импорт СПГ из России. Рассмотрим подробнее возможные санкции и их влияние на экспортеров СПГ.

- ЕС может отказаться от российского СПГ с 2025 г.

14-й пакет санкций может быть принят до выборов в Европарламент, которые пройдут с 6 по 9 июня. Министр иностранных дел Швеции сообщил, что ЕС планирует включить в 14-й пакет антироссийских санкций запрет на поставки СПГ.

Ранее мы уже писали в посте о том, что ЕС рассматривает запрет на импорт российского СПГ. В ЕС заявили, что планируют сокращать поставки СПГ из России после прекращения транзита газа через Украину 31 декабря 2024 г. А согласно плану RePowerEU, ЕС должен полностью отказаться от российского газа к 2027 г. Вероятно, что запрет на импорт СПГ из России может начать действовать с 2025 г., причем отказ от российского СПГ может быть постепенным.

- Россия находится на 3 месте по экспорту СПГ в ЕС, но российский СПГ могут заменить США

В 2023 г. Россия была на третьем месте по поставкам СПГ в Европу после США и Катара. Россия экспортировала в ЕС около 15 млн т, что составило 14% от общего объема импорта СПГ в ЕС. Если ЕС сразу откажется от российского СПГ, то не сможет заменить его долгосрочными контрактами, а цены на спотовом рынке вырастут. Но если ЕС постепенно откажется от российского СПГ с 2025 г., то сможет заключить долгосрочные контракты на СПГ с США или другими странами.

В 2025 г. на рынке СПГ появятся дополнительные мощности, которые смогут заменить российский СПГ. Например, США могут увеличить экспорт СПГ с 104 млн т в 2024 г. до 130 млн т в 2025 г. К концу 2025 г. США планируют запустить несколько новых СПГ-проектов: Golden Pass (14 млрд куб. м или 10 млн т в год), Plaquemines LNG и Corpus Christi Liquefaction Stage (13.5 млрд куб. м или 10 млн т в год всего).

- При запрете импорта российского СПГ в ЕС Новатэк может лишиться долгосрочных контрактов с европейскими компаниями, это негативно отразится на рентабельности

Сахалин 2, доля в котором принадлежит Газпрому, экспортирует СПГ в основном в Азию (в Японию, Китай и др. страны). В основном ЕС импортирует российский СПГ с проекта Ямал СПГ Новатэка. По нашим расчетам, из 20-21 млн т экспорта СПГ Ямал СПГ около 15 млн т приходится на ЕС, из них около 10 млн т - на долгосрочные контракты.

В случае запрета поставок СПГ в ЕС, вероятно, Новатэк будет перенаправлять этот объем СПГ в Азию по спотовым ценам с дисконтом. Экспорт в ЕС по долгосрочным контрактам сейчас более выгоден, чем по спотовым ценам (по нашей оценке, примерно на 17%). Также транспортировка СПГ в Азию занимает больше времени, расходы на транспортировку вырастут. Это негативно отразится на рентабельности и финансовых результатах Новатэка.

Вывод

Если к июню ЕС введет запрет на импорт российского СПГ (в 14-м пакете санкций), это будет негативно для Новатэка. Вероятно, запрет начнет действовать не раньше 2025 г., и отразится на финансовых результатах только в 2025 г. В случае санкций Новатэк будет перенаправлять СПГ с проекта Ямал СПГ в Азию, что менее выгодно и негативно отразится на рентабельности (ожидаем, что негативный эффект на прогнозную EBITDA Новатэка в 2025 г. может составить около 5%).

Наталья Шангина

Senior Analyst

@Natalya_shg

Mostrar más ...

6 176

18

¡Copiado!

Что мы ждем от заседания Банка России 26 апреля?

#облигации

Мы думаем, что ставка будет сохранена на уровне 16%, но тон регулятора станет жестче. С высокой вероятностью, вверх будут пересмотрены прогнозы по росту ВВП, кредитованию и средней КС на 2024 год.

❓Почему мы так думаем

• Инфляция в марте замедлилась, но это объясняется волатильными компонентами. В устойчивых рост цен остается повышенным, а в нерегулируемых услугах (самая устойчивая компонента) — 10% с сезонной корректировкой в годовом выражении.

• Экономическая активность также остается высокой и ЦБ считает, что это именно разрыв выпуска (избыточный спрос над предложением), а не рост потенциала экономики. А разрыв выпуска — это проинфляционный фактор.

• Потребительское кредитование в марте выросло на 2% за месяц — это максимум с лета 2023 года.

• На рынке труда сохраняется дефицит кадров, что приводит к росту з/п и с одной стороны поддерживает высокую потребительскую активность, а с другой вынуждает компании повышать отпускные цены.

❓Как это отразиться на облигациях

Ужесточение риторики — это негатив для выпусков с фикс. купоном и позитив для бумаг с плавающим купоном. Мы считаем, что флоатеры продолжают оставаться интересной историей. В фиксах тоже есть перспективные варианты (о конкретных выпусках написали здесь.)

Mostrar más ...

7 056

22

¡Copiado!

Какие нефтяники больше подвержены рискам атак на НПЗ

#нефть #нефтегаз

С начала года участились атаки на НПЗ и аварии. В посте рассмотрим подробнее, как это влияет на нефтегазовые компании.

- Текущий простой мощностей НПЗ из-за аварий сопоставим с простоем из-за плановых ремонтов, по нашей оценке

В апреле простой мощностей НПЗ в России составил 4.4 млн т или 16.6% от общих мощностей переработки (включает простой суммарно из-за аварий и плановых ремонтов). В среднем в марте-апреле простой мощностей НПЗ составил около 14%. Предполагаем, что расходы на ремонт НПЗ из-за аварий сопоставимы с плановыми капитальными расходами на ремонт, т. к. по масштабу текущий простой мощностей НПЗ из-за аварий сопоставим с простоем из-за плановых ремонтов (в среднем в 2023 г. – 2 млн т/мес.).

- Самая низкая доля нефтепереработки от добычи нефти - у Роснефти, а самая высокая - у Газпромнефти

У Газпромнефти самая высокая доля объема переработки нефти от объема добычи - около 90%. У Лукойла и Газпромнефти также существенная доля переработки нефти — 70% и 63% соответственно. У Роснефти самая низкая доля объема переработки нефти от объема добычи - около 45%. Поэтому снижение загрузки НПЗ на одинаковую величину окажет меньше влияния на Роснефть и больше всего – на Газпромнефть.

- У Роснефти больше всего мощностей НПЗ расположено в европейской части России

С точки зрения географии, у Роснефти НПЗ расположены в основном в европейской части России, что делает их более подверженным атакам. В основном НПЗ находятся в Рязани, Саратове, Краснодарском крае (мощностью всего около 67 млн т нефти /год). Ангарский и Амурский НПЗ находятся далеко от европейской части страны и менее подвержены атакам (их мощность всего около 19 млн т). В этом году уже были аварии на НПЗ в Рязани (мощностью 17 млн т год), на Сызранском (8.5 млн т/год) и Новокуйбышевском НПЗ (8.3 млн т/год).

У Лукойла основные НПЗ – Волгоградский, Пермский, Нижегородский и Ухтинский. При этом на Нижегородском НПЗ (мощностью 17 млн т) уже несколько раз случались аварии с конца 2023 г. и были остановлены установки для производства бензина. На Волгоградском НПЗ (мощностью 15 млн т) также была авария в феврале. Пермский (13 млн т/год) и Ухтинский НПЗ (4 млн т/год) мощностью всего 17 млн т/год находятся дальше от границы и менее подвержены атакам.

НПЗ Татнефти «Танеко» (мощностью 18 млн т/год) находится в Татарстане, далеко от границы. НПЗ Газпромнефти расположены в Москве (12 млн т/год), Ярославле (15 млн т/год) и Омске (21 млн т/год). Из них Омский НПЗ (самый крупный) самый крупный и самый отдаленный от границы.

Вывод

Если аварии на НПЗ будут происходить так же часто, как в марте-апреле, простой мощностей НПЗ может составить около 14% за год. Предполагаем, что расходы на ремонт НПЗ из-за аварий будут примерно сопоставимы с расходами на плановый ремонт (если аварии на НПЗ будут происходить так же часто).

На НПЗ Лукойла в Волгограде и Нижнем Новгороде, которые уже подвергались атакам, приходится 39% от добычи нефти компании. Поэтому для Лукойла риски атак на НПЗ высокие. НПЗ Роснефти в основном расположены в европейской части страны, на них приходится около 35% от добычи нефти компании. У Газпромнефти под риском атак находится в основном НПЗ в Ярославле (33% от добычи нефти). НПЗ Татнефти (Танеко) находится в Татарстане, и его уже пытались атаковать БПЛА.

Наталья Шангина

Senior Analyst

@Natalya_shg

Mostrar más ...

7 271

45

¡Copiado!

Алюминий – основной компонент конструкции самолётов [2/2]

В предыдущей части мы говорили о том, что Русал является доминирующим поставщиком на рынке авиационного алюминия, и для Boeing его поставки являются вопросом стратегии и конкуренции.

Какие выводы из этого можно сделать?

Скорее всего на фоне текущих проблем Boeing, которые ведут к проигрышу им конкуренции европейскому Airbus, первый снова будет лоббировать вопрос альтернатив, чтобы сохранить критически важные объёмы импорта алюминия, и Минфин США, как и в прошлый раз, будет обдумывать подобные схемы. Так что для Русала всё не так плохо, и важно осознавать, что в условиях жёстких корпоративных санкций против Русала мировые цены на алюминий будут неизбежно расти, что совершенно точно ударит по интересам крупнейших потребителей этого важнейшего цветного металла – в первую очередь, Boeing, Airbus, а также предприятиям, выпускающим высокоточную (включая двойного назначения) технику. Мы предполагаем, что эти предприятия имеют значительный политический вес, и по этой причине они этого не допустят.

Если смотреть на текущие события через призму вероятности повторения прошлых, учитывая, что котировки алюминия имеют крайне практическое значение для его потребителей (в отличие, скажем, от котировок никеля, которые в большей мере являются проблемой Лондонской биржи металлов (LME)), то в течение 1-2 месяцев сохранение параболического ценового тренда вынудит производителей (в первую очередь, Boeing) вновь обратиться в Минфин США с просьбой заменить санкции против Русала «на что-нибудь другое» (как вариант, ужесточить персональные санкции против Олега Дерипаски, хотя фантазировать не будем). Иными словами, нормализация биржевых цен на алюминий функционально зависит от ослабления санкций против Русала.

Mostrar más ...

7 539

27

¡Copiado!

Алюминий – основной компонент конструкции самолётов [1/2]

Многие слышали, что алюминий имеет прозвище «летучий металл». Примерно на 80% типичный Boeing 737 состоит из алюминия. Однако в самолетах используется не обычный алюминий. В большинстве из них используется специальный тип авиационного алюминия. Именно такой алюминий производит Русал, и подробнее об этом мы поговорим далее в посте.

США ввели запрет на импорт алюминия, Великобритания сделала это еще в прошлом декабре

12 апреля США объявили, что вводят запрет на импорт алюминия, меди и никеля российского производства. Великобритания ввела запрет на поставки этих металлов, а также цинка, свинца, олова, вольфрама и других ещё в прошлом декабре. По циркулирующим в интернете сведениям, санкции США и Великобритании, запрещающие импорт российского алюминия, могут оказать влияние почти на треть экспорта «Русала», или 1,5 млн т.

На фоне введения санкций цены на алюминий на мировом рынке резко выросли. 15 апреля на LME металл подорожал на 9,4%, показав самый большой прирост за день как минимум с 1987 года.

ALCOA, вероятно, не сможет компенсировать объемы “летучего металла” для Boeing

Наиболее распространенные типы авиационного алюминия - 7178-T6 и 7079-T6. ALCOA приостановила производство этих марок ещё в 2014 году – по иронии судьбы спустя несколько месяцев после подписания меморандума о стратегическом партнёрстве с Boeing.

Затем, в период президентства Дональда Трампа, выпуск авиационного алюминия был ненадолго переналажен (к слову, это обстоятельство вывело ALCOA из хронических убытков), но возвращение в Белый Дом демократов ознаменовало резкий рост штрафов за выбросы в атмосферу (производство алюминия – очень энергоинтенсивный процесс), и ALCOA вновь поставила этот проект на паузу.

Вопрос поставок авиационных грейдов алюминия Русала – вопрос исхода обострившейся конкуренции Boeing и Airbus

Что касается Европы, импорт первичного алюминия из России в ЕС снижался с 2018 года, когда США ввели санкции против Русала, но до последнего времени оставался значительным именно из-за сложностей с заменой поставщика 7178-T6 и 7079-T6 для производства Аэробусов. По данным Trade Data Monitor, в 2023 году импорт российского алюминия в ЕС составит 512 122 тонны, или 8 % от общего объёма (на деле, косвенный алюминий, произведённый Русалом, но маркированный другими производителями может составлять ещё две таких доли – то есть, суммарно до 24%) по сравнению с 12% в 2022 году и 19% в 2018 году. По факту, косвенные (и даже, возможно, прямые – если санкции в ближайшие месяцы откорректируют) поставки авиационного алюминия, на рынке которого твёрдо доминирует Русал, – это индикатор сценария обострившейся конкуренции Boeing и Airbus.

Представитель Boeing ещё в марте 2022 года сообщил, что корпорация покупает алюминий «в разных странах, включая США». Boeing отказался от российских поставок ещё в марте 2022 года, что привело к росту себестоимости примерно на 12%, судя по финансовой отчётности.

Напомним, что история с санкциями США против UC Rusal не нова. Ещё в бытность президентом Дональда Трампа Госдепартамент ввёл санкции против Русала, однако затем пошёл на уступки, и вместо того, чтобы ограничивать импорт всего концерна решил ввести персональные санкции против Олега Дерипаски, и далее ослабил их после того, как он согласился сократить свою долю в компаниях UC Rusal, En+ и «Евросибэнерго».

Почему так произошло? Ответ прост: для Boeing алюминий, производимый предприятиями Русала по всему миру, является вопросом стратегии и конкуренции.

Продолжение в следующем посте

Mostrar más ...

6 797

24

¡Copiado!

Последний день скидок на подписку Invest Heroes

В зависимости от выбранного тарифа, вы сможете применить скидочный промокод на сайте https://invest-heroes.ru :

HB20 - скидка 20% на все тарифы 3/6 мес.

HB30 - скидка 30% на все годовые тарифы

HB35 - скидка 35% на годовой тариф США+РФ

Также у нас есть варианты для долгосрочной подписки:

Рынок РФ (3 года) — со скидкой 40% цена составит 56 700 руб. вместо 94 500

Ссылка для оплаты: https://invest-heroes.ru/order?content=2&rate=103

РФ (5 лет) — со скидкой 45% цена составит 86 625 руб. вместо 157 500

Ссылка для оплаты: https://invest-heroes.ru/order?content=2&rate=104

РФ+США (3 года) — со скидкой 40% цена составит 71 100 руб. Вместо 118 500

Ссылка для оплаты: https://invest-heroes.ru/order?content=2&rate=106

РФ+США (5 лет) со скидкой 45% цена составит 108 625 руб. вместо 197 500

Ссылка для оплаты: https://invest-heroes.ru/order?content=2&rate=105

Не обращайте внимание, что перед оплатой будет написано 12 месяцев (это стандартный текст, вшитый по умолчанию) — по факту вы получаете тот период подписки, который указан напротив ссылки.

(Если у вас уже есть подписка, то новый срок просуммируется со старым)

Удачных инвестиций😉

Mostrar más ...

Главная | Invest Heroes

С нами вы сможете научиться управлять своими финансами, разобраться в инвестиционных инструментах и понять, как работает фондовый рынок.

7 115

1

¡Copiado!

Свежие Пироги уже на YouTube!

#мысли_управляющего

В сегодняшнем выпуске – https://youtu.be/ugFkGbxBSGA?si=NKs7kqmFafaB4YSx – речь пойдет про схему, которую я сейчас реализую, а именно:

1. продаю акции;

2. держу ОФЗ флоутеры и 9-летки под продажу через 2 мес.;

3. готовлюсь активно покупать на вырученные средства юань.

Такой маневр складывается из сочетания выросшей нефти, CPI 4.5% за март, первых признаков укрепления рубля и формы кривой ОФЗ.

Снижение доллара и налоги - аргументы за приостановку роста в акциях.

Помимо этого, в выпуске:

• первые ~700 млн. в фондах УК ГЕРОИ;

• SPO Астра: ждем через год 700-750₽ за бумагу;

• медь и алюминий: как относиться к текущему росту.

🎂 Также в выпуске скидка на ДР Героев - действует сегодня и завтра: для выбора тарифа воспользуйтесь главной страницей нашего сайта https://invest-heroes.ru

В зависимости от выбранного тарифа, вы сможете применить скидочный промокод👇🏻

HB20 - скидка 20% на все тарифы 3/6 мес.

HB30 - скидка 30% на все годовые тарифы

HB35 - скидка 35% на годовой тариф США+РФ

Есть варианты скидок для долгосрочных тарифов (3/5 лет) — писали об этом здесь https://t.me/PirogovLive/9268

Mostrar más ...

Как я проведу лето? Рубль, облигации, повышение налогов, sell in may

Скидки на аналитику до 22 апреля:

HB20 - скидка 20% на все тарифы 3/6 мес.

HB30 - скидка 30% на все годовые тарифы

HB35 - скидка 35% на годовой тариф США+РФ

Для выбора тарифа воспользуйтесь главной страницей нашего сайта https://invest-heroes.ru

https://ih-capital.ru — открытие Личного кабинета для приобретения паев фондов

👉🏻Мой канал - https://t.me/PirogovLive

👉🏻 Канал с аналитикой по РФ от команды Invest Heroes - https://t.me/InvestHeroes

👉🏻 Канал с аналитикой по США от команды Invest Heroes https://t.me/InvestHeroesGlobal

00:00 Начало

1:13 О чем говорил в прошлом выпуске?

2:04 Событие недели: ОФЗ не упали

4:50 Мой счет в подписке

5:18 ТОП-4 темы

6:11 ОФЗ

11:48 Рубль

17:43 РТС

20:06 Налоги

23:17 Астра

27:47 Акция на подписку

28:45 Цветные металлы

*Данное видео носит информативный характер и не является индивидуальной инвестиционной рекомендацией

5 976

18

¡Copiado!

Наши портфели

#weekly #strategies

Каждую неделю мы делимся результатами наших портфелей в отдельной рубрике #strategies

Итак, результаты наших портфелей за неделю:

> Indiana Jones: 0.59%

> Henry Ford: -1.75%

> Iron Arny: 0.28%

> Forrest Gump RU: 2.09%

> James Bond: -0.18%

> Индекс Мосбиржи ПД: 0.43%

> Индекс S&P500: -3.05%

Портфель IJ:

Портфель за неделю еще немного вырос. «Тягачами» результата выступили идеи шорта S&P и юаня. Также в акциях мы заработали на Яндексе, Самолете и Совкомфлоте и потеряли на шорте OZON, который не успели вовремя закрыть в прибыль. Едем дальше: ждем IMOEX 3520

IJ - это активная стратегия, по которой совершаются в том числе и спекулятивные трейды. Чтобы их повторять, нужно быть готовым повторять до 50 сделок в месяц.

Портфель Iron Arny:

Портфель продолжил плавный рост. В ОФЗ в пятницу случился отскок, на рынке появился крупный бид, который превысил возможности предложения вторичного рынка. Склоняемся, что это пока не естественный отскок, а чья-то вынужденная мера купить ОФЗ.

Портфель Henry Ford:

Портфель снижался на фоне начавшейся коррекции в акциях США. Мы успели к ней подготовиться, закрыв большую часть спекулятивных лонгов и забрав несколько % снижения в большом шорте S&P.

Портфель James Bond:

В начале недели мы сформировали костяк стратегии на 65% портфеля, чем и вызван убыток (комиссиями). Предпочитаем держать основную часть в дюрации 3-6 лет пропорционально. На 20% купили лимитными заявками длинные трежерис через TLT. Оставляем за собой маневр и в этой позиции. На следующей недели будем точечно добирать остаток позиций.

В качестве бенчмарка выбрали эффективную ставку ФРС, поэтому бенчмарк будет равномерно прирастать на 0.1% в неделю.

Загляните на наш сайт, чтобы узнать больше про эти стратегии. Вы можете зарабатывать 10-30% годовых на акциях и 10-15% на облигациях в нашем сервисе.

Если вам нужна личная консультация по сервису IH, напишите @Sergey_Lenshin 💪

Mostrar más ...

7 680

5

¡Copiado!

Астра: Как дела у компании

Астра провела SPO, в ходе которого основной акционер продал 10% акций по цене 555 руб./акцию и тем самым увеличил free float c 5% до 15%. Компания ставит для себя целью стать голубой фишкой. Увеличение free float дает компании возможность попасть в первый уровень листинга Мос. Биржи и индекс Мос. Биржи.

Мы участвовали в размещении с клиентами нашего сервиса, и, конечно же, продолжаем следить за тем, как развивается бизнес Астры. Подробнее об этом далее в посте 👉🏻

Бизнес Астры растет быстрыми темпами, ожидаем продолжения сильной динамики в 2024-25 гг.

— В 2023 г. отгрузки (признаются в момент подписания акта-приемки с покупателем) Астры выросли на 75% г/г до 11.2 млрд руб. В то же время выручка в 2023 г. выросла на 77% г/г до 9.5 млрд руб.

Выручка Астра складывается из продажи лицензий ОС Astra Linux, продуктов экосистемы и услуг по сопровождению и обучению. Рынок российских ОС, по данным Strategy Partners, в 2023 г. вырос на 57% г/г до 11.3 млрд руб., что было выше прогноза (10 млрд руб.). С учетом ускоренных темпов роста мы предполагаем, что прогноз по рынку на 2024 г. будет повышен. В ближайшее время Strategy Partners планирует выпустить обновленный прогноз.

Мы ожидаем продолжения значительного роста выручки в 2024-25 гг. (в среднем на 60%+ в год) за счет удержания доли на быстрорастущем рынке российских ОС и увеличения кол-ва программных продуктов и их проникновения среди клиентов компании. В 2024 году планируется вывести на рынок 4 новых продукта: будет 2 новых направления (облачное – AIC, контейнеризация – Nodus) и доведут 2 продукта до релиза (мониторинг – Astra Monitoring, управление инфраструктурой – ACM).

— EBITDA Астры в 2023 г. выросла на 44% г/г до 4.2 млрд руб., что было на уровне наших ожиданий. Рентабельность по EBITDA снизилась до 44% против 50-53.5% в 2021-22 гг. главным образом в результате роста расходов на персонал и маркетинг (в том числе в связи с IPO).

Ускорение найма — необходимое условие для роста бизнеса. Количество сотрудников увеличилось до 2 275 человек (67% которых – IT-специалисты) на конец 2023 г. против 860 чел. на конец 2022 г. В 2024-25 гг. мы ожидаем замедление темпов найма и нормализации рентабельности. Компания не дает гайденс по приросту кол-ва сотрудников, но говорит о том, что в 2024 г. он будет ниже, чем в 2023 г.

В 2024-25 гг. ожидаем нормализации рентабельности по EBITDA до 49-50% по мере роста бизнеса и замедление темпов найма. По нашему прогнозу, EBITDA в 2024 г. может достичь 8.3 млрд руб. (+100% г/г), а в 2025 г. — 12.3 млрд руб. (+47% г/г).

Тезисы со дня инвестора Астры:

— Новые клиенты в корп. сегменте: российские представительства зарубежных компаний (Нестле, Ашан, Марс). Это показатель качества продуктов компании, что независимые рыночные компании принимают решения в пользу Астры.

— Провели важные M&A: GitFlic (импортонезависимая платформа, нужна для повышения производительности труда разработчиков и сокращения цикла от разработки до рынка) и Knomary (обеспечивает HR-специалистов комплексными технологическими решениями для развития персонала)

— Разработали стратегию интернет безопасности, цель: совместить IT сервисы с ИБ. Единственные на рынке, у кого есть 4 ключевых сертификации РФ и Беларуси.

— Большая тема роста — со 2 кв. 2024 г. запускается старт продаж Облачной Астры. В результате растет рекуррентная выручка для Астры, а для клиентов будет проще масштабироваться и снижается общая стоимость владения ИТ решениями. Вторая большая тема роста — с 3 кв. 2024 г. запускаются продажи Tantor XData — это машина баз данных (т.е. техника, не программа)

Цель менеджмента — за 2 года сделать х3 чистой прибыли. Мотивационная программа на 2 года новая. Участвуют 130 ключевых сотрудников, общий бюджет — 2 млн акций, которые уже на балансе компании, т.е. размытия миноров не будет, но компания потратит эти акции со своего баланса.

Взгляд на компанию

Мы позитивно смотрим на долгосрочные перспективы компании. По какой цене акции интересны для покупки в портфель — смотрите в рамках нашего сервиса (сейчас действуют скидки).

Mostrar más ...

8 078

23

¡Copiado!

Скидки на подписку Invest Heroes!

Друзья, как и обещали, даем скидки на подписку Invest Heroes с сегодняшнего дня и по 22 апреля включительно.

Для выбора тарифа воспользуйтесь главной страницей нашего сайта https://invest-heroes.ru

В зависимости от выбранного тарифа, вы сможете применить скидочный промокод👇🏻

HB20 - скидка 20% на все тарифы 3/6 мес.

HB30 - скидка 30% на все годовые тарифы

HB35 - скидка 35% на годовой тариф США+РФ

1. С начала года мы уже сделали +30% на активной стратегии и +18% на инвестиционной (против 12% Индекса)

2. За 6 лет стратегия Сергея Indiana Jones заработала 530% против индекса Мосбиржи Полной доходности на уровне 142%.

👉🏻Также у нас есть варианты тарифом для долгосрочной подписки:

Рынок РФ (3 года) — со скидкой 40% цена составит 56 700 руб. вместо 94 500

Ссылка для оплаты: https://invest-heroes.ru/order?content=2&rate=103

РФ (5 лет) — со скидкой 45% цена составит 86 625 руб. вместо 157 500

Ссылка для оплаты: https://invest-heroes.ru/order?content=2&rate=104

РФ+США (3 года) — со скидкой 40% цена составит 71 100 руб. Вместо 118 500

Ссылка для оплаты: https://invest-heroes.ru/order?content=2&rate=106

РФ+США (5 лет) со скидкой 45% цена составит 108 625 руб. вместо 197 500

Ссылка для оплаты: https://invest-heroes.ru/order?content=2&rate=105

Не обращайте внимание, что перед оплатой будет написано 12 месяцев (это стандартный текст, вшитый по умолчанию) — по факту вы получаете тот период подписки, который указан напротив ссылки.

(Если у вас уже есть подписка, то новый срок просуммируется со старым)

Mostrar más ...

8 013

12

¡Copiado!

Ждем новый выпуск длинной ОФЗ

#облигации

• Минфин планирует занять во 2 кв. 2024 1 трлн руб. по номинальной стоимости: 300 млрд руб. в бумагах с погашением до 10 лет, 700 млрд руб. с погашением от 10 лет и выше.

• По итогам 3-х дней аукционов во 2 квартале удалось разместить бумаги на 244 млрд руб. по номинальной стоимости, выполнив квартальный план на 24.4%. Для успешного выполнения плана, в оставшиеся аукционы надо занимать не менее 94.5 млрд руб.

• Из этих 244 млрд руб. — 104.6 млрд пришлось на бумаги со сроком погашения до 10 лет, 139.4 млрд на срок 10+ лет. Таким образом, осталось занять 195.4 млрд руб. на коротком конце и в середине и 560.6 млрд на длинном.

• Из длинных бумаг, доступных для размещения, остались ОФЗ 26243 и 26244 на 115 и 31.5 млрд руб. Также есть выпуски с плавающим купоном — ОФЗ 29024 и 29025 с остатками 6.2 и 665.9 млрд руб. Но т.к. Минфин предпочитает бумаги с фикс. купоном, то высока вероятность регистрации новой длинной ОФЗ, т.к. 146.5 млрд в имеющихся бумагах недостаточно для выполнения плана на 560.6 млрд руб.

• Последняя свежая ОФЗ 26244, c купоном 11.25%, появилась в октябре 2023 года, когда КС была 13% и ожидалось ее дальнейшее повышение. Эффективные доходности по длинным ОФЗ тогда были ~12.2-12.3% против 13.5-13.8% на сегодняшний день.

• Согласно консенсусу, сейчас мы находимся на пике ключевой ставки. Поэтому мы полагаем, что купон по новой длинной ОФЗ, может быть установлен в диапазоне 12-12.5%.

• Также можно полагать, что по мере полного размещения ОФЗ 26243 и 26244, из этих выпусков уйдет премия в доходности к соседним бумагам (~0.2 п.п.), а цена вырастет на 0.5-1 п.п.

Mostrar más ...

8 616

29

¡Copiado!

Напоминаю: тема налогов еще не раскрыта

#divingdeeper

... но все не так страшно в масштабах отдельных компаний.

Инициативы Президента в послании к Федеральному собранию по разным оценкам требуют дополнительных расходов 1.5-2 трлн руб. в год. Для их выполнения рассматривается повышение налогов: ввести прогрессивную шкалу НДФЛ и повысить налоги на прибыль.

На данный момент ещё нет конкретных параметров, как поменяется налогообложение, но влияние на экономику понятное: с одной стороны, это дополнительные госрасходы, что позитивно, а с другой стороны, финансируются они через повышение налогов. В результате сначала будет давление на экономику (когда налоги повысятся), но со временем будут расти доходы компаний и потребителей по мере реализации дополнительных госрасходов.

О том, что повышения рассматриваются всерьез Ведомости со слов своих источников писали еще в марте. Недавно на Национальном нефтегазовом форуме говорили о рисках повышения налога на прибыль нефтегазовых компаний на 5%, т.е. с 20% до 25%. Тайминг объявления нововведений непонятен

По налогу на прибыль корпораций в СМИ обсуждается возможность роста с 20% до 22% или до 25%. Это слабо негативный фактор для оценок компаний, к существенному снижению справедливых цен он не приведет (для большинства компаний в пределах 3-4% в случае повышения налога до 22% или в пределах 6-7%). Для компаний с высокой долговой нагрузкой негативный эффект будет больше.

Утверждение повышения налогов, вероятно, будет негативным триггером. Это скажется на силе потребителя и, соответственно, замедлит рост экономики, для циклических компаний (банки, девелоперы, товары длительного пользования) это негативно.

Александр Сайганов

Head of Research

@Hustleharde

Mostrar más ...

9 228

8

¡Copiado!

Импульс в ценах на сырье: что происходит

#divingdeeper

На прошлой неделе произошел резкий скачок в сырье, на котором Русал и Норникель взлетели на 10-20%.

Триггером послужил рост промышленной активности в Азии. Промышленный PMI Китая долгое время был ниже 50, но недавно начал сигнализировать об улучшении ситуации в промышленности м/м. В Индии промышленность ускоряется темпами, близкими к рекордным (производство и продажи растут рекордными с 2020 года темпами).

Глубинной причиной такого скачка послужила низкая база. Этому скачку предшествовали аномально низкие цены на металлы. Из-за профицита по большинству металлов цены упали ниже точек безубыточности самых низкомаржинальных производителей еще в 4кв 2023, и оставались несколько месяцев на низких уровнях. В результате либо производства начали бы закрываться (в некоторых металлах, например в никеле, это частично реализовалось), либо спрос бы подтянулся и привел цены к экономически обоснованным.

За счет оживления промышленной активности в Азии спрос вырос и привел цены к нормальным уровням. В частности, теперь алюминий, медь, платина торгуются на нормальных для сбалансированного рынка уровнях. Никель и палладий все еще в зоне экстремально дешевых уровней.

Дальнейший рост металлов возможен, на мой взгляд, при условии возвращения деловой активности в промышленности Европы. Это большой маржинальный участник, который мог бы привести к точечным дефицитам в металлах и, соответственно, повышенным ценам. Мощный спрос со стороны Азии компенсируется ростом предложения металлов, профинансированным Китаем (в Африке и странах Юго-Восточной Азии открывается существенный объем новых производств металлов), из-за этого большинство металлов остаются в профиците/хрупком балансе.

Отыгрывать ли это на российских экспортерах? Я бы не стал. У Русала серьезно выросли косты (точка безубыточности около 2300$ за тонну), и ставить на него по текущим ценам имеет смысл только если ставите на сценарий алюминия по 3000+ устойчиво. У Норникеля цикл больших капексов еще не закончен, цены на палладий и никель существенно упали и возврат к прежним значениям на горизонте года маловероятен, в результате дивиденды будут порядка 5-10 р/акцию в год, при этом компания торгуется достаточно дорого.

Александр Сайганов

Head of Research

@Hustleharde

Mostrar más ...

10 576

17

¡Copiado!

Санкции на поставку меди, никеля и алюминия

#RUAL #GMKN

В прошлую пятницу Великобритания и США ввели запрет на импорт российского алюминия, меди и никеля. В этом посте рассмотрим, как санкции повлияют на Норникель и Русал, а также дадим актуальный взгляд на компании.

Запрет на поставку металлов

Великобритания и США ввели запрет на поставку российского алюминия, меди и никеля, а также на торговлю этими металлами на своих биржах (CME - Чикагской товарной бирже и LME - Лондонской бирже металлов). На этом фоне сегодня растут цены на металлы (+2.5-3% на алюминий и никель и +1-1.5% на медь).

Мы не считаем, что запрет на поставку металлов окажет сильное влияние на финансовые результаты компаний. Компании уже давно были готовы к санкциям. Мы считаем, что в результате введения таких санкций станет дороже логистика и добавятся незначительные дисконты в ценах реализации к мировым ценам. Также мы не ожидаем, что в результате санкций цены на пром. металлы сильно вырастут.

Русал (производитель алюминия) уже прокомментировал, что санкции не повлияют на возможность поставок алюминия, поскольку не затрагивают глобальные логистические решения компании. При этом LME признает, что значительная часть рынка по-прежнему готова принимать поставки российского алюминия.

Что касается Норникеля (производитель меди и никеля, а также палладия и платины, 90% выручки приходится на медь, никель и палладий), компания уже в прошлом году переориентировала большую часть своих продаж через Китай (Шанхайская товарная биржа). Также отметим, что большая часть объемов металлов (~90-95%) заранее контрактуется. Поэтому мы не ожидаем, что санкции смогут значительно повлиять на финансовые результаты Норникеля и Русала.

Актуальный взгляд на компании

В условиях сильного роста себестоимости, более низких по сравнению с 2022 г. цен реализации алюминия в 2023-24 гг., высокого долга и роста процентных платежей мы сохраняем негативный взгляд на Русал. Кроме этого, мы ожидаем, что дивидендные выплаты от Норникеля по итогам 2023-24 гг. будут значительно ниже, чем в 2020-21 гг. (4.80-1.05 руб. против 16.0-27.0 руб. в 2020-21 гг.). Вышеописанные факторы делают компанию опасной для инвестиций.

Мы по-прежнему считаем, что Норникель фундаментально неинтересен на горизонте 1-2 лет из-за значительного снижения финансовых результатов на фоне ожидаемых нами низких цен на продукцию в 2024 г. относительно цен 2022 г., а также сниженных производственных показателей.

Марк Пальшин

Senior Analyst

@Palshinmd

Mostrar más ...

9 463

26

¡Copiado!

Новый выпуск Пирогов уже на YouTube!

#мысли_управляющего

В этом выпуске речь пошла о хайповой теме недели - золоте (и серебре). Расписал как вижу их дальнейшее поведение.

Также поговорили о нефти: в контексте конфликта Ирана и Израиля это также интересная тема.

К слову:

• не держу Лукойл, но держу 10% Роснефть

И оставшиеся 2 вопроса - это

• мир (вопрос от зрителей из прошлой передачи). Допустим, СВО завершается или существенно деэскалируется. Что это поменяет на инвестиционном рынке и в экономике?

• рубль: 17 апреля жду продление правила о продаже валютной выручки, нефть продолжает расти. И это убеждает меня в том, что стоит пробовать шортить фьючерс на юань

Вот такое Пироги!

Подписывайтесь на наш YouTube-канал и пишите ваше мнение в комментариях под видео.

Mostrar más ...

Где конец ралли в золоте? Как учесть Иран? Вырастет ли рубль?

https://ih-capital.ru/ — открытие личного кабинета для приобретения паев фондов УК «ГЕРОИ»

👉🏻Мой канал - https://t.me/PirogovLive

👉🏻 Канал с аналитикой по РФ от команды Invest Heroes - https://t.me/InvestHeroes

👉🏻 Канал с аналитикой по США от команды Invest Heroes https://t.me/InvestHeroesGlobal

00:00 Вступление

00:55 ООО УК «ГЕРОИ»

1:30 Что было в прошлом выпуске?

6:40 Мой счет

7:10 ТОП-4 темы

8:25 Золото

14:23 IMOEX

15:05 Рубль

16:30 Что я торгую? И каков план?

20:05 Геополитика

*Данное видео носит информативный характер и не является индивидуальной инвестиционной рекомендацией

8 096

17

¡Copiado!

Наши портфели

#weekly #strategies

Каждую неделю мы делимся результатами наших портфелей в отдельной рубрике #strategies

Итак, результаты наших портфелей за неделю:

> Indiana Jones: 1.79%

> Henry Ford: -1.14%

> Iron Arny: 0.33%

> Forrest Gump RU: 0.20%

> Индекс Мосбиржи ПД: 1.79%

> Индекс S&P500: -1.56%

Портфель IJ:

Продолжаем набирать очки в стратегии (+30% YTD) - на этой неделе нам снова принесли деньги все активы:

- на фьючерсах шорт S&P и лонг IMOEX

- на облигациях купоны ОФЗ и рост tinkoff perp2

- на акциях золотодобыча / шорт Системы и OZON.

Вышли в долю облигаций 50% и чистый лонг акций тоже 45-50%. Продолжаем резать чистый лонг акций.

IJ - это активная стратегия, по которой совершаются в том числе и спекулятивные трейды. Чтобы их повторять, нужно быть готовым повторять до 50 сделок в месяц.

Портфель James Bond:

Мы запускаем новую стратегию в сервисе с прицелом на американский рынок облигаций. Стратегия оперирует только ETF на облигации (корпоративные и государственные), а также фондами денежного рынка. На следующей неделе совершим первые сделки на стратегии.

Портфель Iron Arny:

Портфель подрос на фоне появления новых бумаг с более высокой текущей доходностью. Общее давление на облигации с фикс. купоном сохраняется. Данные по инфляции за март показали, что сохраняется высокое давление в устойчивых компонентах.

Портфель Forrest Gump RU:

Портфель продолжает планомерный рост, с начала года мы уже выросли на 16% (против 11.8% по индексу Мосбиржи полной доходности). В последнюю неделю портфель отставал от индекса на фоне резкого роста в акциях металлургов, связанного со скачком мировых цен на сырьё и сохранением относительно слабого рубля (Русал, Норникель, золотодобытчики). Мы не участвуем в этом росте, считаем что на горизонте года металлурги неинтересны, зарабатываем в первую очередь на акциях роста внутреннего рынка.

Мы запустили процедуру приема клиентов в ОПИФ «ФЛАГМАНСКИЙ» (аналог фонда, который мы вели в Арикапитал) и в ОПИФ «ВАЛЮТНЫЕ ВОЗМОЖНОСТИ».

Если вас заинтересовала возможность стать пайщиком, вы можете это сделать, зарегистрировавшись в Личном кабинете на сайте — Ih-capital.ru.

Информация, обязательная к ознакомлению

Загляните на наш сайт, чтобы узнать больше про эти стратегии. Вы можете зарабатывать 10-30% годовых на акциях и 10-15% на облигациях в нашем сервисе.

Если вам нужна личная консультация по сервису IH, напишите @Sergey_Lenshin 💪

Mostrar más ...

8 859

4

¡Copiado!

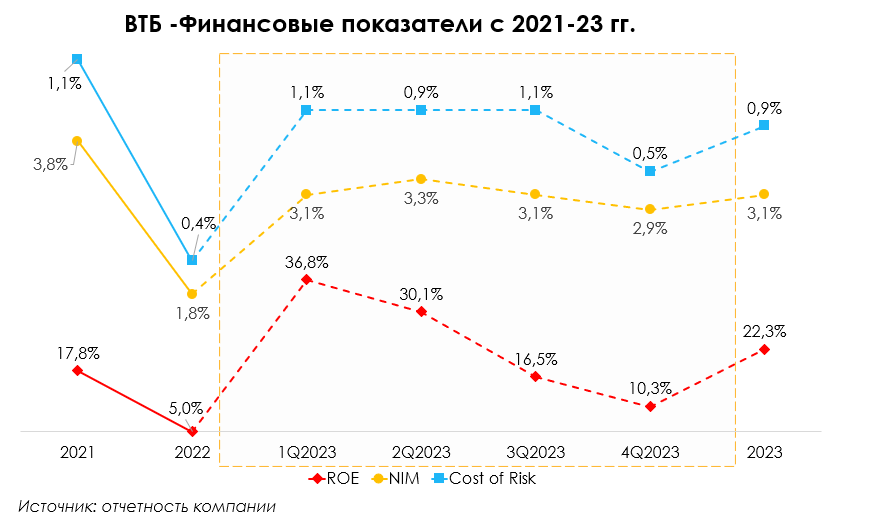

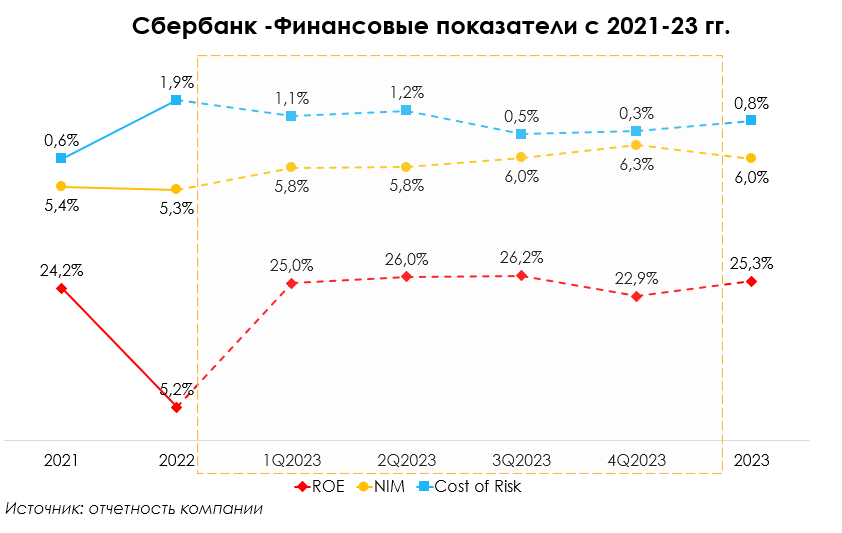

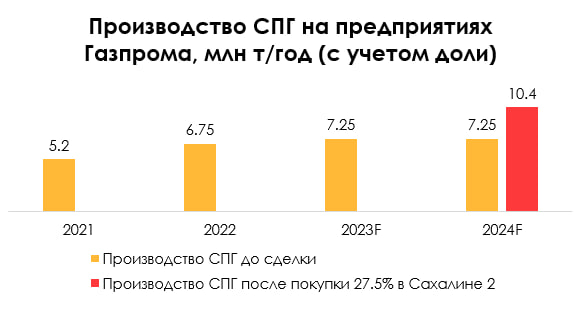

Как обстояли дела у банков из нашего покрытия в 2023 г. на фоне ужесточения ДКП [3/3]

#VTBR #banks #банки

В предыдущей части нашей серии постов про банки мы рассмотрели реакцию показателей основного бизнеса Тинькофф банка на рост ключевой ставки (КС). В этой части поговорим о ВТБ.

ВТБ – все еще слабый результат

Характеристика банка - он ориентирован на корпоративный сегмент. По итогам 2023 г. 67% кредитного портфеля приходится на корпоративных клиентов, 33% - на физ. лиц.

В 2023 г. банк показал рекордную прибыль, но чистая процентная маржа (ЧПМ) снижалась кв к кв. Она опустилась с 3.1% в 1 кв. до 2.9% в 4 кв.

Основной причиной снижения стал более сильный рост фондирования по сравнению с ростом кредитного портфеля в 4кв. Это объясняется общим трендом в банковском секторе. На фоне повышенных ставок банк увеличил количество срочных депозитов физ. лиц на 14% кв/кв, а средства текущих счетов корпоративных клиентов перетекли в срочные вклады (+5.7% кв/кв). Кредитный портфель в 4кв увеличился лишь на 5% кв/кв. В первые 3 кв ситуация на рынке способствовала оздоровлению банка. Кредитный портфель рос быстрее источников фондирования: в среднем на 5% кв/кв против роста на 4% кв/кв в 1-3 кв. 2023 г. соответственно. (Банк снизил уровень раскрываемой информации - трудно описать подробнее структурные изменения портфеля кредитов и источников фондирования)

В 2023 г. банк улучшил качество кредитного портфеля: стоимость риска снизилась с 1.1% в в 1кв. до 0.5% в 4 кв. Рентабельность капитала составила 22.3% против 16.3% в 2021 г. Чистая прибыль выросла до 432 млрд руб., это рост на 33% к показателю 2021 г.

Наши ожидания

Мы ожидаем, что в 2024 г. банк немного снизит чистую процентную маржу до 2.5% с 3.1% в 2023 г. (за весь год). Объем кредитного портфеля продолжит расти, но медленнее: 7.7% г/г против 21.0% г/г в 2023 г. Ожидаем, что чистый процентный доход снизится до 693 млрд руб. (-8.3% г/г), чистая прибыль составит 279 млрд руб. (-35.4% г/г).

Выводы

2023 г. был сильным годом для банковского сектора на фоне сильного потребителя. При этом во 2й половине года активизировался ЦБ – повысилась ключевая ставка с 7.5% до 16%.

ВТБ улучшил показатели с 2021 г., но все равно остается слабым игроком в отрасли с низкими показателями чистой процентной маржи. Кроме этого, в 2023 г. ВТБ занял одно из мест второй десятки народного рейтинга банков (по данным сервиса banki .ru). Это может говорить о нейтральной позиции к банку со стороны клиентов. Более выгодные ценовые условия или более удобный сервис способны склонить нового клиента к выбору другого банка. На текущий момент банк все еще остается корпоративным банком и с фундаментальной точки зрения отстает от банков Тинькофф и Сбер. Итого: ВТБ - крупный игрок, проигрывающий другим банкам из покрытия.

Mostrar más ...

9 422

15

¡Copiado!

Запись эфира уже доступна

Уважаемые друзья, первый эфир с презентацией фондов УК «ГЕРОИ» подошел к концу.

Уже сейчас вы можете посмотреть запись эфира на нашем YouTube канале по ссылке — https://www.youtube.com/live/_NQ_DrcGto8?si=j_-EQDfquWoXxkB8

Также публикуем презентацию, которая была использована во время прямого эфира.

💼 ih-capital.ru — ссылка на открытие личного кабинета для приобретения паев фондов.

Для консультации контакты клиентского сервиса:

Сергей Леньшин — https://t.me/Sergey_Lenshin

Евгений Сандабкин — https://t.me/evgenysand

Информация, обязательная к ознакомлению

Mostrar más ...

Презентация фондов УК ГЕРОИ.pdf

7 052

18

¡Copiado!

Встречаемся на эфире через 10 минут!

Приглашаем всех на первый эфир, на котором презентуем компанию и фонды.

Доступ по ссылке: https://youtube.com/live/_NQ_DrcGto8?feature=share

Информация, обязательная к ознакомлению

Презентация фондов ООО УК "ГЕРОИ"

1 517

5

¡Copiado!

Навеса в замещающих облигациях не будет

#облигации

• В 4 кв. 2023 мы ждали навес продавцов в замещающих облигациях (ЗО), т.к. объем рынка должен был вырасти практически в 2 раза за несколько месяцев. Дедлайн по замещению (430 Указ Президента) был установлен до конца 2023 года.

• Затем дедлайн был продлен до 1 июля 2024 года. Таким образом, потенциальный навес растянулся на пол года. А вместе с этим начала улетучиваться возможность купить ЗО дешевле (в процентах от номинальной стоимости).

❗️А теперь не будет и потенциального навеса растянутого во времени. Причина — Банк России выпустил предписание российским депозитариям о блокировке (обособлении на неторговом разделе счета депо) всех корпоративных квазироссийских еврооблигаций, приобретенных после 1 марта 2022г. включительно, если такие еврооблигации после 1 марта 2022 г. были во владении у недружественных нерезидентов. Это предписание похоже на Указ 138 от 3 марта 2023 года.

• Проще говоря, схема с покупкой евробондов в Евроклире за пол стоимости, перенос в российскую инфраструктуру, их замещение и продажа с высокой прибылью, больше не работает, т.к. такие бумаги не будут замещать.

• Теперь евробонды, купленные у недружественных нерезидентов с 1 марта 2022 по 3 марта 2023 обособляются, а те, что были приобретены после 3 марта прошлого года, брокеры вообще не могут зачислять к себе в соответствии с неофициальной коммуникацией ЦБ.

• Поэтому не стоит ждать навеса продавцов в замещающих облигациях компаний, которые пока что не заместились / замещаются сейчас — РЖД, Полюс, Алроса (проводила голосование за освобождение от замещения, результаты неизвестны), Домодедово, Сибур, ВТБ.

Mostrar más ...

9 943

54

¡Copiado!

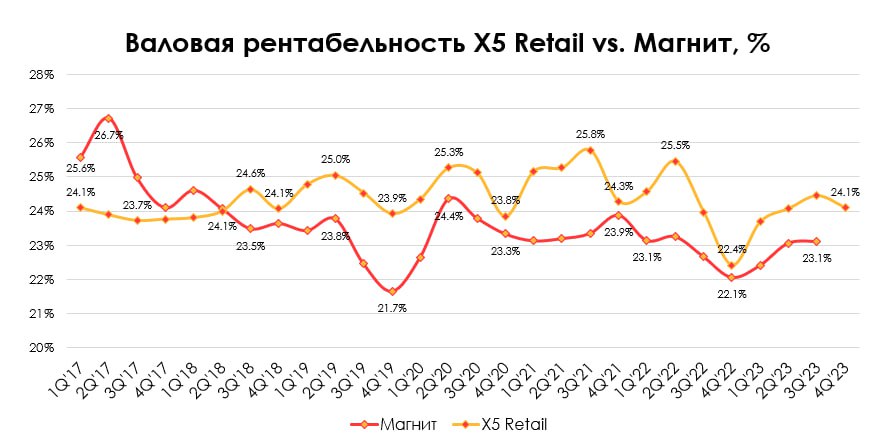

Ozon: Результаты за 2023 и тезисы со встречи с инвесторами и партнерами

Вчера Ozon представил результаты за 4 кв. 2023 г. Отчет в целом хороший, никаких сюрпризов не было. Также в офисе компании прошла очная встреча с инвесторами и партнерами, которую мы посетили. Делимся с вами основными тезисами 👉🏻

Подробнее о результатах за 4 кв. 2023 г.

— GMV (вкл. услуги) в 4 кв. 2023 г. вырос на 111% г/г до 625.8 млрд руб. По итогам всего 2023 г. прирост GMV составил также 111% (достиг 1752 млрд руб.), что превысило прогноз компании по росту на 90-100%. Эти данные были известны уже на момент публикации операционных результатов 14 февраля.

— Валовая прибыль за 4 кв. выросла всего на 5% до 13 млрд руб. Валовая рентабельность составила 2.1% против 4.2% в 4 кв. 2022 г. Снижение валовой рентабельности г/г было ожидаемо и обусловлено инвестициями в развитие (компания привлекает клиентов, применяя различные ценовые стратегии). В то же время есть позитивный момент — расходы на на фулфилмент и доставку в % от GMV г/г cнизились (в абсолютном выражении расходы на логистику росли из-за продолжающегося расширения логистических мощностей и роста зарплат в связи с дефицитом кадров).

Считаем, что на горизонте года валовая рентабельность Ozon может оставаться сниженной. Компания продолжает инвестировать в рост, привлекать клиентов. Кроме этого, растет стоимость сотрудников и ремонтов/аренды для открытия ПВЗ, и мы предполагаем, что в моменте это может ограничивать возможность Ozon повышать комиссии. Но долгосрочно эти эффекты все равно будут переложены на потребителя через повышение цен на товары.

— Скорр. EBITDA за 4 кв. 2023 г. составила 0.1 млрд руб. (против 3.9 млрд руб. в 4 кв. 2022 г.), а по итогам 2023 года — 4.2 млрд руб. (против убытка на уровне 3.2 млрд руб. в 2022 г.)

Тезисы с вчерашней встречи в Ozon, которую мы посетили:

— Гайденс: По итогам 2023 г. компания ставит перед собой цель показать рост по GMV ~70%. EBITDA в 2024 г. будет оставаться положительной. На горизонте 3-4 лет видят рентабельность по EBITDA на уровне 3-4%.

— Долгосрочные планы: занять 40% онлайн рынка и 3-5% рынка ритейла. Стратегия Ozon на текущий момент — максимизировать долю рынка, вопрос с прибыльностью решится за счет эффекта масштаба

— Число активных продавцов на Ozon достигло отметки в 450 тыс. (рост в 2 раза за 2023 г), покупатели оформили 1 млрд заказов за 2023 г. Количество ПВЗ за 2023 г выросло в 2 раза, до 45 тыс. шт., площадь логистических складов составила более 2,5 млн кв м. Количество активных клиентов — 46 млн чел, 90% покупателей находятся в регионах.

— Складские мощности: на вопрос, как планируют расширяться в условиях нехватки подходящей инфраструктуры, ответили, что подходящей инфраструктуры не было практически никогда, всегда все строили, чтобы отвечало задачам. Та инфраструктура, которая будет вводиться в 2024, уже законтрактована. Далее будет контрактоваться на будущие годы. Наличие подрядчиков, которые строят складскую инфраструктуру достаточное (чтобы построить то, что нужно, на горизонте 9 мес.)

— Финтех долгосрочно будет одним из самых прибыльных сегментов. В ближайшее время будут раскрывать данные по сегменту.

— Регуляторные инициативы: Регулирование нужно, при этом очень важно, чтобы регуляторные инициативы не снижали адаптивность компании. Ни одна из предложенных инициатив не является угрозой для бизнеса.

— Редомициляция: До конца года ряд действий приблизит к переезду компании. Есть сложности/ограничения, которые не позволяют быстро это сделать. Доля иностранных инвесторов неизвестна.

Mostrar más ...

12 515

26

¡Copiado!

Завтра в 19:30 мы проведем первый эфир по фондам

#анонс

Дорогие друзья,

история фондов ООО УК «ГЕРОИ» начинается — мы собрали первые деньги в фонд ОПИФ рыночных финансовых инструментов «Флагманский», после чего Банк России считает первоначальный капитал фонда сформированным (больше техническое действие), и мы можем приглашать в них широкую публику.

Соответственно, завтра вечером мы приглашаем всех желающих на эфир, на котором презентуем компанию и фонды:

1. Расскажем об ООО УК «ГЕРОИ» (команда, учредители, подход, инфраструктура).

2. Расскажем про 2 фонда — ОПИФ рыночных финансовых инструментов «Флагманский» и ОПИФ рыночных финансовых инструментов «Валютные возможности», и ответим на вопросы аудитории в прямом эфире.

3. Ещё раз проясним все про комиссии, налоги и прочие технически значимые детали инвестирования в фонды.

Ждем вас на эфире! — доступ к нему открытый, переходите по ссылке: https://youtube.com/live/_NQ_DrcGto8?feature=share

Информация, обязательная к ознакомлению

Mostrar más ...

Презентация фондов ООО УК "ГЕРОИ"

6 766

8

¡Copiado!

🖥 Сегодня Геройский день календаря

#мысли_управляющего

#ih

9 апреля 2024 - 6й день рождения компании Invest Heroes (или как сейчас правильнее сказать - ГК ГЕРОИ: аналитическая компания и управляющая компания). С чего все начиналось - вы можете посмотреть в нашем первом посте в Telegram и полистать дальше (увидите нас всех молодыми).

С того момента и до сих пор это - захватывающее путешествие: мы строили сразу и компанию, и продукт, и подход, и определенную инвест философию.

🕰 Прикрепил в картинки также несколько скринов из того времени (например, как Кирилл предложил картинку а я ему название).

Интересная получилась дата:

• Символично, что свой 6й день рождения мы отмечаем запуском фондов - сегодня с утра я уже подал заявку на покупку паев в Флагманском фонде УК ГЕРОИ. В этот четверг будет эфир на тему первых 2 фондов нашей УК.

• Флагманский портфель нашего сервиса Indiana Jones на сегодня идет +519% с апреля 2018

• Мне самому через неделю 35 лет - стартую очередную 5-летку :)

Коль скоро у нашей компании день рождения, анонсирую несколько грядущих событий:

1) 11 апреля (четверг) - эфир УК ГЕРОИ по фондам

2) 12-16 апреля (с пятницы) - неделя скидок на аналитическую подписку Invest Heroes

3) 15 июня (суббота) - Invest Heroes Day в Москве (неформальное мероприятие, куда пригласим все наше сообщество - партнеров, клиентов, друзей со всего рынка)

Огромное спасибо вам за вашу поддержку! - благодаря ней мы вырастили компанию из блога, помогли многим инвесторам заработать, и впереди не менее впечатляющие свершения. Готовя для вас новые релизы мы скоро вновь замрем и прислушаемся, чтобы понять что ещё крутое мы можем запустить.

Mostrar más ...

4 917

7

¡Copiado!

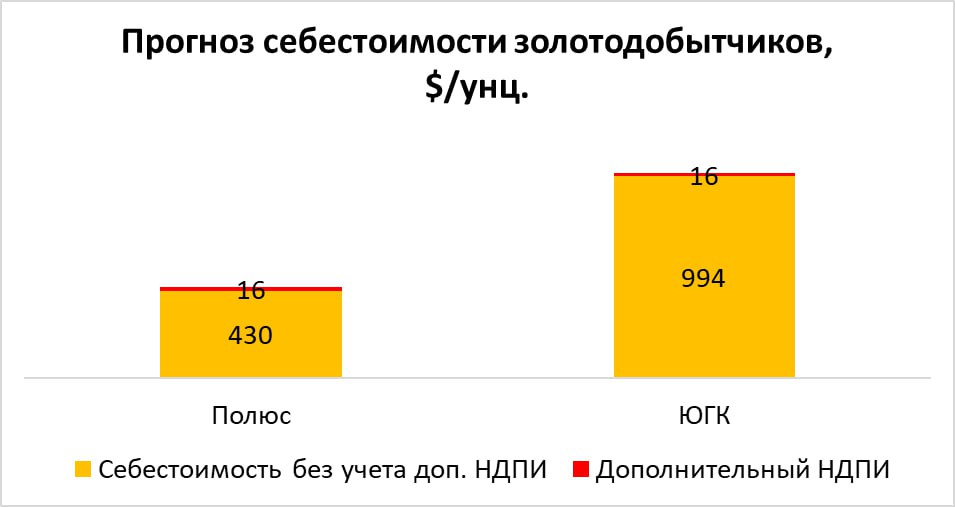

Повышение НДПИ на золотодобывающую отрасль

Минфин выступил с идеей увеличить НДПИ на золото с 1 июня до конца этого года в результате уменьшения поступлений от экспортных пошлин, так как выросла доля вывоза золота физ. лицами (пошлины не платят). В этом посте обсудим, как увеличение НДПИ повлияет на наших золотодобытчиков, а также дадим актуальный взгляд на золото.

Эффект от повышения НДПИ для доходов компаний сектора несущественный

Ожидается увеличение НДПИ на золото с 1 июня по 31 декабря 2024 г. (7 месяцев) на 78 тыс. руб. на кг. В перерасчете на унц. это 26.9 $/унц., или 1.1% от текущих цен на золото, поэтому, по нашему мнению, изменение не сильно отразится на доходах золотодобывающих компаний.

По нашим оценкам, в результате нововведения себестоимость унц. у Полюса за 2024 г. вырастет на 4%, до 446 $/унц., а у ЮГК — на 2%, до 1010 $/унц., по сравнению с прошлым прогнозами. Мы оцениваем негативное влияние на EBITDA компаний в пределах 2-4%, что незначительно повлияет на оценку справедливой стоимости акций.

Актуальный взгляд на сектор

На фоне высоких цен на золото и слабого курса доллара к рублю золотодобывающий сектор в РФ может чувствовать себя лучше рынка. Самый растущий актив среди публичных ликвидных компаний это ЮГК, компания планирует наращивать производство золота высокими темпами. (К 2025 г. ожидается рост производства золота на 45%, до 20 тыс. кг, по сравнению с 2023 г.). Также у ЮГК высокий операционный рычаг, т.е. компания наращивает EBITDA не пропорционально росту цен на золото, а сильнее.

Марк Пальшин

Senior Analyst

@Palshinmd

Mostrar más ...

9 218

24

¡Copiado!

Новый выпуск пирогов на YouTube

#ih

Эта неделя запомнилась инвесторам осторожными центробанками: как члены ФРС, так и ЦБ РФ предупредили о более медленной траектории снижения ставок.

Выпуск доступен по ссылке: https://youtu.be/pDavofFOFv8?si=3NVL2YW7cypR_3r9

Мы с вами неплохо заработали на золоте, серебре, золотодобытчиках. И далее вопросы:

• нефть уже $90+. Стоит ли пересматривать вверх ожидания по ней и акциям сектора?

• Облигации: хотя высокие ставки продлили, вероятно, флоутеры на 1.5-2 года проиграют другим идеям. Смотрим их.

• Жду коррекцию в акциях США: рынок стал слабее.

• Освежаем события в геополитике: как они будут влиять именно на рынок акций? (эскалация, налоги, переговоры, фонды ликвидности).

В целом, на мой взгляд, сейчас многие факторы говорят за формирование вершины в рынке и откат назад. Это займет время, но уверенность растет.

Именно поэтому много внимания уделяю валюте, облигациям и драгметаллам: 27% с начала года заработано / апсайд во многих акциях сыгран.

BONUS:

- анализ серебра

- идея в Самолете

- промо на конфу PROFIT (выступаю там в следующую субботу)

Приятного просмотра!

Mostrar más ...

Инфляция, нефть и золото - как учесть это в наших портфелях?

👉🏻Мой канал - https://t.me/PirogovLive

👉🏻 Канал с аналитикой по РФ от команды Invest Heroes - https://t.me/InvestHeroes

👉🏻 Канал с аналитикой по США от команды Invest Heroes https://t.me/InvestHeroesGlobal

00:00 Начало

1:04 Золото и акции сектора

2:55 Мой счет в подписке

5:05 Топ-4 темы

5:36 Нефть

11:36 Недавнее поведение в ОФЗ

8:13 Логика защиты

13:19 Идея: короткие корпораты с высокой ставкой

15:49 Макроэкономика США

16:12 Рынок ослабел

18:05 Геополитика

22:22 IMOEX

22:43 Странная история с банками

24:52 Макроэкономика Китая

26:08 Серебро

*Данное видео носит информативный характер и не является индивидуальной инвестиционной рекомендацией

7 885

18

¡Copiado!

Наши портфели

#weekly #strategies

Каждую неделю мы делимся результатами наших портфелей в отдельной рубрике #strategies

Итак, результаты наших портфелей за неделю:

> Indiana Jones: 3.51%

> Henry Ford: -0.49%

> Iron Arny: 0.03%

> Forrest Gump RU: 1.61%

> Индекс Мосбиржи ПД: 1.89%

> Индекс S&P500: -0.95%

Портфель IJ:

Продолжили рост на этой неделе на смешанной тактике: прибыль принесли и инвестиции, и шорты. Также очень прибыльным был лонг серебра. Идем осторожно: net long ~50%. Результат с начала года +27%.

IJ - это активная стратегия, по которой совершаются в том числе и спекулятивные трейды. Чтобы их повторять, нужно быть готовым повторять до 50 сделок в месяц.

Портфель Henry Ford:

Рынок умеренно корректируется, возможно, это начало большой коррекции (на 7-10%). Мы продолжаем сокращать разрыв с рынком. На максимумах рынка мы успели существенно снизить долю лонга со 100% до 60% нетто.

Индекс S&P 500 уже достиг целей на конец 2024 года от инвестбанков-быков, причем таргеты не пересматриваются в сторону увеличения. Также, начался новый квартал, и сейчас крупные фонды производят ребалансировку, сокращая долю слишком сильно выросших акций, это дополнительно давит на рынок.

Портфель Iron Arny:

Портфель показал нулевую динамику. Закрыли позиции в длинных ОФЗ, т.к. достигли предельного лимита по убытку на позицию. Также ожидаем продолжение давления на них. Ждем новые ЗО. Сейчас РЖД начал процесс замещения.

Загляните на наш сайт, чтобы узнать больше про эти стратегии. Вы можете зарабатывать 10-30% годовых на акциях и 10-15% на облигациях в нашем сервисе.

Если вам нужна личная консультация по сервису IH, напишите @Sergey_Lenshin 💪

Mostrar más ...

9 105

6

¡Copiado!

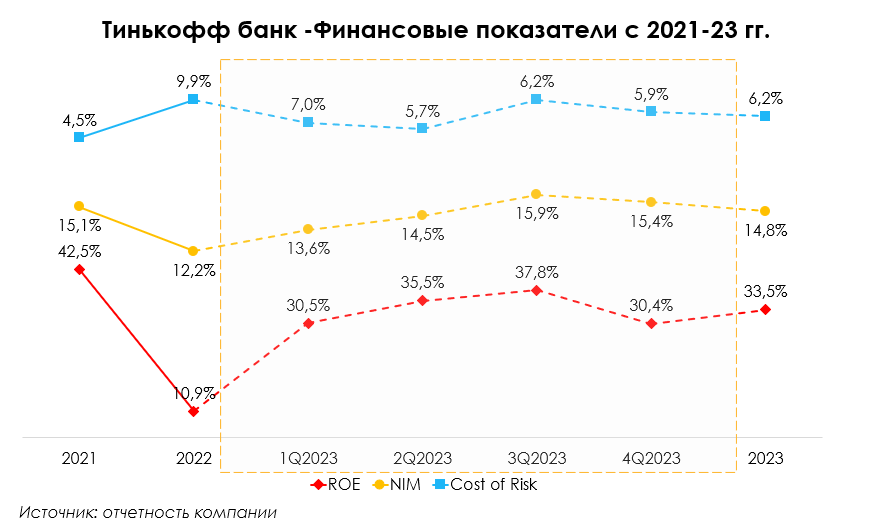

Как обстояли дела у банков из нашего покрытия в 2023 г. на фоне ужесточения ДКП [2/3]

#TCSG #banks #банки

В предыдущей части поста мы обозначили изменения условий для банков в плане повышения ключевой ставки (КС). А также рассмотрели, как это изменение повлияло на основной бизнес Сбербанка. В этой части расскажем, как чувствовал себя Тинькофф банк на фоне увеличения КС.

Тинькофф банк – результат выше среднеотраслевого

Характеристика банка - он ориентирован на розничный сегмент. На 2023 г. 49% в структуре кредитного портфеля приходится на кредитные карты и около 3% - на кредиты МСБ. Доля остальных продуктов: 19% - кредиты наличными, 5% - POS-кредиты, 13% - автокредиты, 10% - кредиты наличными под залог.

На протяжении 2023 г. банк чувствовал себя комфортно в условиях повышения ставок. В силу специфики продуктовой линейки банка чистая процентная маржа выросла с 13.6% в 1 кв. до 15.9% в 3кв., а затем немного снизилась до 15.4% в 4кв.

Банк имеет запас прочности в виде существенной доли кредитных карт в общем кредитном портфеле. Ставка по ним исторически составляет 30-40% (они не сильно реагируют на изменение ключевой ставки). Также у банка снизился спред по доходности кредитов наличными к ключевой ставке с 10% в 1кв. до 7% в 4кв., что говорит о повышении ставок по таким кредитам сильнее, чем выросла КС. С другой стороны, выросла cтоимость фондирования с 3.8% в 1кв. до 5.9% в 4кв. из-за обновления ставок по срочным вкладам.

Следствием последнего поинта является то, что в 4кв. банк увеличил объем срочных депозитов физ. лиц на 92% кв/кв, в то время как кредитный портфель вырос на 9% кв/кв. При этом объем фондирования рос медленнее, чем портфель кредитов в 1-3кв.: в среднем 5% кв/кв против 12% кв/кв соответственно. Сильный рост пришелся именно на 4кв., когда КС была увеличена с 13% до 16%. Это объясняет падение чистой процентной маржи в 4кв., но, с другой стороны, за счет этих средств банк сможет профинансировать новую волну роста кредитного портфеля.

В 2023 г. банк продолжил работать с высоким возвратом на собственный капитал (ROE на уровне 33.5%). Показатель выше среднеотраслевого. Чистая прибыль составила 80.9 млрд руб., это рост на 28% к показателю 2021 г.

Наши ожидания

Мы ожидаем, что в 2024 г. ЧПМ банка вырастит до 15.6%, объем кредитного портфеля увеличится на 33% г/г против 53% г/г в 2023 г. Ожидаем, что чистый процентный доход составит 350 млрд руб. (+52% г/г), чистая прибыль увеличится до 125 млрд руб. (+54% г/г).

Выводы

Помимо всего вышеописанного, в 2023 г. Тинькофф банк отметился высоким качеством своей продукции по оценкам клиентов и занял одно из верхних мест народного рейтинга банков (по данным сервиса banki .ru). За счет этого банк рос и продолжит расти.

Несмотря на повышенные ставки к концу года, чистая процентная маржа была стабильно высокой в течение года. Банк обладает неценовыми преимуществами перед конкурентами. Итого: Тиньккофф банк - быстрорастущий игрок с интересными предложениями для клиентов.

Продолжение в следующей части

Mostrar más ...

9 520

15

¡Copiado!

Что происходит с экономикой в РФ

#экономика

Вчера Министерство экономического развития выпустило обзор о том, что происходило с экономикой РФ в феврале 2024 года.

📈 Краткий вывод — выпуск растет, оценка ВВП +7.7% г/г, но на такой рост отчасти повлиял високосный год.

• По оценкам макроэкономистов, рост мог быть еще выше, т.к. выпуск базовых секторов (хороший прокси для ВВП), вырос на 8.9% г/г. А с поправкой на сезонный и календарный факторы, выпуск вырос на 1% м/м.

• Особенно сильной была динамика розничной торговли, что свидетельствует о сохранении сильного потребительского спроса. Об этом же пишет ЦБ в резюме обсуждения заседания по ставке от 22 марта.

• Опережающие индикаторы говорят о том, что в марте экономическая активность ускорилась. PMI в обработке вырос с 54.7 до 55.7, а в услугах с 51.1 до 51.4.

• Рост в обработке подталкивает компании к увеличению количества работников, при этом безработица обновила в феврале исторический минимум — 2.8% с.к.

• Рынок труда остается напряженным, сохраняется большой дефицит кадров, особенно "синих воротничков". По данным Superjob людей не хватает в 85% российских компаний. Аналитики HH сообщают о том, что около трети компаний в РФ, готовы платить сотрудникам на 28% больше.

• Дефицит кадров также ограничивает рост потенциала выпуска, поэтому сохраняется значительный положительный разрыв (согласно оценкам ЦБ).

💡В общем, экономическая активность остается высокой, а значит риски для более медленной дезинфляции сохраняются. Экономистам в будущем предстоит оценить насколько этот рост обусловлен избыточным спросом (разрыв), а насколько ростом потенциала выпуска. Это будет влиять на решение ЦБ по ставке и на рынок облигаций.

Mostrar más ...

9 066

21

¡Copiado!

Как обстояли дела у банков из нашего покрытия в 2023 г. на фоне ужесточения ДКП [1/3]

#SBER #banks #банки

В 2023 г. банковский сектор восстановился после падения в 2022 и затем продолжил быстрый рост. Кредитный портфель банков вырос во всех основных сегментах и увеличился на 24% г/г. Лидерами роста стали автокредиты и кредиты МСБ: +48% г/г и +29% г/г соответственно.

Рост в корпоративном сегменте происходил на фоне улучшения показателя деловой активности. Основным драйвером стал МСБ, который повысил долю в кредитном портфеле с 14% в 2022 г. до 19%. Рост в ритейл сегменте связан с ростом потребительского спроса на фоне увеличения доходов населения (+5.4% г/г). Основные драйверы: рост ипотеки (+28% г/г) и кредитных карт (+23% г/г).

Быстрый рост кредитования стал одной из причин повышения ключевой ставки (КС) с 7.5% до 16% в конце года. Рассмотрим в этой серии постов, как банки из нашего покрытия (Сбербанк, Тинькофф банк и ВТБ) справлялись ростом КС в основном бизнесе.

Сбербанк – быстрая адаптация к изменению условий рынка

Характеристика банка - он универсальный: на 2023 г. 57% в структуре кредитного портфеля занимает корпоративный сегмент, оставшиеся 43% - физ. лица.

На протяжении 2023 г. банк стабильно увеличивал чистую процентную маржу из кв. в кв. Она выросла с 5.8% в 1 кв. до 6.3% в 4кв.

Основным драйвером роста чистой процентной маржи (ЧПМ) стал розничный сегмент: спред между доходностью кредитов и стоимостью фондирования постепенно увеличивался и вырос с 6.8% в 1кв. до 7.0% в 4 кв. Розничный кредитный портфель увеличился на 29% с начала года, обогнав рост средств физ. лиц (+24% с начала года). Этому способствовал рост портфеля ипотечных кредитов и рост портфеля кредитных карт.

Ограничивающим фактором роста ЧПМ стал корпоративный сегмент. Расходы на фондирование в этом сегменте росли быстрее, так как случился переток средств с текущих счетов на срочные вклады, по которым ставка выше. Средства юридических лиц росли быстрее из кв. в кв., чем корпоративный кредитный портфель: средний рост 5.9% кв/кв против 3.9% кв/кв соответственно.

В 2023 г. банк улучшил качество кредитного портфеля: стоимость риска снизилась с 1.1% в 1кв. до 0.3% в 4 кв. Рентабельность капитала составила 25.3% против 24.2% в 2021 г. Чистая прибыль выросла до 1.5 трлн руб., это рост на 21% к показателю 2021 г.

Наши ожидания

Мы ожидаем, что в 2024 г. банк удержит ЧПМ на уровне 5.9% и продолжит наращивать объем кредитного портфеля, но сниженными темпами (+10.7% г/г против 22% г/г в 2023 г.). Ожидаем, что чистый процентный доход составит 3038 млрд руб. (+18% г/г), чистая прибыль увеличится до 1809 млрд руб. (+20% г/г).

Выводы

В условиях высокой ключевой ставки и значительного роста срочных вкладов в 4кв 2023 г. Сбербанк продолжил показывать высокую процентную маржу. В основном это объясняется размером и универсальностью банка. Это позволяет быстрее адаптироваться к изменению условий на рынке. Более того: банк способен предлагать лучшие условия среди конкурентов, привлекая клиентов ценовыми факторами. Итого: Сбербанк - стабильный игрок, выигрывающий за счет размеров.

Продолжение в следующей части

Mostrar más ...

14 420

18

¡Copiado!

Первичное размещение: Селектел 001Р-04R

#облигации

9 апреля пройдет сбор заявок на новые облигации Селектела.

Селектел — российский провайдер, который предлагает гибкую и надежную IT-инфраструктуру как сервис (IaaS). В услуги входят: приватные облака и выделенные сервера, услуги облачной платформы и пр. Также компания предоставляет аренду стоек в собственных дата центрах уровня Tier 3.

💡Наше мнение

• Мы считаем, что участие в размещении интересно с купоном от 14.8% / 15.85% эффективная доходность, что предполагает премию к кривой ОФЗ ~220 б.п. на дюрации 1.8 лет.

• Для кредитного рейтинга Селектела (АА- / стабильный от Эксперт РА и А+ / позитивный от АКРА) и беря во внимание масштаб бизнеса, справедливый спред (по нашим оценкам) находится на уровне 180-200 б.п. к реальным доходностям ОФЗ.

• Таким образом, участие с купоном от 14.8% предполагает премию к справедливому уровню в диапазоне 20-40 б.п. Учитывая высокую текущую доходность в новом выпуске и ежемесячные выплаты купонов, мы считаем такую премию достаточной.

Как принять участие в первичном размещении

📈 О текущем положении дел

• Темпы роста финансовых результатов остаются высокими в 2023, но есть замедление рынка в целом после активной экспансии на фоне ухода западных компаний в 2022 году.

• Выручка — 10.2 млрд руб. (+26% г/г), EBITDA — 5.7 млрд руб. (+35% г/г, рентабельность 56%), чистая прибыль — 2.8 млрд руб. (рост в 2 раза г/г).

• Долговая нагрузка, в терминах "Чистый долг / EBITDA", составила 1.4х на 31.12.2023 против 1.6х на конец 2022 года. Есть позитивная динамика и коэффициент находится на комфортном уровне.

• За 2023 было заработано 1.3 млрд руб. свободного денежного потока, однако в 4 кв. 2023 было выплачено 1.8 млрд руб. дивидендов за 2022 год, поэтому можно сказать, что весь заработанный денежный поток ушел акционерам.

• Выплаты дивидендов стали возможны, т.к. материнская компания сменилась с кипрской (Haicom Ltd) на ОАЭ (LVL1 Management Ltd).

• Компания ожидает, что имеющихся и строящихся мощностей будет достаточно для удовлетворения растущего спроса до 2027 года. Пик капитальных затрат пройден в 2022 году.

Параметры

• Объем — 3 млрд руб.

• Срок обращения — 2 года

• Купонный период — 30 дней

• Сбор заявок и размещение — 9 апреля / 12 апреля

• Ориентир доходности — не выше 275 б.п. к КБД на сроке 2 года

• Организатор — ГПБ

Mostrar más ...

10 132

36

¡Copiado!

X5 Retail: Первый кейс принудительной редомициляции

В пятницу, 29 марта, стало известно, что Минпромторг подал в Арбитражный суд заявление в отношении X5 Retail Group N.V. о приостановке корпоративных прав компании в отношении ее российской дочки. Это говорит о том, что запущен процесс принудительной редомициляции. Далее подробнее поговорим о деталях "переезда" компании.

— Принудительная редомициляция — единственный возможный вариант "переезда" для X5 Retail

В своих постах мы говорили о том, что принудительная редомициляция рано или поздно произойдет. Дело в том, что Материнская компания X5 Retail Group зарегистрирована в - Голландии - самой сложной юрисдикции с т.ч. выхода из нее. Ни один из вариантов переезда, которые использовали другие российские компании, зарегистрированные за рубежом, не подходил для X5.

При этом компания попала в список ЭЗО (экономически значимых организаций), для которых был предусмотрен закон, позволяющий инициировать "принудительную" редомициляцию. Начало этого процесса — было вопросом времени. Подав в суд, Минпромторг запустил его.

В пресс-релизе X5 говорится, что судебное разбирательство займет не менее пяти дней и не более одного месяца со дня принятия заявления.

— Это позитивная новость для инвесторов, кроме нерезидентов из недружественных юрисдикций (на которых приходится бОльшая или значительная часть free float)