Best analytics service

Add your telegram channel for

- get advanced analytics

- get more advertisers

- find out the gender of subscriber

دسته بندی

all posts СберИнвестиции

Канал СберИнвестиции, в котором мы рассказываем о новостях на рынках, инвестиционных прогнозах, инструментах и лайфхаках для начинающих и опытных инвесторов.

Комментарии и пожелания по каналу: @sberinvbot

Дисклеймер: sberbank.ru/sms/tdiscl.pdf

نمایش توضیحات

238 091-373

مشترکین

~43 947

دامنه 1 انتشار

~7

ارسال در روز

19.23%

ERR

همه انتشارات

کپی شد!

🤯 Новый выпуск ИнвестЛетучки. В гостях — Уоррен Баффетт (ну или кто-то очень похожий на него)

Сегодня Фил Воронин, Тимур Ромашко и аналитик Сбера Дмитрий Макаров обсуждают только серьёзные темы. Они говорят о закулисье нашего шоу, разбираются, как инвесторы ездят на лето к бабушке, и как попасть на заседание ЦБ.

💪 Ради такого дела, Фил приехал на шоу прямо от зубного. Зато потом весь выпуск колол аббревиатуры как орешки.

☝️ Между прочим, все ведущие есть в нашей группе VK и в Telegram-канале. Там они отвечают на комментарии и выкладывают бонусные штуки — кружки или фото со съёмок. Подписывайтесь, чтобы не пропустить!

С прошлого эпизода новостей накопилось очень много. Из этого выпуска узнаете, как сосиски гриль поддерживают акции Газпрома, почему из-за санкций Победа может запретить откидывать спинки и где взять альтушку в крипте?

Вообще, все получили что хотели. Фил послушал про IPO, Дмитрий рассказал про дивиденды, а Тимур похвастался знанием терминологии. Ну а мы получили насыщенную и смешную ИнвестЛетучку!

🚴 Так что надеваем стильные очки, прыгаем на велосипед и летим в нашу группу VK, чтобы скорее посмотреть новый выпуск!

ادامه مطلب ...

IMG_9275.MP4

31 552

37

کپی شد!

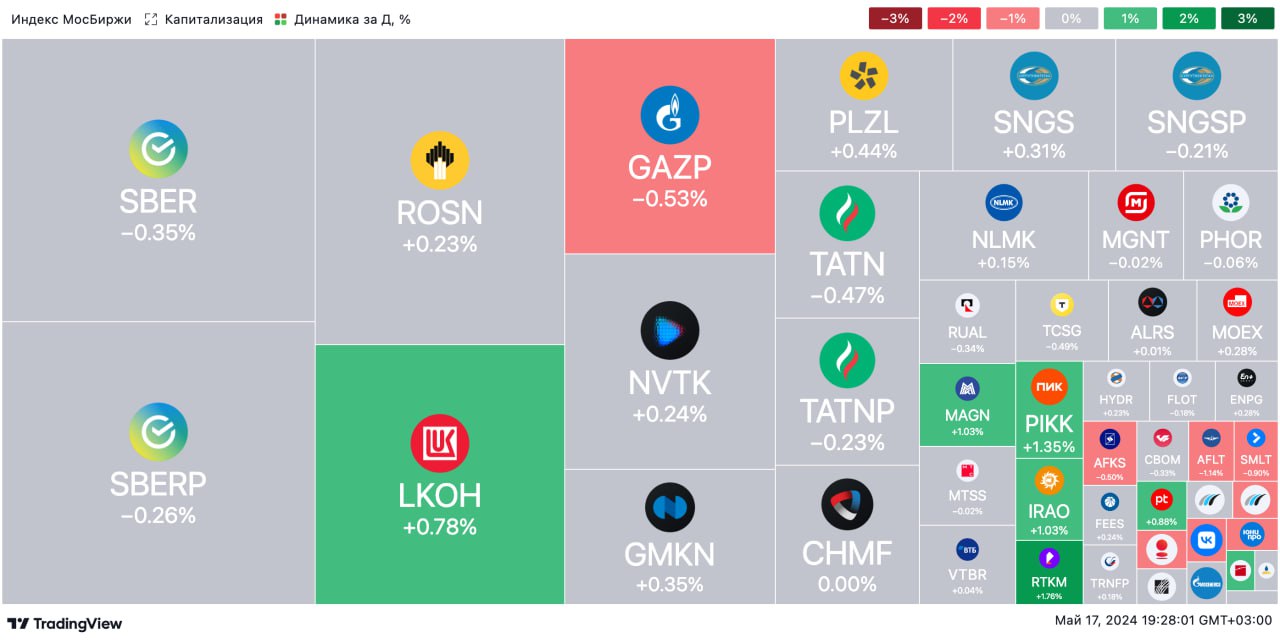

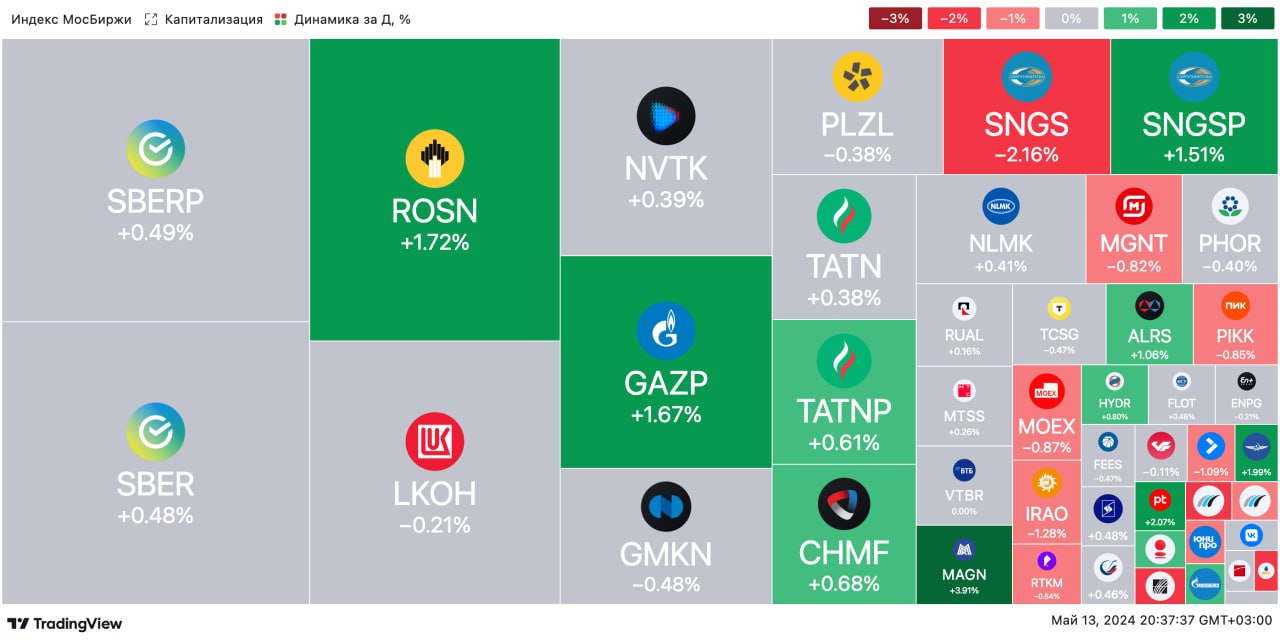

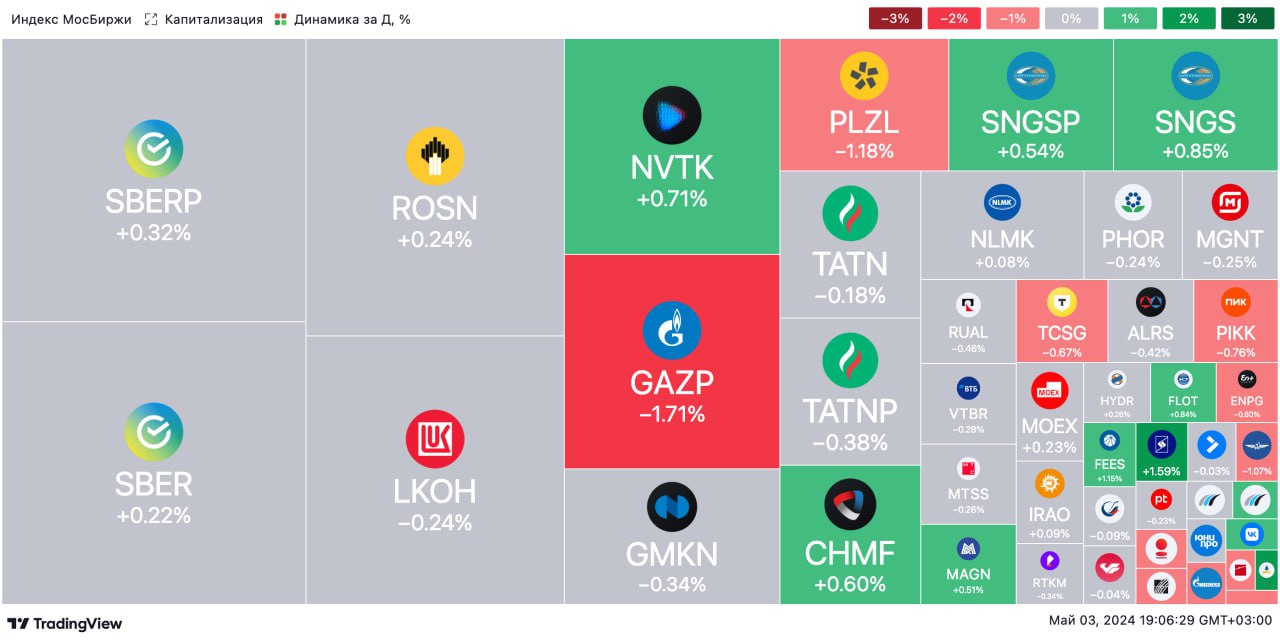

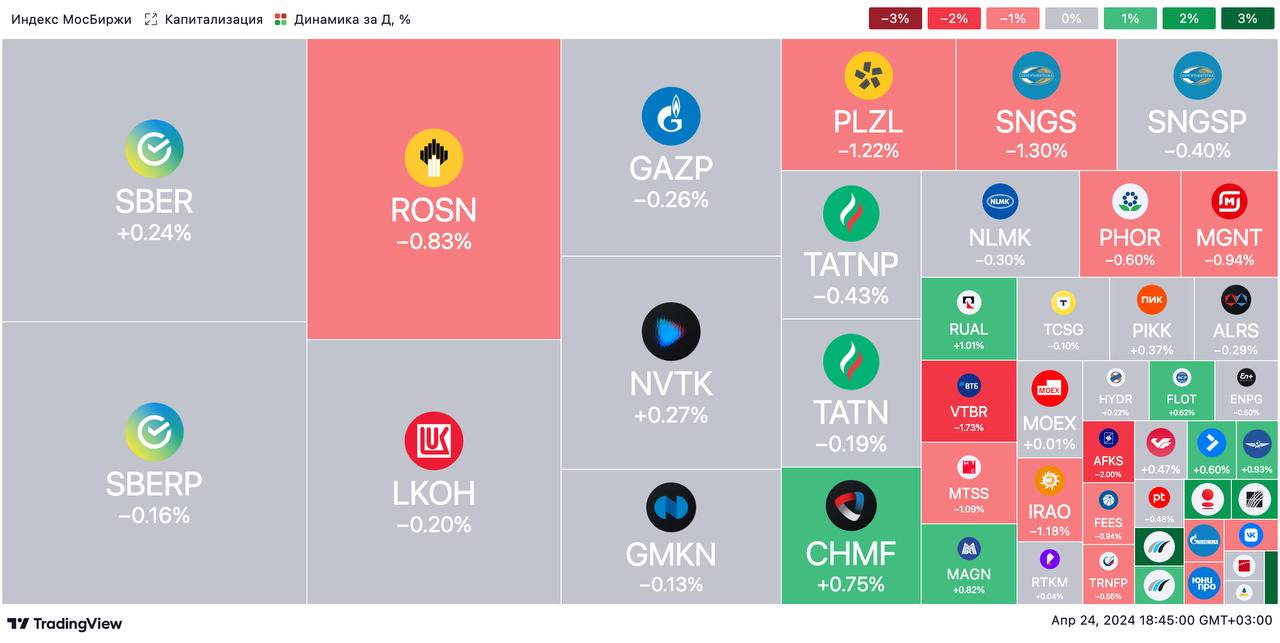

🟢 ИТОГИ ДНЯ. Ралли на российском рынке усилилось

⚪️ В пятницу индекс МосБиржи преодолел отметку 3 500 пунктов и обновил максимум с февраля 2022 года. К концу дня индикатор прибавил 0,5%. Инвесторы следят за позитивными комментариями со встречи лидеров России и Китая и отдельными корпоративными новостями.

⚪️ Яндекс (минус 0,5%) завершил первый этап сделки по продаже российского бизнеса консорциуму частных инвесторов. МКПАО «Яндекс» стало головной компанией группы. Она сохранит активы группы Yandex N. V., за исключением зарубежных стартапов и дата-центра в Финляндии.

⚪️ Банк «Санкт-Петербург» опубликовал отчетность по МСФО за 1К24. Выручка составила 22,3 млрд ₽, что на 6,7% больше г/г. Чистая прибыль сократилась на 11% до 13 млрд ₽ из-за снижения торговых доходов. Банк не был под санкциями до конца февраля 2023 года. Показатель ROE снизился на 10 п. п. до 29%. Чистый процентный доход вырос на 53% до 17 млрд руб. Менеджмент прогнозирует в 2024 году рост кредитного портфеля на 10%, ROE выше 20%, стоимость риска на уровне 100 б. п., отношение расходов к доходам — 31%. Обыкновенные акции банка прибавили 0,5%.

⚪️ Московская биржа 22 мая начнет торги расчетными фьючерсами на депозитарные расписки Alibaba и Baidu. К торгам будут одновременно допущены фьючерсные контракты с исполнением в июне и сентябре 2024 года. Цена исполнения новых расчетных фьючерсов равна цене закрытия депозитарной расписки за день, предшествующий дню исполнения.

$YNDX $SPBE

ادامه مطلب ...

29 076

17

کپی شد!

💿 Эн+ Груп объединяет металлургические активы РУСАЛа и энергетические активы ЕвроCибЭнерго. Спрос на электроэнергию стабилен даже в кризисные периоды, поэтому энергетические активы балансируют бизнес группы, делая его более устойчивым. Что мы знаем об инвестиционной привлекательности группы?

◽️ Перспективы металлургического бизнеса мы оцениваем осторожно. Бизнес РУСАЛа отличается повышенной волатильностью из-за зависимости от цены на алюминий и изменения курса доллара.

◽️ А перспективы энергетического бизнеса — нейтрально. Реализация масштабных инвестпроектов не позволит энергетическому сегменту группы быстро снижать долговую нагрузку. Мы ожидаем, что в 2024–2028 годах капитальные затраты сегмента будут в диапазоне 50–70 млрд ₽, что более чем вдвое превышает 15–30 млрд ₽ в 2019– 2023 годах.

◽️ Наш вывод: в условиях отсутствия дивидендных выплат и реализации значительной программы инвестиций в энергетическом сегменте мы не видим существенного потенциала роста у акций Эн+ Груп.

👉🏼 Подробнее о бизнесе компании вы можете прочитать в нашем новом обзоре «Эн+ Груп: Против течения».

#акции $ENGP

ادامه مطلب ...

29 006

24

کپی شد!

📱 Как пройдёт обмен бумаг Yandex N.V. на МКПАО «Яндекс»

Инвесторам, которые купили бумаги на МосБирже или СПБ Бирже, смогут обменять их один к одному. То есть за каждую акцию нидерландской Yandex N.V. дадут акцию российского МКПАО «Яндекс». Главное — подать заявку на обмен.

Для этого уже на следующей неделе мы запустим специальный сервис. Вместе с этим отправим уведомление и пошаговую инструкцию, как им пользоваться.

❗️ Подать заявку можно будет до 20 июня.

Сами акции Yandex N.V. торгуются в режиме Т+ до 14 июня. После этого торги приостановят на три недели. Возобновить их планируют 10 июля, но уже акциями МКПАО «Яндекс».

❗️ Инвесторы, которые не успеют продать или обменять бумаги Yandex N.V., могут потерять вложенные в них деньги. Так что следите за уведомлениями и нашим каналом.

#акции $YNDX

ادامه مطلب ...

29 730

165

کپی شد!

🎤 Какие активы стоит «взять в отпуск»? Оцениваем перспективы второго полугодия вместе аналитиками SberCIB

❗ Регистрируйтесь на вебинар в нашем боте — переходите по ссылке.

Начался весенне-летний дивидендный сезон. С начала года индекс МосБиржи вырос на 12%. По состоянию на начало мая 33 компании объявили дивиденды на общую сумму 1,88 трлн ₽. Мы полагаем, что итоговый размер дивидендов всех компаний превысит 3 трлн ₽. Больше всего дивидендов мы ожидаем от нефтегазового сектора (около 1,4 трлн ₽). При этом рекордсменом по объему выплаченных дивидендов должен стать Сбер — 752 млрд ₽. Сможет ли Индекс МосБиржи закрепиться выше 3 500 пунктов? Фундаментально российский рынок акций не выглядит дорого. Среди важных факторов его поддержки можно выделить реинвестирование дивидендов: оно способно поддерживать индекс до конца лета.

Чтобы оценить перспективы рынка на 2П24, вы можете принять участие в вебинаре с аналитиками SberCIB. Будут рассмотрены следующие вопросы:

⚪️ Какие компании выплатят самые щедрые дивиденды?

⚪️ Когда можно рассчитывать на разворот в «длинных» ОФЗ с фиксированным купоном?

⚪️ Стоит ли ожидать ослабления рубля во втором полугодии?

⚪️ На какой отметке индекс МосБиржи может завершить текущий год?

👉🏼 Вебинар пройдет во вторник, 21 мая, в 18:00 мск. Можно подключиться по ссылке.

#события

ادامه مطلب ...

28 730

25

کپی شد!

◽️ Значительный рост финансовых показателей. Оборот вырос на 52% г/г, валовая прибыль — в 3,2 раза, EBITDA — в 10,6 раза. Рост валовой прибыли и EBITDA в основном объясняется двумя факторами: активным развитием собственных решений (как органически, так и за счет M&A) и эффектом низкой базы.

◽️ Превышение наших прогнозов. Оборот превысил наш прогноз на 46%, EBITDA — на 20%. На наш взгляд, это связано с более быстрым, чем мы ожидали, переходом российских компаний на отечественные ИТ-решения. Кроме того, эффект от интеграции приобретенных компаний в экосистему Софтлайна, видимо, был более значительным.

◽️ Возможен денежный приток от реализации портфеля финансовых вложений в размере 8% капитализации. Портфель ценных бумаг компании в настоящее время представлен в основном государственными облигациями Минфина Республики Беларусь, номинированными в иностранной валюте. На балансе компании данные бумаги оценены в 7,3 млрд ₽, но, согласно комментариям менеджмента, сумма от их погашения может составить примерно 12 млрд ₽. Таким образом, дополнительный денежный приток, пока еще не заложенный в денежный поток компании, может составить примерно 5 млрд ₽. Доходы от продажи этих облигаций компания может использовать для сделок M&A и дальнейшей реализации стратегии.

◽️ Софтлайн намерен провести IPO ряда дочерних компаний в ближайшие два года. Мы положительно оцениваем эту инициативу. Проведение IPO позволит лучше раскрыть справедливую стоимость дочерних компаний.

◽️ Компания не обновила прогноз на 2024 год. С учетом сильных результатов за 1К24 и сезонности бизнеса мы считаем, что компания существенно перевыполнит собственные прогнозы.

◽️ Планы по сделке M&A на рынке Индии. Мы позитивно оцениваем инициативы Софтлайна по выходу на международные рынки в целом и рынок Индии в частности.

✏ Наше мнение. Мы подтверждаем позитивный взгляд на долгосрочные перспективы компании.

Автор: #Максим_Кондратьев, #Дмитрий_Макаров

#акции $SOFL

ادامه مطلب ...

29 224

46

کپی شد!

🔖 Рост выручки ожидаемо замедлился с 72% в 4К23 до 55% в 1К24 на фоне высокой базы сравнения. Рентабельность по EBITDA составила 58,3%, что чуть ниже рекордных уровней предыдущих кварталов.

◽️ Чистая прибыль HeadHunter выросла в 2,3 раза г/г. Основными факторами роста стали получение льгот и процентные доходы на денежные остатки компании. Ранее мы писали, что внесение программного обеспечения HeadHunter в реестр отечественного ПО дает компании право на льготы.

◽️ Рост финансовых доходов, вероятно, продолжится в среднесрочной перспективе. С одной стороны, этому будет способствовать дальнейший рост денежной позиции на балансе, размещаемой на депозитах. С другой стороны, мы считаем, что в обозримом будущем в России сохранится дефицит рабочей силы, и стоимость поиска персонала продолжит повышаться.

◽️ Дивиденды. Мы ожидаем, что HeadHunter распределит всю накопленную денежную позицию (в объеме до 100%) после завершения всех необходимых процедур в рамках редомициляции в Россию. Это соответствует примерно 10% дивидендной доходности по текущим котировкам.

✏️ Наше мнение. HeadHunter опубликовал сильные результаты за 1К24, которые совпали с нашими ожиданиями. В дальнейшем доходы компании продолжат ускоренно расти до момента выплаты дивидендов и сокращения денежной позиции (или изменения стимулирующих мер для ИТ-сектора). На фоне этих факторов мы можем пересмотреть свои прогнозы. Однако пока довольно сложно оценить перспективы сохранения льгот в долгосрочной перспективе, и мы не меняем нашу модель для HeadHunter и сохраняем рекомендацию «Держать».

Авторы: #Максим_Кондратьев, #Дмитрий_Трошин

#акции $HHRU

ادامه مطلب ...

31 254

12

کپی شد!

🟢 Новости к этому часу

⚪️ ООН улучшила прогноз роста мировой экономики на 2024 год до 2,7% с ожидавшихся в январе 2,4% — ООН.

⚪️ Годовая инфляция в еврозоне в апреле осталась на уровне марта —2,4% — Евростат.

⚪️ Московская биржа 22 мая запустит торги фьючерсами на акции Alibaba и Baidu — Московская биржа.

⚪️ Globaltruck не будет выплачивать дивиденды за 2023 год из-за убытка по РСБУ — компания.

⚪️ Чистая прибыль Банка «Санкт-Петербург» по МСФО в первом квартале снизилась на 11% год к году до 13 млрд рублей — компания.

⚪️ ПАО «Элемент» (головная компания микроэлектронного холдинга, созданного на базе активов АФК «Система») проведет IPO на СПБ Бирже — компания.

⚪️ Wildberries разместил на Московской бирже ЦФА на 3 млрд рублей — Московская биржа.

$SPBE $AFKS

ادامه مطلب ...

34 794

12

کپی شد!

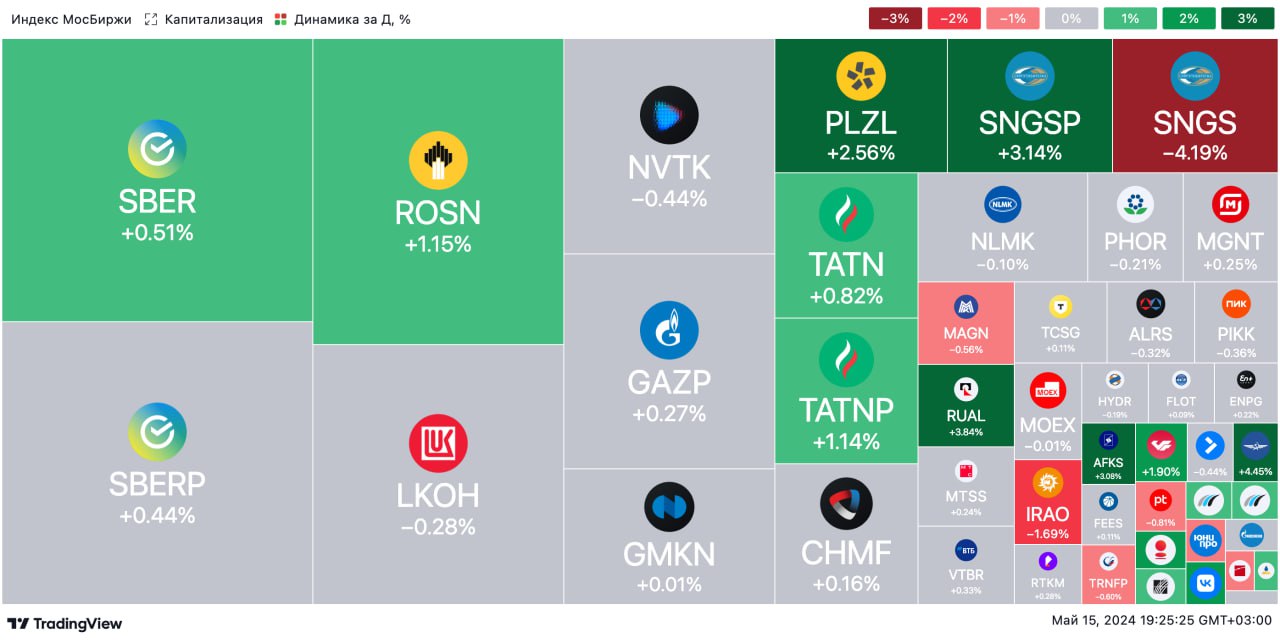

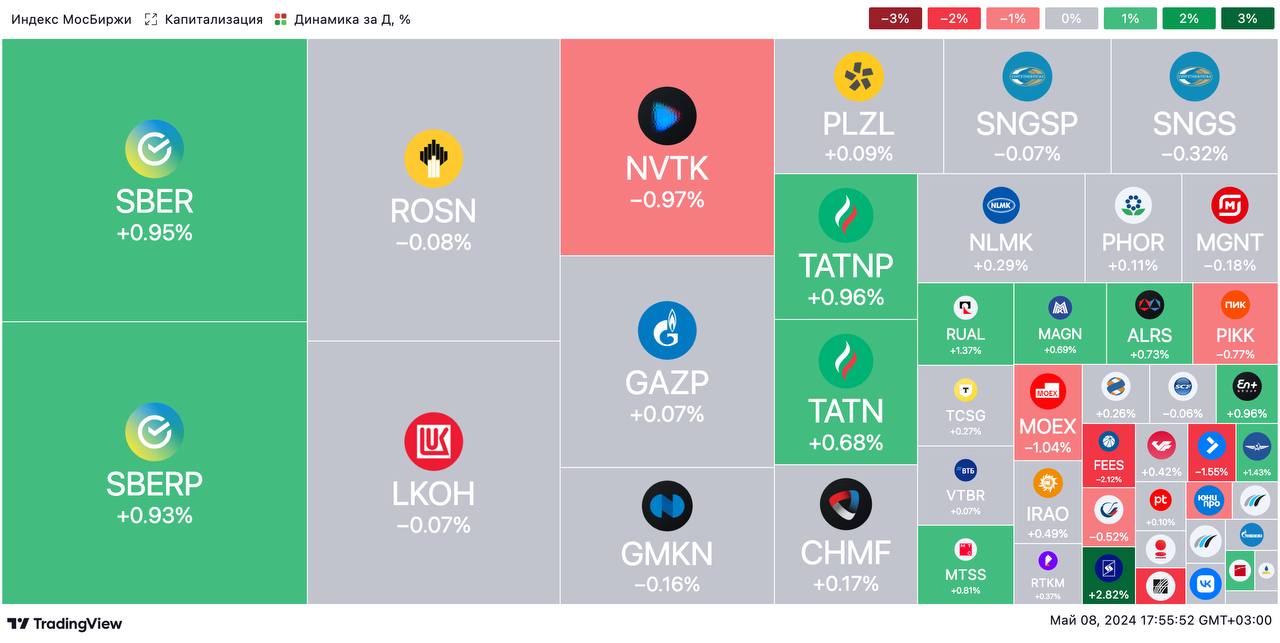

🟢 РЫНКИ СЕГОДНЯ

Российские акции ускорили рост, рубль может подешеветь

📈 В четверг индекс МосБиржи прибавил еще 0,5%. В течение дня индекс превысил отметку 3 490 пунктов впервые с февраля 2022 года. Позитивный настрой инвесторов был связан с визитом президента РФ Владимира Путина в Китай. В лидеры роста вышли акции Ростелекома после заявлений менеджмента о планах IPO дочерней структуры «РТК-ЦОД». Результаты опубликовали HeadHunter, Софтлайн, Магнит, Совкомбанк. Совет директоров РУСАЛа рекомендовал не выплачивать дивиденды за прошлый год.

🔻 Американский рынок незначительно снизился после сильного роста днем ранее. Инвесторы продолжают надеяться на смягчение политики ФРС после вышедших в среду данных по инфляции. В четверг индекс производственной активности и данные по первичным обращениям за пособием по безработице тоже оказались хуже ожиданий. Это также говорит в пользу смягчения политики регулятора.

🇷🇺 Спрос на валюту может подрасти. Вчера в первой половине дня рубль продолжил дорожать и достигал 90,7 за доллар, но в итоге закрепился около 91. По всей видимости, на этом уровне растет спрос на валюту. В результате рубль может подешеветь до 91,5.

🛢 Ожидания снижения ставки ФРС поддерживают котировки нефти. Баррель Брент в четверг подорожал на $0,52 до $83,27. Поддержку ценам оказали данные по рынку труда США, усилившие ожидания снижения ставки ФРС осенью. По нашим оценкам, сегодня баррель Брент может торговаться в интервале $83–84.

💼 Негативные факторы преобладают на рынке госдолга. Рынок вчера отыгрывал ускорение недельной инфляции — доходности выросли еще на 3–10 б. п. В течение дня стало известно, что инфляционные ожидания населения несколько повысились в мае. Похоже, что из-за негативного новостного фона рост доходностей может продолжиться и сегодня.

На повестке дня: глобальная статистика, комментарии Федрезерва

⚪️ ИПЦ в России за апрель

Выступления представителей ФРС

⚪️ Инвестиции, промышленное производство, розничные продажи и безработица в Китае за апрель

⚪️ ИПЦ еврозоны за апрель

$RTKM $HHRU $SOFL $MGNT $SVCB $RUAL

ادامه مطلب ...

39 039

8

کپی شد!

🟢 Целых три акции Сбера в подарок!

Для тех, кто всегда ждёт подходящего момента — он настал. Сейчас можно и вклад на выгодных условиях открыть, и инвестировать начать, и акции Сбера получить. Три из трёх!

Рассказываем, как это сделать:

◽️ До 30 июня откройте вклад «Лучший %» на 100 000₽ или больше.

◽️ Откройте ваш первый брокерский счёт в Сбере. Там вас и будут ждать три наших акции!

◽️ Скачайте приложение для инвестиций от Сбера. На главном экране в карточке акции нажмите «Получить». Готово! Подарочные бумаги Сбера появятся в вашем портфеле. Сделать это можно до 1 июля.

◽️ Полните брокерский счёт и купите любые ценные бумаги на сумму от 10 000₽. С момента пополнения не выводите деньги с брокерского счёта хотя бы 50 дней.

◽️ Когда 50 дней пройдут, бонусные акции Сбера можно будет обменять на деньги! На это у вас будет 30 дней.

👉🏼 Присоединяйтесь к акции, стартуйте в инвестициях и получите акции Сбера в подарок!

ادامه مطلب ...

43 755

188

کپی شد!

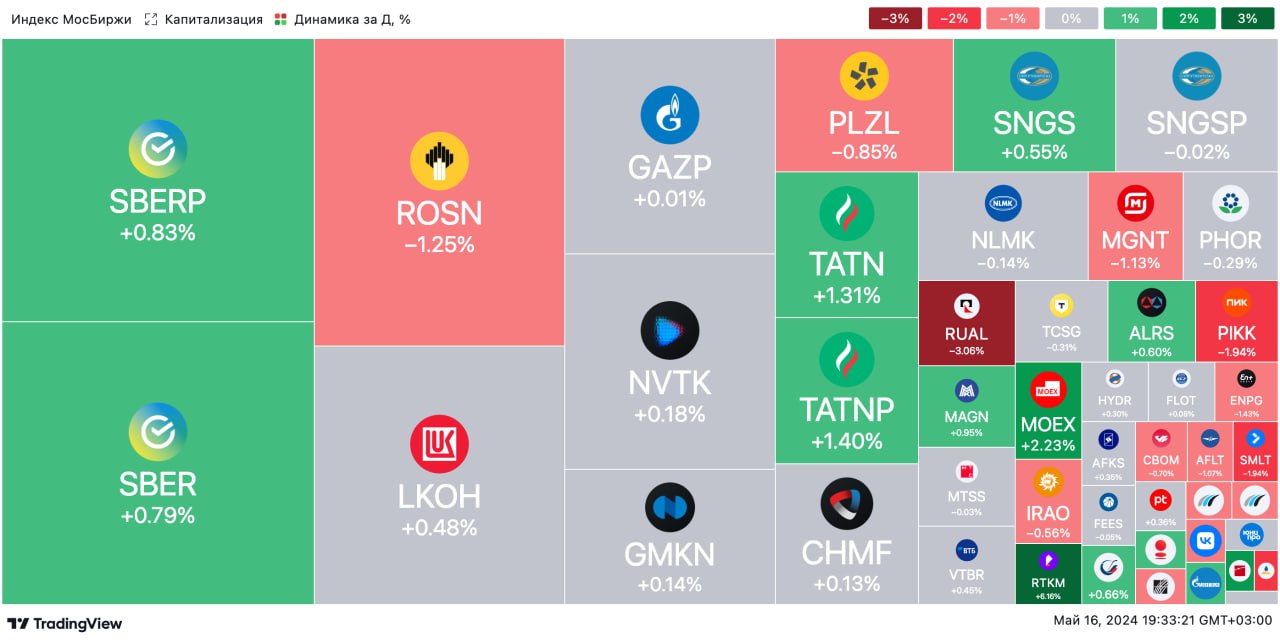

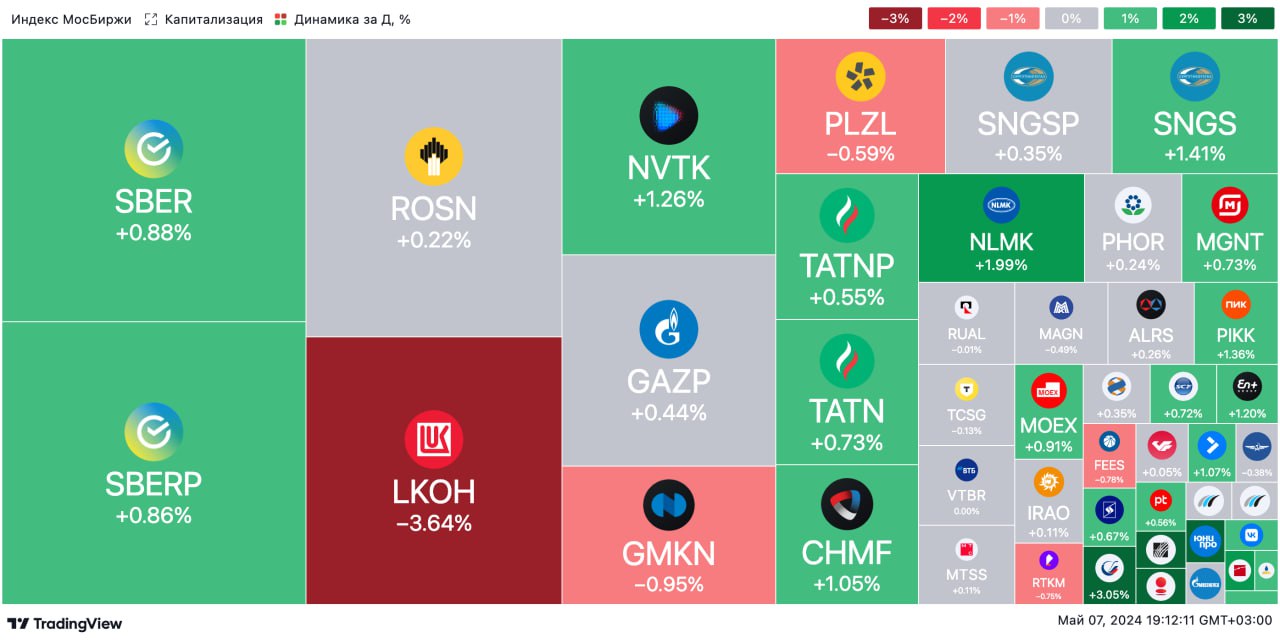

🟢 ИТОГИ ДНЯ. Позитив на российском рынке акций

⚪️ В четверг индекс МосБиржи к концу сессии вырос на 0,45%. Росту способствовали новости о переговорах между президентом РФ Владимиром Путиным и председателем КНР Си Цзиньпином. Также рынок позитивно отреагировал на комментарий ЦБ о том, что инфляция в РФ достигла максимума и начнет замедляться в 3К24. Устойчивое замедление инфляции — один из факторов, влияющих на снижение ключевой ставки.

⚪️ В лидерах роста на Московской бирже обыкновенные акции Ростелекома (плюс 6%). Компания сообщила, что выведет на IPO свою дочернюю компанию в сфере облачных услуг и ЦОДов — «РТК-ЦОД».

⚪️ Магнит (минус 1,2%) опубликовал финансовую отчетность по МСФО за 4К23 и весь 2023 год. По итогам квартала выручка увеличилась на 10,5% г/г до 686,7 млрд руб. Сопоставимые продажи повысились на 8% г/г на фоне роста среднего чека на 9% г/г и снижения трафика на 1% г/г. EBITDA увеличилась на 11,7% г/г до 42,1 млрд руб. Чистая прибыль составила 11,25 млрд руб. по сравнению с убытком годом ранее.

⚪️ Софтлайн (минус 1%) представила результаты за 1К24 по МСФО. Компания сообщила, что суммарный оборот вырос на 52% г/г до 21,5 млрд руб. По итогам квартала оборот от сторонних решений увеличился на 25,9% г/г, а оборот от продажи собственных решений — на 199,4%. В результате доля оборота от собственных решений выросла до 29,5% с 15% годом ранее. Рентабельность по EBITDA от оборота составила 8,2% по сравнению с 1,2% в 1К23.

⚪️ Совкомбанк (минус 2,6%) раскрыл финансовые результаты за 1К24 по МСФО. Чистая прибыль выросла на 11% г/г до 25 млрд руб. Рентабельность собственного капитала (ROE) составила 35%. Розничный кредитный портфель достиг 1,1 трлн руб., что предполагает рост на 32% с начала года. Этому способствовала консолидация ХКФ Банка и органический рост залогового кредитования. Банк сообщил, что может заплатить дивиденды в размере 1,1 руб. на акцию.

$RTKM $MGNT $SOFL $SVCB

ادامه مطلب ...

39 564

24

کپی شد!

❗️ Компания «Ростелеком» разместит ЦФА на 1 млрд рублей на платформе Сбера

На платформе цифровых активов Сбера компания «Ростелеком» 14 мая 2024 года опубликовала решение (ссылка на решение) о выпуске цифровых финансовых активов (ЦФА) на сумму 1 млрд рублей, сроком на 3 месяца и с фиксированным ежемесячным процентным доходом 16,6% годовых.

Данный выпуск «Ростелекома» могут приобретать как юридические, так и физические лица — квалифицированные и неквалифицированные инвесторы (для последних установлен лимит по сумме — не более 600 тыс. рублей в год). Заявки на приобретение будут приниматься три дня — с 20 по 22 мая 2024 года включительно. Цена 1 ЦФА при выпуске — 1000 рублей.Чтобы совершить покупку ЦФА инвестору нужно авторизоваться, зарегистрироваться в информационной системе Сбера, создать кошелек и выбрать доступный для приобретения цифровой актив.

ЦФА — финансовый инструмент в цифровом формате. Выпуск, учёт и обращение таких инструментов осуществляются в информационной системе на основе распределённого реестра (технология блокчейн), который гарантирует неизменность данных.

Важно: Данное сообщение не является инвестиционной рекомендацией. ЦФА является высокорискованным продуктом, и его приобретение может привести к потере внесенных денежных средств в полном объеме. Перед покупкой цифровых активов необходимо ознакомиться с риск-декларацией, размещенной на сайте оператора.

ادامه مطلب ...

39 326

178

کپی شد!

❗️ Наше мнение:

Мы считаем результаты умеренно негативными и подтверждаем оценку «Держать» для акций Магнита с целевой ценой 8 200 ₽.

✏️ Основные моменты отчетности:

◽️ Рост чистой розничной выручки в 4К23 оказался ожидаемо слабым: 13,1% г/г. Это связано с тем, что сокращение трафика ускорилось до 1% г/г. Негативная динамика наблюдалась во всех форматах магазинов (Дикси, супермаркеты, Магнит Косметик), кроме «Магнит у дома», где трафик не изменился. Однако мы ожидаем, что с 1К24 динамика начнет улучшаться.

◽️ Мы отмечаем значительный рост операционных расходов. Расходы на персонал в процентах от выручки увеличились на 52 б. п. из-за индексации заработной платы и более высоких затрат на аутсорсинг. Мы ожидаем сохранения этой тенденции в 2024 году.

◽️ Рентабельность по EBITDA не изменилась. В 4К23 прочие доходы компании увеличились на 40% г/г за счет роста доли доходов от рекламы. Это компенсировало рост общих и административных расходов. В результате рентабельность по EBITDA осталась на уровне 6,1%.

◽️ Чистые финансовые расходы значительно снизились. Сокращение финансовых расходов в 4К23 на 62,1% г/г было обусловлено снижением долга. Кроме того, процентные расходы были частично компенсированы доходами от размещения денежных средств на банковских депозитах.

Автор: #Екатерина_Усанова

#акции $MGNT

ادامه مطلب ...

38 962

35

کپی شد!

◽️ Совокупное количество поездок за 4М24 выросло на 67% г/г, что выше нашего прогноза. По итогам 2024 года мы ожидаем роста всего лишь на 34%.

◽️ Высокий показатель по аккаунтам. Количество зарегистрированных аккаунтов по состоянию на конец апреля 2024 года достигло 22,2 млн, тогда как мы ожидали, что по итогам всего года оно будет на уровне 22,8 млн.

◽️ Количество поездок в расчете на активного пользователя (по методологии компании) выросло за 4М24 на 29% г/г. Однако стоит отметить, что компания, видимо, изменила определение активного пользователя. Соответственно, количество поездок в расчете на зарегистрированный аккаунт увеличилось лишь на 4% г/г, а количество поездок в расчете на СИМ выросло на 9,2% г/г.

✏ Наше мнение. Результаты компании оказались сильными, и по итогам года они могут превысить наши прогнозы. Однако мы пока не корректируем свои оценки, поскольку показатели за первые четыре месяца года недостаточно репрезентативны. Отметим также, что на операционную отчетность, вероятно, в значительной степени повлияли результаты бизнеса в Латинской Америке, где другие климатические сезоны.

Авторы: #Максим_Кондратьев, #Дмитрий_Трошин

#акции $WUSH

ادامه مطلب ...

38 156

16

کپی شد!

🟢 Новости к этому часу

⚪️ Банк России прогнозирует замедление инфляции в стране в третьем квартале — директор Департамента денежно-кредитной политики ЦБ РФ Кирилл Тремасов.

⚪️ Выручка Ростелекома по МСФО за первый квартал выросла на 9% год к году до 173,8 млрд рублей — компания.

⚪️ Чистая прибыль Совкомбанка по МСФО в первом квартале увеличилась на 11% год к году до 25 млрд рублей — компания.

⚪️ Софтлайн в первом квартале нарастил оборот на 52% год к году до 21,5 млрд рублей — компания.

⚪️ Чистая прибыль ТКС Холдинга по МСФО в первом квартале увеличилась на 37% год к году — компания.

⚪️ Ростелеком выведет на IPO свой облачный бизнес «РТК-ЦОД» — компания.

$RTKM $SVCB $SOFL $TSCG

ادامه مطلب ...

39 295

20

کپی شد!

🟢 РЫНКИ СЕГОДНЯ

Российские акции немного выросли, рубль подорожал

📈 В среду индекс МосБиржи прибавил 0,2%, продолжив тенденцию последних нескольких торговых сессий. Позитива рынку добавило заявление главы ЦБ РФ Эльвиры Набиуллиной о том, что удвоение капитализации российского фондового рынка— «сложная, но реализуемая задача». Вместе с тем укрепление рубля негативно влияет на динамику рынка акций и ограничивает его рост. Из новостей отметим, что совет директоров Сургутнефтегаза рекомендовал выплатить дивиденды, МосБиржа сообщила о приостановке торгов расписками ГК «Мать и дитя» с 25 мая, а М.Видео-Эльдорадо и Whoosh представили операционные результаты.

🔺 Американский рынок ощутимо вырос после выхода макростатистики по инфляции. ИПЦ в апреле поднялся чуть меньше ожиданий — на 0,3% м/м против консенсус-прогноза 0,4%. Объем розничных продаж в апреле не изменился, что также слабее ожиданий — рост на 0,4% м/м.

🇷🇺 Рубль укрепился. После публикации данных по инфляции в США доллар глобально подешевел, а рубль закрепился около 91 за доллар. Также ЦБ РФ опубликовал «Обзор рисков финансовых рынков», согласно которому в марте-апреле экспортеры продавали $13 млрд в мес. (оценка за март была повышена на $1 млрд). Это довольно много, и продолжение таких продаж в мае объясняет, почему рубль восстановился до 91. В этих условиях нельзя исключать дальнейшего укрепления рубля, который способен достигнуть 90,5 уже сегодня.

🛢️ Снижение запасов и ослабление доллара поддержали котировки. Баррель Брент в среду подорожал на $0,37 до $82,75. Поддержку ценам оказало более сильное, чем ожидалось, сокращение запасов нефти в США, а также ослабление доллара, вызванное замедлением инфляции в Соединенных Штатах. Это нивелировало давление от снижения прогноза МЭА по мировому спросу на нефть. Согласно нашим прогнозам, котировки Брент сегодня могут держаться вблизи $83 за баррель.

💼 Недельная инфляция ускорилась, и доходности продолжат расти. Доходности вчера поднялись еще на 10 б. п., что вынудило Минфин признать оба проведенных аукциона несостоявшимися. Тем временем после завершения торгов Росстат сообщил об ускорении недельной инфляции до 0,17% с 0,09% за предыдущий четырехдневный период. Скорее всего, это приведет к продолжению активных продаж ОФЗ и доходности вырастут сегодня еще на несколько базисных пунктов.

На повестке дня: отчетность МТС, комментарии ФРС, статистика из РФ и США

⚪️ Платежный баланс в России за апрель

⚪️ Финансовые результаты МТС за 1К24

⚪️ Выступления представителей ФРС

⚪️ Промышленное производство в США за апрель

⚪️ Строительство новых домов и выданные разрешения на строительство в США в апреле

$SNGS $MDMG $MVID $WUSH $MTSS

ادامه مطلب ...

42 536

16

کپی شد!

🟢 ИТОГИ ДНЯ. Российский рынок акций вырос

⚪️ В среду индекс МосБиржи умеренно вырос — на 0,2%. Российский рынок также могли поддержать заявления главы ЦБ РФ Эльвиры Набиуллиной. Среди прочего она отметила, что удвоение капитализации фондового рынка РФ — «сложная, но реализуемая задача». Также Банк России совместно с правительством прорабатывает вопрос стимулирования технологических компаний.

⚪️ Московская биржа сообщила о приостановке торгов расписками MD Medical Group (управляет сетью клиник «Мать и дитя») с 25 мая. Это обусловлено редомициляцией компании в САР в Калининграде. Расписки подешевели на 8%.

⚪️ Совет директоров Сургутнефтегаза рекомендовал выплатить дивиденды в размере 12,29 рубля на одну привилегированную акцию и 0,85 рубля — на одну обыкновенную. Это предполагает дивидендную доходность соответственно около 17,3% и 2,4%. «Префы» подорожали на 3%, «обычка» подешевела на 4,2%.

⚪️ Группа М.Видео-Эльдорадо опубликовала операционные результаты за 1К24. Оборот (GMV) увеличился на 18% г/г до 98 млрд руб. Драйвером роста продаж стало увеличение среднего чека на 15% г/г. В 1К24 группа открыла 15 магазинов формата «М.Компакт». В течение 2024 года компания планирует открыть не менее 100 магазинов М.Видео (преимущественно компактного формата). Рынок позитивно отреагировал на результаты. Котировки повысились на 2,4%.

⚪️ Whoosh представил операционные показатели за четыре месяца 2024 года. Количество поездок увеличилось на 67% г/г до 20,7 млн. Количество зарегистрированных пользователей выросло на 61% г/г до 22,2 млн. География присутствия на конец апреля 2024 года расширилась на 10 городов до 59 (против 49 городов в аналогичном периоде прошлого года). Парк СИМ вырос до 194 тыс. (плюс 53% г/г). Котировки Whoosh снизились на 2,7%.

$MDMG $SNGSP $SNGS $MVID $WUSH

ادامه مطلب ...

44 121

21

کپی شد!

✍ Пост, которого ждали и мы сами!

Начинаем розыгрыш вещей, без которых ваш бизнес обойдётся, но с ними точно будет лучше — MacBook Air 15 💻

Чтобы забрать себе 1 из 5 маков:

📌Подпишитесь на телеграм-канал СберБизнес

📌Активируйте бот розыгрыша: @SberBusinessMacBot до 26 мая

И, конечно же, отправьте пост бизнес-партнёру, которому давно пора обновить технику ✔

41 435

211

کپی شد!

❗ Инарктика — начинаем аналитическое покрытие акций компании

Инарктика — лидер российского рынка лососевых с долей 17% в натуральном выражении. В планах компании удвоить вылов — с текущих 33,5 тыс. т до 60 тыс. т.

Почему компания может быть интересна инвесторам:

◽️ лидирующие позиции в нецикличном бизнесе;

◽️ экспозиция на валюту и ставка на рост доходов населения;

◽️ квартальные дивиденды с годовой доходностю 5% в 2024 году;

◽️ рыночные коэффициенты на уровне исторических средних (EV/EBITDA 2024о = 6,5, P/E 2024о = 7,3);

◽️ потенциал двукратного роста бизнеса, не учтенный в котировках.

❗ Наша оценка акций Инарктики — «Покупать» с целевой ценой 1 200₽.

👉🏼 Подробнее о компании читайте в нашем новом обзоре по ссылке.

Последние разборы компаний

Группа Астра МТС Банк Нижнекамскнефтехим и Казаньоргсинтез

💡 Все разборы — в Библиотеке

#разборэмитента $AQUA

ادامه مطلب ...

REVIEW_INARCTICA_TG.mp4

41 010

110

کپی شد!

❗ Вчера совет директоров МКПАО «Юнайтед Медикал Груп» рекомендовал не выплачивать дивиденды за 2023 год. Рынок негативно отреагировал на эту новость, и котировки компании снизились на 10%.

Почему компания решила не выплачивать дивиденды? По нашему мнению, такое решение связано с тем, что на балансе группы недостаточно средств для выплаты полной суммы, предусматриваемой ее дивидендной политикой. Так, на конец 2023 года денежные средства и краткосрочные финансовые активы компании составляли 74 млн евро, а для выплаты 100% дивидендов за пропущенные периоды (за вычетом расходов на погашение долга) необходимо 128 млн евро.

Что дальше? Вероятно, решение о выплате дивидендов будет перенесено на конец августа, когда компания опубликует результаты по МСФО за 1П24. К этому времени операционный денежный поток за вычетом капитальных затрат, по нашим оценкам, сможет обеспечить необходимую чистую денежную позицию для дивидендной выплаты в полном объеме. За 1П24, согласно нашим прогнозам, компания может получить свободный денежный поток в размере 50 млн евро.

Автор: #Софья_Кирсанова

#акции $GEMC

ادامه مطلب ...

43 356

47

کپی شد!

❗ Какой будет отчетность компании?

◽️ Рост валовой прибыли и EBITDA. По нашим оценкам, оборот Софтлайна в 1К24 составил 14,7 млрд ₽, это около 13% текущего годового прогноза компании. Валовая прибыль, как мы полагаем, выросла до 5,5 млрд ₽, а EBITDA — до 1,5 млрд ₽. Важно помнить, что бизнес компании отличается высокой сезонностью. Это определяет низкую долю доходов за первый квартал в годовых результатах. В 2023 году на первое полугодие пришлась лишь треть годового оборота компании.

◽️ Портфель финансовых инвестиций и его перспективы. Большую часть портфеля финансовых инвестиций составляют еврооблигации Белоруссии. Мы предполагаем, что в 1К24 компания могла реализовать часть позиций. Мы не прогнозируем чистой прибыли Софтлайна, поскольку нет информации по объемам и ценам потенциальных продаж. Кроме того, на чистую прибыль могла существенно повлиять оценка бумаг на балансе.

◽️ Подробности сделок M&A. Стратегия компании предполагает как органическое, так и неорганическое развитие. У Софтлайна успешная история сделок M&A. Доходы от реализации еврооблигаций могут быть направлены на такие сделки. Мы считаем, что на «дне инвестора» менеджмент может прояснить перспективы M&A и объявить об уже совершенных сделках.

◽️ Ждем повышения прогнозов на 2024 год. Мы считаем заниженными текущие прогнозы Софтлайна на 2024 г. по отгрузкам, валовой прибыли и EBITDA и ожидаем их повышения.

👉🏼 Наше мнение. Мы сохраняем позитивный взгляд на акции Софтлайна.

Автор: #Максим_Кондратьев, #Дмитрий_Трошин

#акции $SOFL

ادامه مطلب ...

40 507

22

کپی شد!

🟢 Новости к этому часу

⚪️ ВВП России может вырасти в 2024 году на 2,9%, в 2025 — на 1,7%. ВВП ЕС может вырасти в 2024 году на 1% — Еврокомиссия.

⚪️ ВВП еврозоны в первом квартале ожидаемо вырос на 0,3% кв/кв — Евростат.

⚪️ Банк России допустил введение минимального порога free float для допуска акций к торгам. Также регулятор считает, что штрафы за манипулирование рынком нужно повышать — глава ЦБ РФ России Эльвира Набиуллина.

⚪️ Международное энергетическое агентство (МЭА) понизило оценку роста мирового спроса на нефть на 2024 год на 140 тысяч баррелей в сутки — МЭА.

⚪️ Доходы России от нефтеэкспорта в апреле выросли на $1,7 млрд, или 11% год к году — МЭА.

⚪️ Количество поездок в сервисе Whoosh за январь-апрель выросло на 67% год к году до 20,7 млн — компания.

⚪️ Группа М.Видео-Эльдорадо в первом квартале нарастила общие продажи на 17,7% год к году до 131,3 млрд рублей — компания.

$WUSH $MVID

ادامه مطلب ...

40 208

10

کپی شد!

🟢 РЫНКИ СЕГОДНЯ

Индекс МосБиржи немного вырос, рубль почти не изменился

📈 Во вторник индекс МосБиржи подрос на 0,2%. Из корпоративных новостей отметим рекомендацию совета директоров Юнайтед Медикал Групп не выплачивать дивиденды. Также стало известно, что начало торгов акциями МКПАО «Яндекс» планируется с 10 июля, Аэрофлот опубликовал операционные результаты, акционеры НЛМК одобрили дивиденды.

🔺 Американские индексы завершили торги умеренным ростом. Глава ФРС Джером Пауэлл заявил, что уверенность в снижении инфляции слабеет, а также назвал отчет по производственной инфляции неоднозначным. Индекс цен производителей в апреле вырос сильнее ожиданий — соответственно на 0,5% против 0,2%. Хотя это свидетельствует в пользу более жесткой политики регулятора, рынок вырос по итогам торгов. Самые важные данные по инфляции (динамика потребительских цен) выйдут сегодня.

🇷🇺 Возможно глобальное укрепление доллара. Вчера в течение дня рубль дешевел до 91,6 за доллар, но сильного спроса на валюту не наблюдалось и в итоге рубль остался около 91,3. Сегодня в центре внимания инфляция в США за апрель. Если она вновь окажется выше ожиданий, то доллар может глобально подорожать на 0,5–1%. В этом случае рубль может ослабнуть до 91,8.

🛢️ Нефть подешевела. Баррель Брент во вторник подешевел на $0,98 до $82,38. Давление на котировки оказали умеренно жесткая риторика представителей ФРС после публикации ИЦП, который вырос сильнее ожиданий, а также намерения некоторых членов ОПЕК+ увеличить производственные мощности. По нашим оценкам, сегодня цена Брент будет находиться вблизи $83 за баррель.

💼 Кривая доходности ОФЗ полностью превысила 14%. Во вторник рынок продолжил отыгрывать новость о регистрации Минфином сразу четырех длинных выпусков с фиксированным купоном. Доходности выросли еще на 15 б. п., и вся кривая пересекла отметку 14%. Сегодня на аукционах будут предложены две бумаги с фиксированным купоном сроком на два года и десять лет. Возможно, тенденция к росту доходностей сохранится и сегодня.

На повестке дня: макростатистика, комментарии ФРС

⚪️ Предварительная оценка ВВП России за 1К24

⚪️ ИПЦ в США за апрель

⚪️ Розничные продажи в США за апрель

⚪️ Промышленное производство в еврозоне в марте

⚪️ Уровень занятости в еврозоне в 1К24

⚪️ Ежемесячный отчет МЭА по рынку нефти

⚪️ Еженедельные данные Минэнерго США о запасах нефти и нефтепродуктов

⚪️ Выступления представителей ФРС

$GEMC $YNDX $AFLT $NLMK

ادامه مطلب ...

44 352

12

کپی شد!

🟢 ИТОГИ ДНЯ. Российский рынок акций немного вырос

⚪️ Во вторник индекс МосБиржи прибавил 0,2%. Новых краткосрочных драйверов роста на российском рынке не наблюдается. Инвесторы следят за корпоративными новостями. Баррель Брент подешевел до $82,3, рубль остался около 91,4 за доллар.

⚪️ Совет директоров МКПАО «Юнайтед Медикал Груп» рекомендовал годовому собранию акционеров принять решение не выплачивать дивиденды за 2023 год. Рынок негативно воспринял эту новость: акции компании подешевели на 8,3%.

⚪️ В лидерах роста акции Аэрофлота после публикации операционных результатов группы за апрель. По данным Аэрофлота, пассажиропоток группы в апреле вырос на 21,7% год к году до 4,1 млн человек. На внутренних рейсах перевезено 3,1 млн пассажиров (плюс 13,7%), на международных — 992,4 тыс. (плюс 56,4%). Котировки Аэрофлота выросли на 3,9%.

⚪️ Чистая прибыль Сбера по РСБУ за январь-апрель повысилась на 5% г/г до 495 млрд рублей. Розничное и корпоративное кредитование с начала года выросло соответственно на 3,4% г/г до 16,1 трлн рублей и 2% г/г до 23,8 трлн рублей. Обыкновенные и привилегированные акции Сбера подорожали на 1% и 0,9%.

⚪️ Акционеры НЛМК (плюс 0,1%) одобрили дивидендную выплату за 2023 год в размере 25,43 рубля на акцию. Это предполагает дивидендную доходность около 10% с учетом текущих котировок.

⚪️ Московская биржа сообщила о начале приема заявок на обмен акций Yandex N.V. с 14 мая, а также о приостановке торгов с 14 июня и последующем делистинге этих бумаг 10 июля. В этот же день начнутся торги акциями МКПАО «Яндекс». Бумаги компании сегодня подорожали на 1,3%.

$GEMC $AFLT $SBER $SBERP $NLMK $YNDX

ادامه مطلب ...

45 624

29

کپی شد!

🕵️♂️ Уже 6 мая HeadHunter покажет квартальный отчёт

Мы ждём, что выручка продолжила быстро расти. Клиентская база и средняя выручка на клиента тоже прибавили, но не так сильно, как могли бы — виноват эффект высокой базы.

На наш взгляд, в средней перспективе дефицит рабочей силы никуда не денется. Так что поиск сотрудников станет дороже, а выручка компании — больше.

Но, кроме этого, в первом квартале случилось ещё много важного. Рассказываем!

🔴 Программное обеспечение HeadHunter внесли в реестр российского ПО. Так что теперь у компании будет право на налоговые льготы:

• ставка ЕСН — 7,6%, а не 30%;

• налог на прибыль — 0%, вместо 25% в четвёртом квартале 2023 года;

• НДС — 0%, а не 20%;

• и другие привилегии.

🔴 Рентабельность по EBITDA, скорее всего, снизилась, но осталась высокой — 58% против 60% кварталом ранее. Всё из-за роста затрат на персонал: штат и зарплаты стали больше.

🔴 А чистая прибыль год к году могла вырасти в 2,3 раза. И вот почему:

• Процентные доходы сильно прибавили. По нашей оценке, в первом квартале они могли вырасти до 750 млн ₽. Это в 6 раз больше, чем год назад. Драйверов два: рост денежной позиции и процентных ставок по депозитам.

• Налоговые льготы. Мы посчитали, что в первом квартале эффективная ставка налога на прибыль компании могла быть 6% вместо 23% кварталом ранее. Так HeadHunter мог сэкономить около 1 млрд ₽.

👉 Наше мнение. Мы позитивно оцениваем долгосрочные перспективы HeadHunter, но сохраняем оценку «держать». Всё потому что котировки превысили наш таргет.

Факторов риска несколько. Во-первых, возможные регулирующие меры. Во-вторых, рост экономической активности может замедлиться из-за высоких процентных ставок.

#акции $HHRU

ادامه مطلب ...

41 387

34

کپی شد!

📱 Обменять на акции МКПАО «Яндекс» с коэффициентом 1:1 смогут акционеры, которые приобрели акции Yandex N.V.:

◽️ на Московской бирже или СПБ Бирже;

◽️ на зарубежных площадках до 7 сентября 2022 года, и эти акции учитывались после этого на одном счете депо.

Акционеры, которые приобрели бумаги на зарубежных площадках и перевели их в российский депозитарий до 30 ноября 2023 года, смогут предъявить акции к выкупу по цене 1 251,8₽ (текущая цена — 4 466₽).

Обмену и выкупу не подлежат акции Яндекса:

◽️ в иностранных депозитариях;

◽️ акционеров под блокирующими санкциями;

◽️ тех, кто перевел акции в российский депозитарий после 30 ноября 2023 года;

◽️ иностранных акционеров из недружественных юрисдикций, которые не имеют разрешений для участия в оферте.

❗️ Предполагается, что обмен/выкуп акций будет завершен после 12 июля.

👉🏼 Мы позитивно смотрим на бумаги Яндекса. По итогам оферты совокупное количество акций в свободном обращении составит не более 15,5% от акционерного капитала компании и мы не ожидаем существенного навеса ликвидности. По нашим расчетам, объем акций в свободном обращении достаточен для их включения в индекс МосБиржи. Мы отмечаем фундаментальный потенциал роста компании и ожидаем, что акции МКПАО «Яндекс» будут востребованы институциональными инвесторами, что должно существенно расширить базу инвесторов и повысить спрос на акции эмитента.

Бумаги Яндекса в настоящее время торгуются с прогнозными коэффициентами EV/EBITDA и P/E 2024 на уровнях соответственно 10,1 и 17,8. Мы сохраняем оценку «Покупать» акции Яндекса с целевой ценой 5 020₽.

Авторы: #Максим_Кондратьев, #Дмитрий_Трошин

#акции $YNDX

ادامه مطلب ...

40 054

83

کپی شد!

📦 Мы повысили прогнозы роста оборота и доходов компании благодаря хорошей отчетности за первый квартал и развитию ее финтех-сегмента. Теперь целевая цена расписок Ozon — 5 500₽ за штуку, оценка прежняя — «Покупать».

✏️ Наибольший вклад в переоценку нашей модели внес финтех-сегмент. Операционный доход сегмента составил около 65% скорректированной EBITDA всей компании. ROE сегмента в данный момент свыше 50%. Компания видит возможности для активного роста этого сегмента и прогнозирует, что его ROE будет выше 30%.

✏️ Второй по значимости фактор роста доходов компании — увеличение рекламных доходов. Сейчас они составляют 4,5% от оборота сторонних продавцов Ozon. Реклама на маркетплейсах — эффективный и доступный инструмент продвижения для предпринимателей, который показывает наиболее высокие темпы роста на рекламном рынке. Мы ожидаем роста уровня доходов Ozon от рекламы к 2028 году до 5% от GMV.

Авторы: #Максим_Кондратьев, #Дмитрий_Трошин

#акции $OZON

ادامه مطلب ...

42 189

101

کپی شد!

🟢 Новый выпуск еженедельного видео Top News от SberCIB

В этом выпуске аналитик Анастасия Славянская рассказывает о:

⚪️ динамике российского рынка акций,

⚪️ отчетностях Газпрома и ГК ПИК,

⚪️ рекомендациях совета директоров Группы «Самолет» по дивидендам, а также о влиянии санкций в отношении авиакомпании «Победа» на Группу Аэрофлот.

Не является индивидуальной инвестиционной рекомендацией

#медиа #события $GAZP $PIKK $SMLT $AFLT

TNS_240514_TG.mp4

43 333

14

کپی شد!

🟢 Новости к этому часу

⚪️ ОПЕК по-прежнему прогнозирует, что спрос на нефть в 2024 и 2025 годах вырастет соответственно на 2,25 млн и 1,85 млн баррелей в сутки — ОПЕК.

⚪️ Страны ОПЕК+ в апреле снизили нефтедобычу на 246 тыс. баррелей в сутки — ОПЕК.

⚪️ США вводят пошлины на импорт китайских электромобилей, чипов, полезных ископаемых — Bloomberg.

⚪️ ГК «Абрау-Дюрсо» в первом квартале увеличила продажи продукции на 30% год к году — группа.

⚪️ Чистая прибыль Сбера за январь-апрель увеличилась на 5% год к году до 495 млрд рублей — Сбер.

⚪️ Светофор Групп планирует разместить в ходе IPO на СПВБ 10% акций по цене 56,25 руб. за штуку — компания.

⚪️ Пассажиропоток группы «Аэрофлот» в апреле вырос на 21,7% год к году до 4,1 млн человек.

$ABRD $SBER $AFLT

ادامه مطلب ...

43 911

15

کپی شد!

С начала года объём средств наших клиентов вырос на 7,3% и достиг отметки 36 трлн рублей.

Бережём каждый рубль и выгодно приумножаем ваши сбережения, чтобы вы могли позволить себе больше 💕

Для тех, кто не готов ждать — у нас есть выгодные кредитные предложения, которыми активно пользуются по всей стране. Об этом говорит рост совокупного кредитного портфеля — на 2,5% за 4 месяца.

Остаёмся вашим надёжным партнёром всегда и везде 💚

43 611

37

کپی شد!

🟢 РЫНКИ СЕГОДНЯ

Индекс МосБиржи вырос, спрос на валюту может немного усилиться

📈 В понедельник индекс МосБиржи прибавил 0,2%. Акционеры Яндекса объявили условия обмена акций Yandex N.V. на бумаги российского МКПАО «Яндекс», М.Видео сообщило о проведении дополнительной эмиссии, Русагро представило отчетность. Кроме того, ближе к вечеру Банк России опубликовал протокол последнего заседания, в котором отмечено, что «новые проинфляционные сюрпризы» потребуют более длительного периода высокой ставки.

Американский рынок изменился незначительно и разнонаправленно. Инвесторы не спешили с покупками перед выходом данных по производственной и потребительской инфляции позднее на этой неделе.

🇷🇺 Спрос на валюту может подрасти. Вчера после длинных выходных экспортеры увеличили продажи валюты и рубль укрепился почти на 1% до 91,4 за доллар. Однако на этом уровне может подрасти спрос на валюту и рубль, вероятно, немного ослабнет — до 91,7.

🛢️ Цены на нефть растут. В понедельник баррель Брент подорожал на $0,57 до $83,36. Поддержку котировкам оказали признаки повышения спроса и риск дефицита на рынке нефти, в том числе после публикации индекса потребительских цен и данных по кредитованию в Китае. По нашим прогнозам, цена Брент сегодня будет находиться в интервале $83–84 за баррель.

💼 Доходности некоторых долгосрочных ОФЗ достигли 14%, и это не предел. Вчера доходности ОФЗ по всей кривой выросли на 15 б. п., отреагировав на регистрацию Минфином новых бумаг. Ведомство зарегистрировало сразу четыре длинных выпуска с фиксированным купоном общим объемом 2,75 трлн руб. – рынок воспринял это как сигнал о том, что предложение на первичном рынке будет значительным в ближайшее время. Дополнительное давление оказала новость о том, что Банк России на последнем заседании в апреле предметно рассматривал вариант повышения ставки на 100 б. п. (об этом говорится в опубликованном вчера протоколе заседания). Сегодня доходности могут продолжить расти на ожидании параметров аукционов, которые пройдут в среду.

На повестке дня: отчетность Сбера, дивиденды НЛМК, комментарии ФРС, мировая статистика

⚪️ Результаты Сбера за 4М24 по РСБУ

ГОСА, одобрение финальных дивидендов НЛМК за 2023 год

⚪️ ИЦП Соединенных Штатов за апрель

⚪️ Данные по безработице в Великобритании за март

⚪️ Выступления представителей Федрезерва

⚪️ Ежемесячный отчет ОПЕК по рынку нефти

⚪️ Недельные данные по запасам нефти и нефтепродуктов в США от API

⚪️ Индекс делового оптимизма ZEW за май

ادامه مطلب ...

44 798

12

کپی شد!

🟢 ИТОГИ ДНЯ. Российский рынок акций незначительно вырос

⚪️ В понедельник индекс МосБиржи к завершению основной сессии прибавил 0,2%, чему способствовало повышение котировок Брент до $83,5 за баррель после снижения утром. В то же время укрепление рубля до 91,5 за доллар оказывает давление на российские акции.

⚪️ Банк России опубликовал резюме обсуждения ключевой ставки на заседании 26 апреля. По мнению регулятора, «новые проинфляционные сюрпризы» потребуют более длительного периода высокой ставки. Также ЦБ в текущем квартале ожидает максимального влияния предыдущих повышений ставки и замедления роста ВВП на фоне жесткой денежно-кредитной политики.

⚪️ Яндекс объявил условия обмена акций Yandex N.V. Акционеры, которые покупали акции Yandex N.V. в России или за границей, смогут продать или обменять бумаги на акции нового юрлица МКПАО «Яндекс». Для российских частных инвесторов обмен пройдет в пропорции 1:1. Бумаги компании на МосБирже отреагировали на новость ростом примерно на 4%, но к вечеру он замедлился до 1,3%.

⚪️ Чистая прибыль Русагро (минус 2,8%) в 1К24 сократилась в 3,1 раза относительно уровня годичной давности до 1,74 млрд руб. Выручка увеличилась на 44% г/г до 68,3 млрд руб. Скорректированная EBITDA выросла на 2% г/г до 7,3 млрд руб., а рентабельность по этому показателю составила 11% против 15% годом ранее. В руководстве компании пояснили, что уменьшение чистой прибыли в основном связано с динамикой курсовых разниц.

⚪️ Совет директоров М.Видео (плюс 0,2%) принял решение дополнительно разместить 30 млн акций (17% от уставного капитала) и рекомендовал не выплачивать дивиденды за 2023 год.

$YNDX $AGRO $MVID

ادامه مطلب ...

49 192

26

کپی شد!

🏠 Ранее компания заявляла, что в бюджет на 2024 год заложены дивиденды в размере 5 млрд ₽, — это минимум в соответствии с дивидендной политикой. Однако совет директоров принял финальное решение не выплачивать дивиденды.

✏ Наше мнение

Такое решение умеренно негативно для акций Самолета. Компания в качестве приоритета выбрала погашение долга, а не выплату дивидендов — как мы ранее и предполагали.

Впрочем, если бы совет директоров рекомендовал к выплате минимальные дивиденды - их доходность составила бы лишь около 2,2%.

👉🏼 Напомним, что наша оценка по бумагам Группы «Самолет» пересматривается после неожиданного увеличения долга в прошлом году. Мы ожидаем информации об изменениях в портфеле проектов компании, которые должны быть объявлены во второй половине мая.

Авторы: #Георгий_Иванин, #Никита_Ковалев

#акции $SMLT

ادامه مطلب ...

48 823

46

کپی شد!

🏦 Ренессанс Страхование опубликует ключевые результаты за 1К24 по МСФО 20 мая.

✏ Наше мнение. Мы прогнозируем, что совокупные валовые премии Ренессанс Страхования в 1К24 увеличились на 40% г/г благодаря значительному росту в сегменте накопительного страхования жизни. В сегменте «страхование иное, чем страхование жизни» мы ожидаем роста на 12% г/г на фоне позитивной динамики в сегментах автострахования и ДМС.

Чистая прибыль компании, по нашим оценкам, выросла более чем в 3 раза по сравнению с 4К23 и приблизилась к 2,3 млрд ₽, что соответствует уровню 1К23. Однако в 2023 году существенная часть чистой прибыли была получена благодаря разовым факторам, тогда как в 1К24 рост в основном объясняется органической динамикой бизнеса.

👉🏼 Сейчас Ренессанс Страхование торгуется с прогнозными мультипликаторами 2024 года P/E и P/B на уровне 5 и 1.1 соответственно. Так что наша оценка — «покупать». Потенциал роста — 7%.

Автор: #Андрей_Ахатов

#акции $RENI

ادامه مطلب ...

49 578

37

کپی شد!

❗️ Встречайте текущие оценки SberCIB Investment Research по крупнейшим компаниям

За прошлый месяц мы внесли ряд изменений.

⛽️ Татнефть и «префы» Транснефти: повысили оценку до «Покупать», а целевые цены — соответственно до 880 рублей и 2 000₽. Улучшение оценок связано с повышением прогноза цены Юралз на 5% до $73 за баррель и обменного курса — на 4% до 95₽ за доллар на текущий год. Мы также видим потенциал роста дивидендных выплат у этих компаний.

💿 НЛМК: понизили оценку до «Держать». Дисконт к Северстали по показателю EV/EBITDA 2024о составляет всего 15%. Мы считаем его обоснованным, учитывая более низкую «прозрачность» НЛМК.

⛏ ЮГК: поставили оценку на «Пересмотр» после выхода отчетности компании. Результаты за 2023 год оказались несколько хуже наших ожиданий.

🌾 Акрон: подняли оценку с «Продавать» до «Держать» на фоне снижения котировок компании. Акции производителей удобрений остаются дорогими.

🔖 HeadHunter: с учетом существенного роста котировок и превышения целевой цены (4 900₽ за акцию) мы понизили оценку до «Держать». В то же время продолжаем позитивно оценивать перспективы компании.

$TATN $TATNP $NLMK $UGLD $AKRN $HHRU

ادامه مطلب ...

7 962

87

کپی شد!

🟢 Новости к этому часу

⚪️ Дефицит российского бюджета в январе-апреле оценивается в 0,8% ВВП — Минфин.

⚪️ Чистая прибыль ГК «Русагро» за 1К24 снизилась в 3,1 раза относительно уровня годичной давности и составила 1,74 млрд руб. — компания.

⚪️ Совет директоров М.Видео принял решение дополнительно разместить 30 млн акций (17% от уставного капитала) и рекомендовал не выплачивать дивиденды за 2023 год — компания.

⚪️ Минфин подготовит поправки к Бюджетному кодексу из-за увеличения горизонта планирования до шести лет — и. о. министра финансов Антон Силуанов.

⚪️ СПБ Биржа приостановила торги из-за технического сбоя — пресс-служба площадки.

$AGRO $MVID $SPBE

ادامه مطلب ...

50 272

7

کپی شد!

🟢 РЫНКИ СЕГОДНЯ

Индекс МосБиржи вырос, рубль может укрепиться

📈 В пятницу индекс МосБиржи вырос на 0,5% и по итогам недели почти не изменился. Торговые объемы оставались пониженными.

Американские индексы изменились незначительно. Инфляционные ожидания потребителей оказались выше прогнозов. Кроме того, некоторые представители ФРС заявляют о том, что ставку могут вообще не понизить в этом году.

🇷🇺 Рубль может восстановиться после праздников. За продолжительные выходные экспортеры накопили валютную выручку и сегодня могут увеличить ее продажи. Соответственно, мы не исключаем укрепления рубля до уровней ниже 92.

🛢️ Котировки нефти под давлением. Баррель Брент в пятницу подешевел на $1,09 до $82,79. Давление на котировки оказали умеренно жесткая риторика представителей ФРС, укрепление доллара и признаки слабого спроса на топливо. По нашим прогнозам, сегодня баррель Брент может торговаться в интервале $82–83.

💼 Затишье на рынке ОФЗ. Сегодня доходности могут вырасти на несколько базисных пунктов в преддверии очередных аукционов, а также из-за ускорения недельной инфляции — показатель составил 0,09% за четырехдневный период с 3 по 6 мая после 0,06% за десятидневный период с 23 апреля по 2 мая.

На повестке дня: отчетность Русагро, комментарии Федрезерва

⚪️ Финансовые результаты Русагро за 3М24 и телефонная конференция

⚪️ Выступление управляющего ФРС Филиппа Джефферсона

⚪️ Выступление члена FOMC Лоретты Местер

$AGRO

ادامه مطلب ...

55 529

10

کپی شد!

🟢 ИТОГИ ДНЯ. Российский рынок отыграл потери

⚪️ Сегодня к концу дня индекс МосБиржи прибавил 0,14%, отыграв падение акций Лукойла из-за дивидендной отсечки днем ранее. Инвесторы не спешат открывать новые позиции перед длинными выходными. Рубль сегодня ослаб почти до 92 за доллар, а нефть Брент немного подешевела — до $82,7.

⚪️ Рынок обратил внимание на заявления и. о. первого вице-премьера РФ Андрея Белоусова. Он сообщил, что ключевая ставка пока останется высокой и снизится до 6–7% только к 2027 году. Он также анонсировал новую модель развития российской экономики до 2030 года — экономику предложения, в основе которой сектор производства. К этому сроку, по его мнению, экономика РФ обгонит японскую и окажется на четвертом месте в мире по размеру ВВП.

⚪️ В Минтрансе РФ заявили, что увеличивать число авиаперевозок планируется за счет программ субсидирования. Кроме того, днем ранее президент России Владимир Путин подписал указ, который ставит задачу нарастить долю отечественных самолетов в парке авиакомпаний страны до 50% к 2030 году. Акции Аэрофлота прибавили 1,4%.

⚪️ Совет директоров Самолета рекомендовал не выплачивать дивиденды за 2023 год. Котировки компании отреагировали снижением на 1,5%.

$AFLT $SMLT

ادامه مطلب ...

86 231

42

کپی شد!

🟢 Новости к этому часу

⚪️ Ключевая ставка ЦБ РФ к 2027 году снизится до 6–7% — и. о. первого вице-премьера РФ Андрей Белоусов.

⚪️ Китай резко поднял тарифы на прямые ж/д перевозки в Россию и Белоруссию — транспортно-логистический портал Infotrans Media Belarus.

⚪️ Пошлина на экспорт пшеницы из РФ с 8 мая снизилась на 3,2%, на ячмень и кукурузу стала нулевой — Минсельхоз.

⚪️ Промпроизводство в Германии в марте снизилось на 0,4% м/м, лучше прогноза — Федеральное статистическое управление ФРГ.

⚪️ Группа ВТБ завершила присоединение НПФ «Открытие» — пресс-служба банка.

⚪️ Французский концерн Alstom продал свои 20% акций АО «Трансмашхолдинг» за 75 млн евро — Alstom.

$VTBR

ادامه مطلب ...

78 215

45

کپی شد!

🟢 РЫНКИ СЕГОДНЯ

Российские акции немного подешевели, рубль может ослабеть

📈 Во вторник индекс МосБиржи отступил на 0,25% вслед за котировками Лукойла, которые снизились из-за дивидендной отсечки. Из корпоративных новостей: глава Транснефти Николай Токарев заявил, что дивиденды за прошлый год будут «неплохими» и превысят уровень 2022 года. Акции Юнипро выросли в цене на опасениях германской Uniper о возможном изъятии ее российских активов в пользу Газпрома. Novabev Group представила результаты по РСБУ за 1К24.

🔺 Американские фондовые индексы незначительно выросли. Позитивный настрой на рынке акций США, возникший после выхода в пятницу данных по рынку труда, постепенно ослабевает. Котировки Disney упали после выхода отчетности и слабого прогноза по основному стриминговому бизнесу компании на текущий квартал.

🇷🇺 Рубль дешевеет перед длинными выходными. Вчера рубль торговался около 91 за доллар. Судя по всему, его поддерживали достаточно активные продажи валюты экспортерами. Однако этим утром он подешевел до 91,4. Похоже, что перед длинными выходными растет спрос на иностранную валюту. В этих условиях рубль сегодня может достичь 92 за доллар.

🛢 Нефть стабилизировалась около $83 за баррель. Во вторник баррель Брент подешевел на $0,17 до $83,16 — снижение дефицита нефти на мировом рынке компенсировало рост цен, который был вызван усилением напряженности на Ближнем Востоке. По нашим прогнозам, сегодня Брент будет котироваться вблизи $83 за баррель.

💼 Минфин проведет первые после заседания ЦБ аукционы. Сегодня на аукционах, первых после заседания ЦБ, Минфин предложит два выпуска с фиксированным купоном сроком пять и десять лет. Объем предложения в более длинном выпуске составит лишь 31,5 млрд руб. На этом фоне рынок ОФЗ, вероятно, будет стабилен.

На повестке дня: протокол заседания ЦБ РФ и макростатистика США

⚪️ ЦБ РФ опубликует протокол апрельского заседания

⚪️ Еженедельные данные Минэнерго США о запасах нефти и нефтепродуктов в стране

$LKOH $TRNFP $UPRO $GAZP $BELU

ادامه مطلب ...

75 867

18

کپی شد!

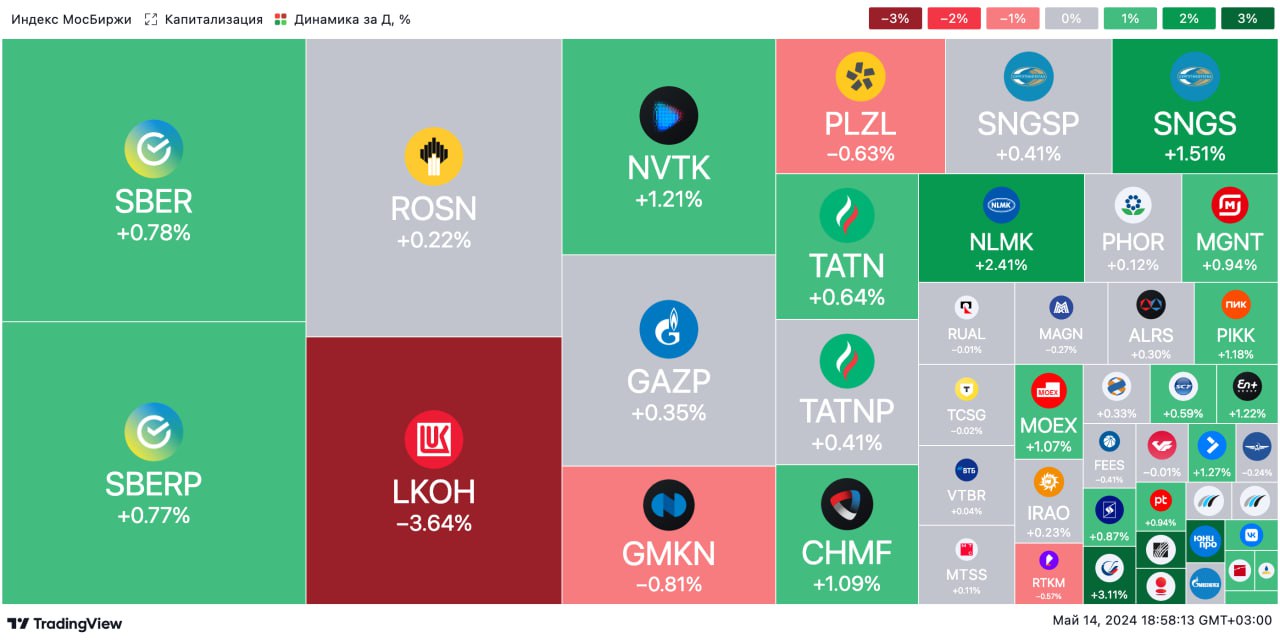

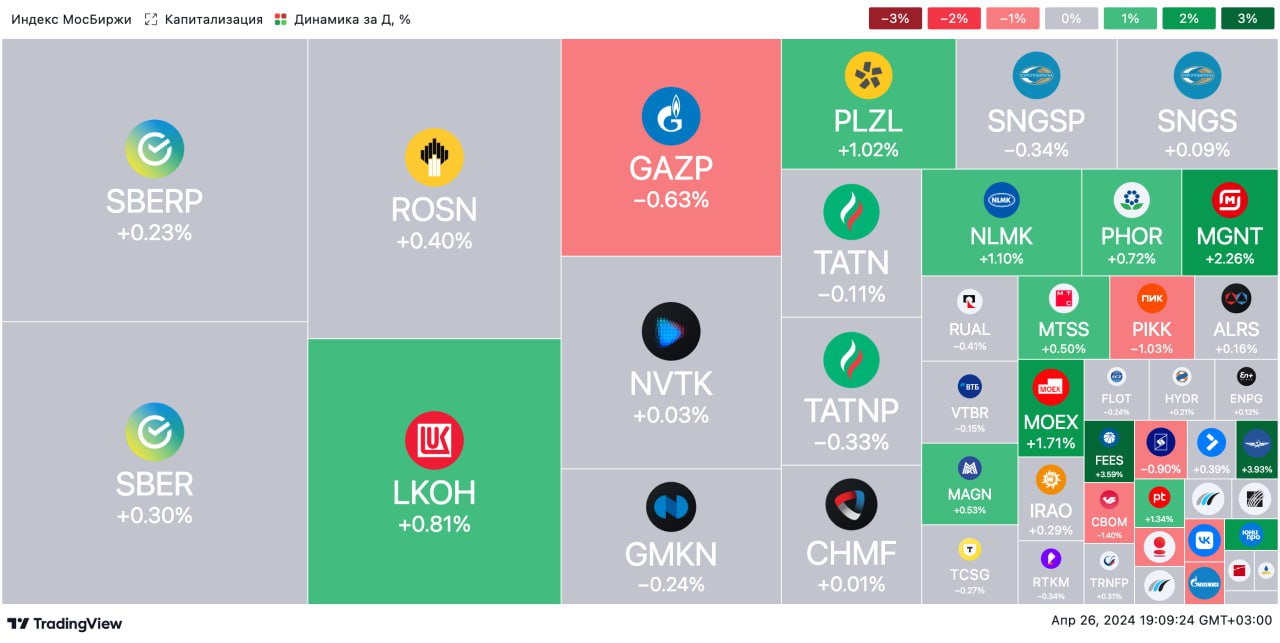

🟢 ИТОГИ ДНЯ. Коррекция из-за технического фактора

⚪️ Индекс МосБиржи во вторник отступил на 0,25% вслед за акциями Лукойла на фоне дивидендной отсечки (вес компании в индексе превышает 15%). К завершению основной сессии рубль остался на уровне понедельника (91,3 за доллар), а баррель нефти Брент подешевел до $82,6.

⚪️ Акции Лукойла просели в цене на 3,7% — сегодня они первый день торгуются без дивидендов. Финальные дивиденды компании за 2023 год составят 498 рублей на акцию при доходности чуть более 6% по вчерашним котировкам.

⚪️ «Префы» Транснефти (плюс 3%) опередили рынок после заявлений главы компании Николая Токарева. Он сообщил, что в ближайшее время совет директоров рассмотрит вопрос дивидендов, которые будут «неплохими» и выше, чем в 2022 году. Кроме того, компания собирается перейти на выплату дивидендов дважды в год.

⚪️ Котировки Юнипро выросли на 3,2%. Германский концерн Uniper, владеющий контрольным пакетом Юнипро, сообщил, что видит риск наложения взыскания на свои активы в России и за рубежом по иску Газпром экспорта. Решение суда РФ может позволить российской компании изъять активы Uniper в России и даже вне ее.

⚪️ Novabev Group (бывшая «Белуга», плюс 0,6%) представила отчетность по РСБУ за 1 квартал этого года. Чистая прибыль выросла более чем в 2 раза до 33,7 млн рублей. Выручка почти не изменилась по сравнению с аналогичным периодом прошлого года и составила 18,1 млн рублей.

$LKOH $TRNFP $UPRO $BELU

ادامه مطلب ...

68 879

35

کپی شد!

В мае рубль останется в диапазоне 91–93 за доллар — рынок ждёт новых триггеров

Вот что поддержит нацвалюту:

🟡 Товарный экспорт. Мы думаем, что за месяц он дойдёт до $35 млрд с поправкой на сезонность — на уровне среднего за 2023 год. Хоть ОПЕК+ и сокращает объёмы экспорта нефти и нефтепродуктов, цены на сырьё остаются довольно высокими — это компенсирует разницу.

🟡 ЦБ РФ увеличит продажи валюты. Объём продаж поднимется до 6,3 млрд ₽ в день, или 125 млрд ₽ в месяц.

🟡 Низкий спрос на валюту в мае. В том числе со стороны нерезидентов.

👉 Наш прогноз — ослабление рубля до 95 за доллар к концу второго квартала. Цены на сырье скорректировались после недавнего роста. Так что сейчас мы не ждём роста предложения валюты или укрепления рубля.

Со временем могут активизировать выкуп активов у иностранцев. Тогда спрос на валюту будет постепенно расти. Это станет триггером для рынка.

Автор: #Юрий_Попов

ادامه مطلب ...

60 630

81

کپی شد!

🟢 Новости к этому часу

⚪️ Розничные продажи в еврозоне в марте увеличились на 0,8% по сравнению с февралем — Евростат.

⚪️ Возможность увеличения добычи нефти в рамках соглашения ОПЕК+ пока анализируется — вице-премьер Александр Новак.

⚪️ Российский союз промышленников и предпринимателей (РСПП) поддерживает повышение налога только на неинвестируемую часть прибыли — президент РСПП Александр Шохин.

⚪️ Число физлиц с брокерскими счетами на МосБирже в апреле выросло на 400 тыс. до 31,5 млн — Московская биржа.

⚪️ Дивиденды Транснефти за 2023 год будут «неплохими» — глава компании Николай Токарев.

⚪️ Квартальная чистая прибыль российского бизнеса UniCredit увеличилась более чем вдвое до 213 млн евро — группа UniCredit.

⚪️ АвтоВАЗ в мае планирует продать более 40 тыс. автомобилей, что в 1,7 раза больше, чем годом ранее — президент компании Максим Соколов.

$TRNFP $AVAZ

ادامه مطلب ...

59 912

13

کپی شد!

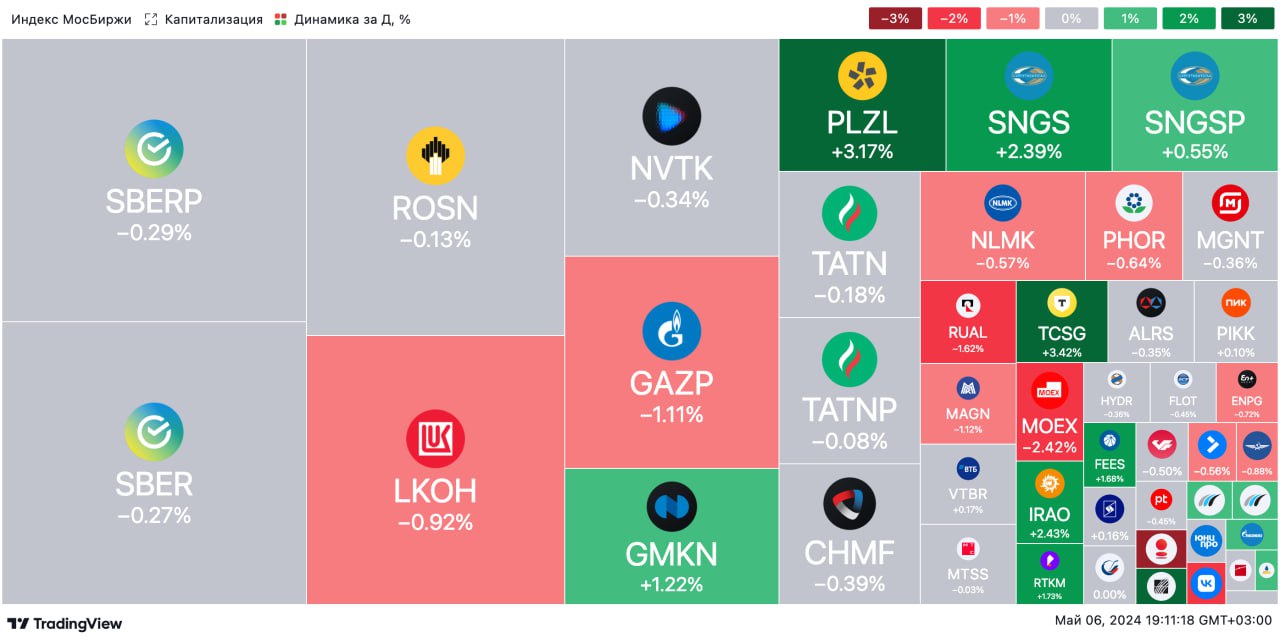

🟢 РЫНКИ СЕГОДНЯ

Российский рынок акций снизился, рубль укрепился

📈 В понедельник индекс МосБиржи отступил на 0,2%. На динамику индикатора негативно повлияли снижение котировок Лукойла и Газпрома, а также укрепление рубля. Из корпоративных новостей: советы директоров СОЛЛЕРСа и компании «Россети Урал» рекомендовали дивиденды, а Татнефть представила результаты по РСБУ за 1К24. Сегодня бумаги Лукойла первый день торгуются без учета дивидендов, из-за чего индекс МосБиржи в начале торгов, скорее всего, просядет.

🔺 Американский рынок акций умеренно вырос. Сохранился позитивный настрой инвесторов, возникший после выхода в пятницу макростатистики по рынку труда США.

🇷🇺 Рост продаж валюты Банком России поддержал рубль. Вчера рубль подорожал на 0,3% до 91,3 за доллар, а в течение дня укреплялся до 90,8. Поддержку ему оказало предстоящее увеличение продаж валюты Банком России в мае до 6,3 млрд руб. в день против 0,6 млрд руб. в апреле. Тем не менее рубль не смог удержаться ниже отметки 91 за доллар, поскольку на этих уровнях вырос спрос на иностранную валюту. Мы ожидаем, что сегодня рубль стабилизируется около 91,5 за доллар.

🛢️ Геополитическая напряженность поддерживает нефтяные котировки. В понедельник баррель Брент подорожал на $0,37 до $83,33. Напряженность на Ближнем Востоке возросла, после того как Израиль отклонил выработанное Египтом и Катаром и принятое ХАМАС предложение о прекращении огня. По нашим прогнозам, цена Брент сегодня будет находиться интервале $83–84 за баррель.

💼 Инфляция в конце апреля замедлилась. В понедельник доходности ОФЗ выросли еще на 5 б. п. Вечером Росстат раскрыл данные по инфляции за период с 23 апреля по 2 мая. Она замедлилась до 0,06% с 0,08% неделей ранее. Благодаря этому рынок сегодня может стабилизироваться, несмотря на ожидания значительных премий на первых после заседания ЦБ аукционах Минфина.

На повестке дня: макростатистика США и еврозоны

⚪️ Краткосрочный прогноз ситуации на рынках энергоносителей от Минэнерго США

⚪️ Еженедельные данные Американского института нефти (API) о товарных запасах нефти в США

⚪️ Розничные продажи в еврозоне за март

ادامه مطلب ...

72 120

9

کپی شد!

🟢 ИТОГИ ДНЯ. Российский рынок незначительно снизился

⚪️ В понедельник индекс МосБиржи к завершению основной сессии потерял 0,2%. Небольшое давление оказало снижение котировок Лукойла и Газпрома ближе к вечеру, а также укрепление рубля до 91,2 за доллар. При этом нефть Брент подорожала до $83,5 за баррель, что не позволило индексу уйти ниже.

⚪️ Акции Лукойла последний день торгуются с учетом дивидендов, и уже к середине сессии они подешевели на 1,3% при повышенных торговых объемах.

⚪️ Банк «Санкт-Петербург» сегодня среди отстающих — на фоне дивидендной отсечки его обыкновенные акции потеряли в цене 6,8%.

⚪️ Совет директоров СОЛЛЕРСа (плюс 1,8%) рекомендовал выплатить дивиденды за прошлый год в размере 89 руб. на акцию. Таким образом, дивидендная доходность может составить чуть более 9%.

⚪️ Совет директоров компании «Россети Урал» (плюс 8%) рекомендовал дивиденды в размере 0,05441 руб. за 2023 год и 0,03836 руб. за первый квартал текущего года. Суммарная выплата (0,09277 руб. на акцию) предполагает дивидендную доходность около 15%.

⚪️ Татнефть (обыкновенные акции и «префы» почти не изменились по сравнению с уровнем закрытия пятницы) представила результаты по РСБУ. Чистая прибыль в 1К24 выросла на 36,4% г/г до 68,4 млрд руб. Выручка увеличилась в 1,6 раза до 382 млрд руб., валовая прибыль — в 1,4 раза до 126,2 млрд руб.

$LKOH $BSPB $SVAV $MRKU $TATN $TATNP

ادامه مطلب ...

61 026

34

کپی شد!

🏦 Московский кредитный банк (МКБ) — универсальный частный публичный банк, специализирующийся на корпоративном кредитовании и инвестиционных услугах.

Мы считаем акции МКБ привлекательными для инвесторов и оцениваем их потенциал роста примерно в 20% (относительно цены на конец апреля 2024 года).

✏️ Факторы инвестиционной привлекательности МКБ:

◽️ Банк начал стабильно зарабатывать: чистая прибыль в 2023 году достигла рекордных для МКБ 60 млрд руб. Мы ожидаем, что в 2024 году прибыль МКБ от основной деятельности останется примерно на уровне 2023 года. В дальнейшем мы прогнозируем рост чистой прибыли в среднем на 10% в год при рентабельности капитала на уровне 20%.

◽️ «Замороженные» активы могут стать дополнительным источником прибыли в 2024: по нашим оценкам, разовый доход от перевода этих активов за баланс может составить от 16 млрд руб. до 25 млрд руб.

◽️ Возобновление дивидендных выплат может способствовать росту котировок МКБ: мы предполагаем, что банк выплатит акционерам 25% чистой прибыли по итогам 2024 года. В таком случае совокупная дивидендная доходность за 2024 год может составить от 9%.

Акции МКБ торгуются с прогнозными коэффициентами P/E и P/B на 2024 год, равными соответственно 2,8 и 0,7, а также прогнозным ROE по итогам 2024 года на уровне 29%.

👉🏼 Подробнее о банке читайте в нашем новом обзоре.

Автор: #Евгения_Давыдова

#акции $CBOM

ادامه مطلب ...

56 752

63

کپی شد!

🏦 Московская биржа в пятницу опубликовала операционные показатели за апрель. По сравнению с уровнем годичной давности объем торгов на всех рынках вырос.

Совокупный оборот увеличился на 38% г/г до 125 трлн руб. (плюс 0,4% м/м) благодаря сильным показателям денежного, валютного и срочного рынков. Высокая торговая активность сохраняется на рынке акций, где объемы торгов в апреле 2024 года выросли до 2,9 трлн руб. (это максимум с августа 2023 года и второй по величине показатель с февраля 2022 года).

✏️ Стабильно высокие объемы торгов на всех основных рынках продолжают оказывать поддержку комиссионным доходам Московской биржи. При этом среднедневная торговая активность в апреле была ниже, чем в марте, а помесячный прирост совокупных объемов торгов был обусловлен большим количеством торговых дней.

Автор: #Андрей_Ахатов

#акции $MOEX

ادامه مطلب ...

58 453

14

کپی شد!

🟢 Новости к этому часу

⚪️ Выплаты из российского бюджета нефтяным компаниям по топливному демпферу в апреле 2024 года составили 187,2 млрд рублей — Минфин РФ.

⚪️ Минфин РФ уменьшит объем дневных покупок валюты/золота с 8 мая в два раза до 5,55 млрд рублей в день. В связи с этим Банк России увеличит продажи валюты на внутреннем рынке в десять раз до 6,25 млрд рублей в день — Минфин, ЦБ РФ.

⚪️ Индекс PMI в сфере услуг РФ в апреле снизился до 50,5 пункта с 51,4 пункта в марте — S&P Global.

⚪️ Турция готова экспортировать избыточные объемы газа, получаемого из РФ и Азербайджана — президент Турецкой ассоциации дистрибьюторов природного газа (GAZBIR) Яшар Арслан.

⚪️ В ближайшие два месяца ожидается аномальный спрос на льготную ипотеку — ВТБ.

⚪️ Крупным газодобытчикам (объем добычи не менее 80 млрд куб. м) разрешили продлить лицензированные работы — правительство РФ.

⚪️ Совет директоров Соллерса на заседании 3 мая рекомендовал выплатить финальные дивиденды за 2023 год в размере 89 рублей на акцию — компания.

⚪️ Polymetal в 1К24 увеличил производство на 2% г/г, а выручку — на 26% г/г — компания.

$SVAV $POLY

ادامه مطلب ...

56 406

14

کپی شد!

🏠 В пятницу, 3 мая, ГК ПИК опубликовала результаты за 2П23 и 2023 год по МСФО (не раскрыв результаты за 2022 год). Скорректированная чистая прибыль компании в 2П23 оказалась на 33% ниже нашего прогноза, а за весь 2023 — ниже на 20%. Мы осторожно относимся к акциям ГК ПИК — это самая закрытая компания среди публичных девелоперов, не платит дивиденды, и, по нашим оценкам, потенциала роста котировок акций от текущих уровней нет. Наша оценка акций — Держать.

Выручка, а также скорректированные EBITDA и чистая прибыль по итогам 2П23 оказались ниже нашего прогноза соответственно на 19%, 28% и 33%, а за весь 2023 год — ниже на 11%, 18% и 20%. Расхождение связано с меньшим, чем мы прогнозировали, объемом признания выручки от продажи недвижимости. Чистые процентные расходы при этом оказались выше наших ожиданий.

👉🏼 Компания так и не раскрыла показатели за 2022 год по МСФО. Согласно нашим оценкам за 2022 год, финансовые показатели компании в 2023 году изменились незначительно: выручка снизилась на 1%, скорректированная EBITDA выросла на 6%, а скорректированная чистая прибыль упала на 2%. Динамика выручки у ГК ПИК в прошлом году была хуже, чем у других публичных девелоперов (у Группы ЛСР — плюс 69%, у Эталона — плюс 10%, а у Самолета — плюс 49%). Слабая динамика доходов, как мы полагаем, связана с отсутствием роста продаж недвижимости: по нашим оценкам, в 2023 году они снизились на 2% при росте рынка новостроек почти на 50%.

Авторы: #Георгий_Иванин, #Никита_Ковалев

#акции $PIKK $LSRG $ETLN $SMLT

ادامه مطلب ...

61 746

38

کپی شد!

🟢 РЫНКИ СЕГОДНЯ

На торгах в Москве без изменений, курс рубля к юаню стабилен

📈 В пятницу индекс МосБиржи почти не изменился, торговая активность на праздничной неделе оставалась пониженной. Из корпоративных новостей: совет директоров Селигдара рекомендовал выплатить финальные дивиденды за 2023 год в размере 2 руб. на акцию, а в VK сообщили о приобретении 40% в билетном сервисе Intickets.

🔺 Американский рынок акций заметно вырос. Вышла статистика по рынку труда в США за апрель. Безработица составила 3,9%, что выше ожидавшихся 3,8%. Количество новых рабочих мест в частном секторе составило 175 тыс. — намного меньше консенсус-прогноза, равного 238 тыс. Эти данные говорят в пользу смягчения денежно-кредитной политики ФРС на ближайших заседаниях.

🛢️ Нефть продолжает дешеветь. В пятницу баррель Брент снизился в цене на $0,71 до $82,96. Геополитические риски на Ближнем Востоке ослабевают. По нашим прогнозам, сегодня баррель Брент будет котироваться в диапазоне $83–84.

🇷🇺 Рубль стабилен. Вероятно, в течение дня рубль останется вблизи 92 за доллар и 12,7 за юань, если не появится каких-либо новых триггеров.

💼 На этой неделе в фокусе аукционы Минфина. В пятницу доходности ОФЗ выросли в среднем на 5 б. п. Сегодня такая динамика может сохраниться в преддверии аукционов, которые должны состояться в среду. Это будут первые аукционы после заседания ЦБ РФ, в связи с чем инвесторы, возможно, будут закладывать в котировки дополнительную премию.

На повестке дня: макростатистика России и еврозоны

⚪️ Минфин опубликует оценку дополнительных нефтегазовых доходов в мае

⚪️ ИЦП в еврозоне за март

⚪️ Индекс доверия инвесторов в еврозоне от Sentix в мае

$SELG $VKCO

ادامه مطلب ...

58 491

13

کپی شد!

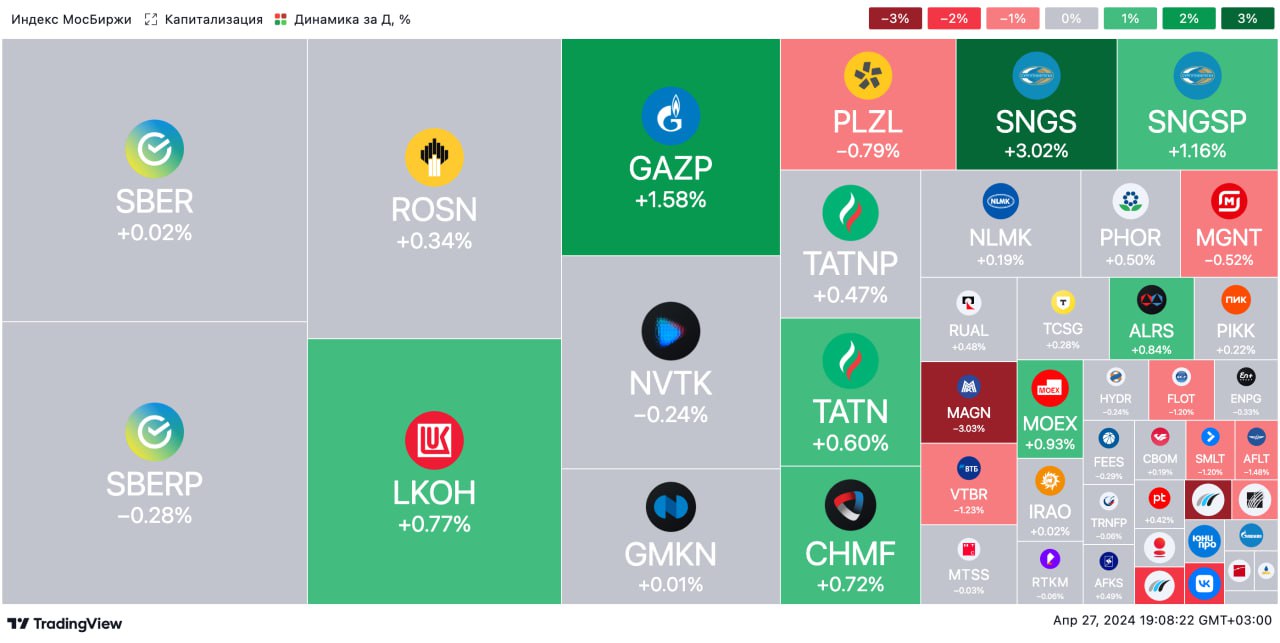

🟢 ИТОГИ ДНЯ. Российский рынок восстановил потери

⚪️ В пятницу к концу дня индекс МосБиржи отыграл снижение и восстановился до уровня закрытия четверга. Цена на нефть Брент опустилась до $83 за баррель, рубль немного укрепился — до 91,5 за доллар.

⚪️ В аутсайдерах оказались акции Газпрома (минус 1,5%). Инвесторы продолжили отыгрывать слабую отчётность компании. Также подешевели акции Полюса (минус 1,1%), что, вероятно, обусловлено небольшой коррекцией цен на золото (минус 0,5%).

⚪️ Среди лидеров роста акции Селигдара (плюс 1,9%). Совет директоров компании сегодня рекомендовал выплатить финальные дивиденды за 2023 год в размере 2 руб. на акцию (доходность равна 2,7% по котировкам на вчерашнее закрытие).

⚪️ Акции VK выросли на 1,4% на новости о том, что компания приобрела 40% в билетном сервисе INTICKETS.RU.

⚪️ МосБиржа представила данные по объёму торгов на фондовом рынке в апреле — показатель составил 124,9 трлн руб. Это на 38,4% больше, чем в апреле 2023 года, и на 0,4% выше уровня марта 2024 года.

$GAZP $PLZL $SELG $VKCO

ادامه مطلب ...

75 165

31

کپی شد!

❗ В апреле средняя цена барреля Брент выросла на $4,5 до $89,6, реагируя на конфликт Израиля и Ирана. Котировки нефти остаются чувствительными к геополитическим новостям и макростатистике, поэтому мы ожидаем, что цены на нефть в мае будут волатильными. По нашей оценке, котировки Брент будут находиться в диапазоне $85-90 за баррель.

По итогам апреля коммерческие запасы нефти в США (без учета стратегических) выросли до 461 млн баррелей — максимума с уровней июня 2023 года. Эта статистика оказывает давление на котировки нефти, но пока что не выглядит критичной для спроса. Кроме того, мы ожидаем, что в мае спрос на нефть может увеличиться в преддверие летнего сезона.

✏ В конце месяца рынки, вероятно, сконцентрируются на предстоящей встрече министров ОПЕК+, которая пройдет в Вене 1 июня. Ее участники решат дальнейшую судьбу добровольных сокращений добычи после 2К24.

Автор: #Константин_Самарин

#нефть

ادامه مطلب ...

67 282

16

کپی شد!

🟢 Новости к этому часу

⚪️ Совет директоров Селигдара рекомендовал выплатить финальные дивиденды за 2023 год в размере 2 руб. на акцию (доходность — 2,7%) — компания

⚪️ Совкомбанк сообщил о сокращении чистой прибыли по РСБУ за 1К24 в 2,8 раза до 11,4 млрд рублей — компания

⚪️ РОСНАНО обсуждает с правительством возможность получить дополнительное финансирование для обслуживания долга — Интерфакс

$SELG $SVCB

66 352

16

کپی شد!

⛽ Вчера Газпром представил отчетность за 2023 год по МСФО. Из-за крупных списаний компания понесла чистый убыток в размере 629 млрд руб. Скорректированная EBITDA составила 1 764 млрд руб., что лишь немногим выше наших ожиданий. Чистый долг увеличился до 5,2 трлн руб., при этом указанный в отчетности коэффициент «чистый долг/EBITDA» равен 3.

✏ По нашим оценкам, скорректированная чистая прибыль (которую компания использует как базу для расчета дивидендов) составила 724 млрд руб., на 8% больше, чем мы прогнозировали. Если совет директоров рекомендует выплатить 50% указанной чистой прибыли в виде дивидендов, их размер составит 15 руб. на акцию.

👉🏼 Скорректированная EBITDA и чистая прибыль превзошли наши ожидания, но долговая нагрузка также оказалась значительно выше нашей оценки. Чистый долг сейчас в три раза больше EBITDA, при этом он не включает лизинговые обязательства (308 млрд руб.) и бессрочные облигации (733 млрд руб.). Если учесть эти показатели, чистый долг превысит 6,2 трлн руб., или 3,5 скорректированной EBITDA. Поскольку долговая нагрузка составила более 2,5 EBITDA, дивидендная политика компании позволяет выплатить акционерам менее 50% чистой прибыли. Принимая во внимание резко возросший долг и отрицательный СДП (по нашим оценкам, 300 млрд руб.), снижение коэффициента выплаты вполне вероятно. Если будет принято решение распределить в качестве дивидендов 25% чистой прибыли, размер выплаты составит 7,5 руб. на акцию.

Авторы: #Геннадий_Суханов, #Артур_Григорян

#акции $GAZP

ادامه مطلب ...

63 602

131

کپی شد!

🟢 РЫНКИ СЕГОДНЯ

Российские акции немного подешевели, рубль стабилизируется

📈 В четверг индекс МосБиржи потерял 0,8%. К вечеру снижение ускорилось после выхода отчётности Газпрома и падения его акций, вес которых в индексе составляет почти 11%. Также отчитались ЭЛ5-Энерго, Абрау-Дюрсо и Соллерс, а совет директоров SFI рекомендовал выплатить дивиденды.

🔺 Фондовые индексы США выросли на 0,9–1,5%. Лучше остальных выглядели акции высокотехнологичных компаний. Участники рынка позитивно оценили заявление главы ФРС Джерома Пауэлла, сделанное днём ранее, что повышения ставки на следующем заседании не будет. Теперь инвесторы ждут пятничных данных по рынку труда США.

🇷🇺 Рубль стабилизируется. Вчера рубль укрепился почти на 1% до 92 за доллар. Вероятно, что в ближайшее время рубль стабилизируется на текущих уровнях, если не будет каких-либо новых триггеров.

🛢️ Нефть торгуется вблизи семинедельного минимума. Рост товарных запасов нефти в США и признаки ослабления напряжённости на Ближнем Востоке оказывают давление на цены. Сегодня цена Брент может завершить неделю вблизи $84 за баррель.

💼 Рынок закладывает в котировки ОФЗ более длительный период высокой ключевой ставки. Вчера доходности большинства ОФЗ выросли в среднем на 7 б. п. Это могло быть связано с тем, что участники рынка продолжили отыгрывать повышение Банком России прогнозов по ключевой ставке на заседании в прошлую пятницу. Торговая активность при этом несколько восстановилась. Сегодня рынок ОФЗ может стабилизироваться благодаря укреплению рубля.

На повестке дня: макростатистика США

⚪️ Отчет по рынку труда в США за апрель

⚪️ Индекс деловой активности (PMI) в секторе услуг США от ISM за апрель

$GAZP $ELFV $ABRD $SVAV $SFIN

ادامه مطلب ...

62 087

12

کپی شد!

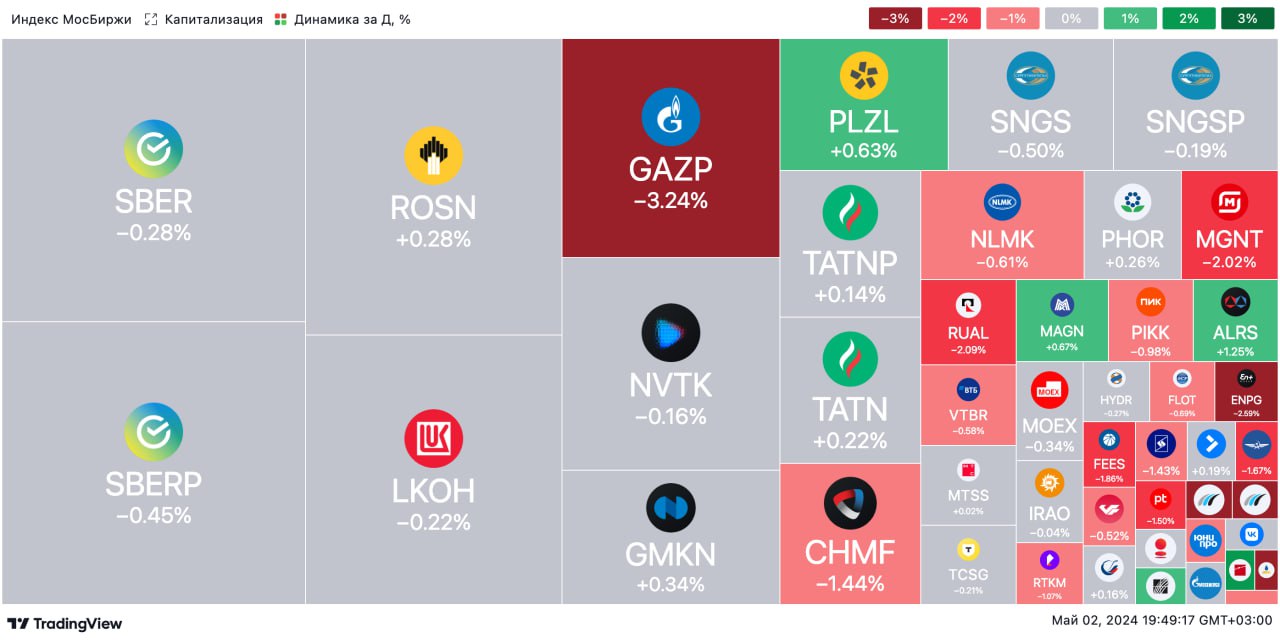

🟢 ИТОГИ ДНЯ. Российские акции ускорили снижение

⚪️ К завершению основных торгов в четверг индекс МосБиржи снизился на 0,8%, объемы торгов на рынке акций остаются пониженными. Нефть Брент подешевела до $83,2 за баррель, а курс рубля достиг 92,1 за доллар. После выхода слабой отчетности Газпрома снижение индекса МосБиржи ускорилось.

⚪️ По итогам 2023 года чистый убыток Газпрома составил 629 млрд рублей против чистой прибыли 1,226 трлн рублей за 2022 год. Выручка была равна 8,5 трлн рублей против 11,674 трлн рублей годом ранее. Результаты компании оказались ниже ожиданий рынка, и акции Газпрома подешевели на 3,4%.

⚪️ Сильнее всего упали котировки Группы ЛСР после дивидендной отсечки — по итогам четверга потери достигли 15%.

⚪️ Выручка Абрау-Дюрсо (минус 1%) за прошлый год по МСФО выросла на 6% г/г до рекордных 12,5 млрд рублей. EBITDA снизилась на 19% до 2,9 млрд рублей, а чистая прибыль — на 28% до 1,3 млрд рублей. Ухудшение показателей менеджмент объяснил ростом себестоимости продукции из-за увеличения цен на комплектующие и импортное оборудование, зависящих от обменного курса.

⚪️ Группа Соллерс (плюс 14,7%) отчиталась за прошлый год по МСФО. Выручка компании составила 82,3 млрд рублей, чистая прибыль — 4,9 млрд рублей. EBITDA была равна 7,5 млрд рублей, рентабельность по этому показателю — 9,2%. Сравнительных показателей за 2022 год компания не приводит.

⚪️ Совет директоров инвестиционного холдинга SFI (минус 0,9%) рекомендовал выплатить дивиденды за 2023 год в размере 20,6 рубля на обыкновенную акцию.

$GAZP $LSRG $ABRD $SVAV $SFIN

ادامه مطلب ...

68 265

45

کپی شد!

❗️ Прогнозы SberCIB Investment Research на второй квартал 2024 года

Во 2К24 года мы ожидаем ослабления рубля до 95 за доллар. Мы также прогнозируем цену Брент в районе $88 за баррель. После мартовского ралли мы ждем коррекции цены на золото до $2 150 — $2 200. В апреле-мае рост российского рынка акций будет ограничен с учетом высокой доходности ОФЗ. На рынке облигаций, по нашему мнению, увеличивать вложения в облигации с фиксированным купоном стоит медленно, сохраняя высокую долю защитных инструментов в портфеле.

🇷🇺 Рубль. Продажи валюты со стороны экспортеров, судя по всему, будут небольшими, тогда как спрос на валюту может увеличиться. В результате рубль ослабнет до 95 за доллар.

🛢 Нефть. В 2К24 повышение спроса на нефть может способствовать росту котировок Брент до $88/барр (средняя за квартал). В фокусе остаются действия ОПЕК+ и геополитика.

📈 Российские акции. Мы ожидаем, что в апреле-мае рост российского рынка акций будет ограниченным на фоне высокой доходности ОФЗ и снижения прогнозов прибыли нефтяного сектора. Однако приток средств в июне в преддверии нового дивидендного сезона, вероятно, окажет поддержку рынку.