Best analytics service

Add your telegram channel for

- get advanced analytics

- get more advertisers

- find out the gender of subscriber

الفئة

audience statistics Аналитика Т-Инвестиций

Обзоры, инвестидеи и комментарии от аналитиков Т-Инвестиций

https://www.tbank.ru/invest/

Обратная связь: @editor_invest_bot

86 119+65

المُشتركون

~46 370

المشاهدات لكل منشور

~32

المنشورات في الشهر

57.64%

ERR

تقييم تيليجرام العام

عالميًا

13 766المكان

من 78 777

في, روسيا

2 090المكان

من 8 625

في الفئة

304المكان

من 1 704

جنس المشتركين

تعرف على عدد كل من المُشتركين الذّكور والإناث على القناة.?%

?%

لغة الجمهور

معرفة توزيع المشتركين في القناة حسب اللغةنمو القناة

رسم توضيحيجدول

ي

أ

ش

س

جار تحميل البيانات

فترة تواجد المستخدم على القناة

اعرف كم من الوقت قضى المُشتركون على القناة.الزيادة في المُشتركين

رسم توضيحيجدول

ي

أ

ش

س

جار تحميل البيانات

Hourly Audience Growth

- ٢١سبتمبر-9

- ٢٠سبتمبر-7

- ١٩سبتمبر-26

- ١٨سبتمبر-34

- ١٧سبتمبر-70

- ١٦سبتمبر-10

- ١٥سبتمبر-15

- ١٤سبتمبر-256

- ٠٩سبتمبر-12

- ٠٨سبتمبر-44

- ٠٧سبتمبر-37

- ٠٦سبتمبر-37

- ٠٥سبتمبر+48

- ٠٤سبتمبر-17

- ٠٣سبتمبر-28

- ٠٢سبتمبر-89

- ٠١سبتمبر-13

- ٣١أغسطس-21

- ٣٠أغسطس-55

- ٢٩أغسطس-14

- ٢٨أغسطس-18

- ٢٧أغسطس-50

- ٢٦أغسطس-45

- ٢٥أغسطس-28

- ٢٤أغسطس-56

- ٢٣أغسطس-43

- ٢٢أغسطس-2

- ٢١أغسطس-17

- ٢٠أغسطسN/a

جار تحميل البيانات

Time

Growth

Total

Events

STOP WAR IN UKRAINE!Message from the service Telemetrio

Since the beginning of the war, more than 2000 civilians have been killed by Russian missiles, according to official data. Help us protect Ukrainians from missiles - provide max military assisstance to Ukraine #Ukraine. #StandWithUkraine

تم النّسخ!

Металлурги и дивиденды

В эфире подкаст Жадный инвестор

Сегодня в фокусе металлургический сектор: ситуация в отрасли, прогноз по золоту, отчетности НЛМК, ММК, Северстали, ЮГК и Полюс, а также наши идеи на покупку. В студии — Александр Алексеевский, аналитик Т-Инвестиций.

🎧 Подкаст можно слушать на любой платформе: Яндекс Подкасты, Apple Podcasts или другой площадке

💬 Обсудить выпуск с другими инвесторами

📖 Читать текстовую версию

30 341

21

تم النّسخ!

⛏ ЮГК: обновляем таргет

Разобрали последние результаты ЮГК, а также обновили прогноз по потенциальным дивидендам за 2024 год и целевую цену акций.

Распоряжение Ростехнадзора о приостановке добычи

15 августа 2024 года появились новости о том, что Уральское управление Ростехнадзора провело проверку и выявило нарушения при ведении горных работ. В связи с этим Управление в отношении юридического лица назначило наказание в виде приостановления эксплуатации указанных объектов сроком на 90 суток.

Производственные результаты

✔️ Производство золота снизилось на 11% г/г, до 5,4 тонны.

✔️ На Уральском хабе объем производства упал на 27% г/г, до 2,3 тонны.

✔️ На Сибирском хабе производство выросло на 5% г/г, до 3,1 тонны.

Изначальный прогноз ЮГК предполагал рост производства золота по итогам текущего года на 20—30% г/г. Тем не менее с учетом сокращения производства золота в первом полугодии и распоряжения Ростехнадзора о приостановке добычи данный прогноз не выглядит реалистичным.

Компания обновила прогноз по Сибирскому хабу — рост на 27—30% г/г, до 7,8 тонн. По Уральскому хабу ЮГК представит данные после устранения выявленных нарушений и возобновления добычи.

Финансовые результаты

✔️Выручка выросла на 17% г/г.

✔️EBITDA выросла на 10% г/г вслед за выручкой.

✔️Чистая прибыль составила 5,4 млрд руб. против убытка в 3,3 млрд руб.годом ранее.

Дивиденды и таргет

По нашим расчетам, чистая прибыль ЮГК по итогам 2024 года может составить около 15,4 млрд руб. Таким образом, при направлении 50% чистой прибыли на дивиденды размер выплаты за 2024 год может составить около 0,034 руб. на акцию, доходность к текущей цене — 4,9%.

‼️ По нашему мнению, для выплаты дивидендов необходимо успешное возобновление добычи на активах Уральского хаба. Если этого не произойдет, то, на наш взгляд, компания может отказаться от выплаты дивидендов.

Мы обновляем нашу целевую цену по акциям ЮГК до 0,93 руб. с рейтингом «покупать», потенциал роста на горизонте 12 месяцев — 33%. Мы исходим из предположения, что компания сможет успешно восстановить добычу на уральских активах по истечении срока в 90 дней и реализует свою программу роста производства золота.

Александр Алексеевский, аналитик Т-Инвестиций

#россия #идея

عرض المزيد ...

9 986

34

تم النّسخ!

Переломный момент на российском рынке: как пережить и заработать на этом?

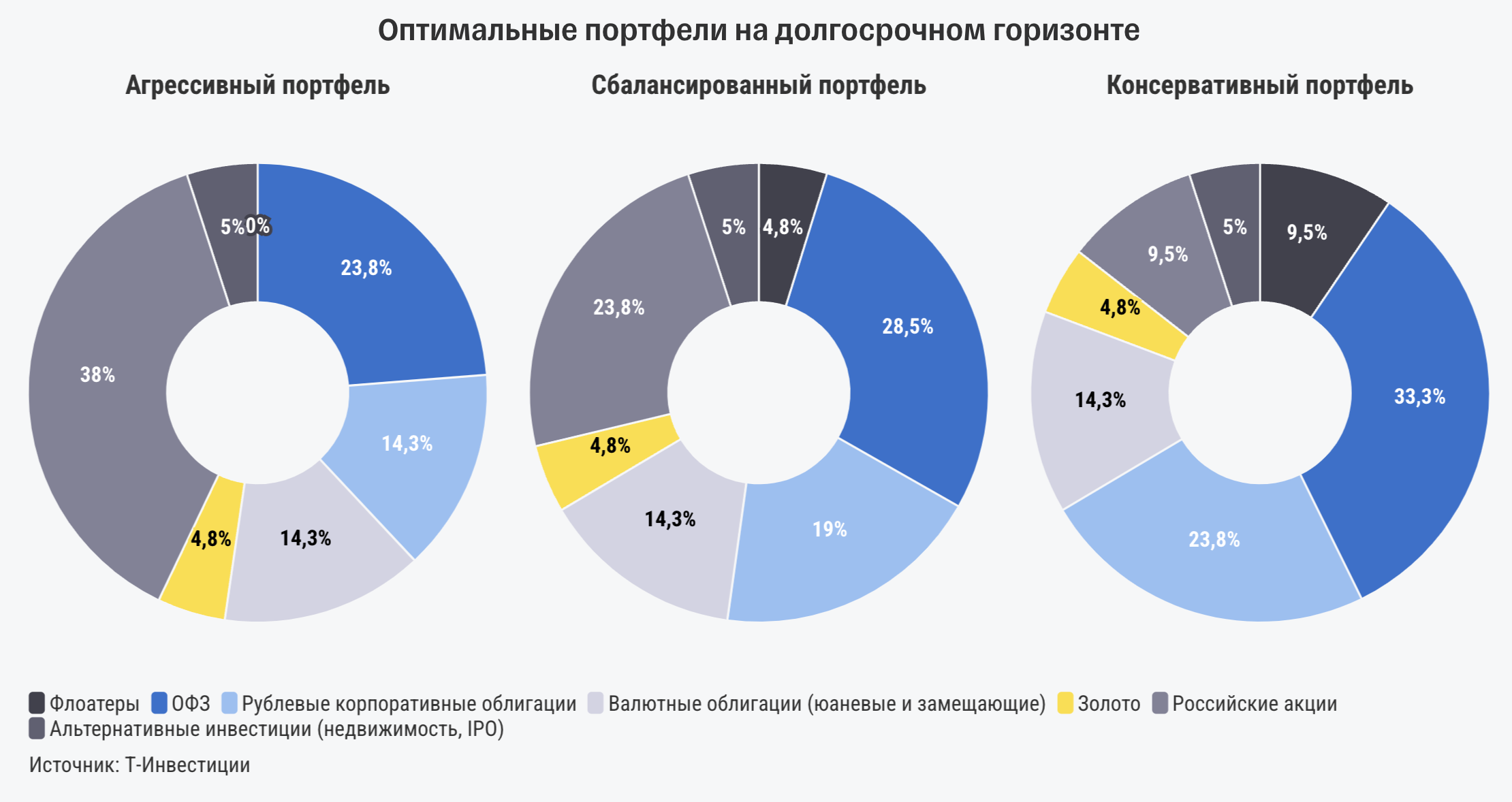

Сейчас отечественная экономика находится на грани перехода из фазы перегрева в фазу стабилизации/замедления/рецессии и инвесторы пытаются угадать, какой из этих вариантов окажется релевантным и в какой момент произойдет этот самый переход. Давать рекомендации в текущей ситуации непросто, поэтому в новой стратегии мы попытались обозначить перспективы двух возможных горизонтов — краткосрочного и долгосрочного. Первый отражает текущие тренды и более консервативен. Второй же подразумевает попытку взглянуть на то, что будет дальше, и подготовить портфель к новой фазе экономики.

❗️Ближайшие несколько месяцев могут быть все еще турбулентными

Этот период будет продолжаться до тех пор, пока не произойдет уверенного разворота цикла денежно-кредитной политики Банка России, а глобальные рынки не закончат отыгрывать опасения относительно роста в крупнейших экономиках и неопределенность, связанную с президентскими выборами в США. На этот период мы рекомендуем инвесторам держать российские акции и рублевые облигации и направлять дополнительные средства в защитные инструменты, такие как:

▪️флоатеры;

▪️замещающие и юаневые облигации.

🔺Следующие 12 месяцев могут стать годом рублевых облигаций

Облигации будут расти в цене на фоне смягчения политики ЦБ.

При этом рекордно высокие доходности значительно превышают темпы официальной инфляции и уже вдвое выше исторической средней доходности этого класса активов. Поэтому облигации могут быть не только тактической опцией для активных инвесторов, но и хорошим инструментом для инвесторов с более длинным горизонтом планирования, которые смогут зафиксировать высокую доходность на несколько лет вперед. Рекомендуем обратить внимание на:

▪️ОФЗ с фиксированными ставками;

▪️корпоративные облигации.

Мы также сохраняем конструктивный взгляд на российский рынок акций. После коррекции бумаги выглядят привлекательно для покупки. При этом укрепление позитивного тренда на рынке может быть отложено до зимы (вслед за разворотом политики ЦБ и при как минимум неухудшившихся геополитических и внешних условиях). Акции могут предложить уверенную двузначную доходность на горизонте года, которая формируется за счет:

➖ дивидендных выплат;

➖ роста прибылей эмитентов;

➖ положительной переоценки рынка на фоне снижения процентных ставок и перетока средств из коротких депозитов.

При выборе акций сейчас рекомендуем фокусироваться на выборе отдельных эмитентов с уверенными перспективами роста и привлекательной рыночной оценкой.

Возможное ухудшение перспектив глобальной экономики, которое может привести к значительному снижению цен на нефть, кажется нам главным источником риска для роста российского рынка на горизонте года. Возникающие на этом фоне риски волатильности валютных курсов поддерживают привлекательность валютных и квазивалютных инструментов, таких как юаневые и замещающие облигации и золото.

Подробнее о перспективах каждого класса активов, а также о наших макропрогнозах рассказываем в новой стратегии.

#россия #стратегия

عرض المزيد ...

57 034

159

تم النّسخ!

Большая часть инвесторов по-прежнему ждет замедления мировой экономики. Об этом говорят результаты свежего опроса, проведенного Bank of America. Так, почти 80% опрошенных ставят на замедление мировой экономики, около 10% — на глобальную рецессию, и только 7% опрошенных верят в продолжение экономического роста. В конце зимы-начале лета настроения были куда более оптимистичные: 20% и более ждали сохранения роста мировой экономики. Спад оптимизма, вероятно, связан со слабыми данными по рынку труда в США и все еще недостаточно мощным ростом экономики Китая.

#макро

عرض المزيد ...

15 653

9

تم النّسخ!

Ключевые события прошлой недели — в нашем дайджесте.

❓За чем следить на этой неделе

Россия:

- инфляция (за неделю);

- индекс цен производителей (за август);

- инфляционные ожидания (оценка Банка России).

Китай: заседание Народного банка Китая (рынок ожидает сохранения ставок LPR сроком на 1 год и 5 лет на прежнем уровне: 3,35% и 3,85% соответственно).

США:

- объем розничных продаж и промпроизводства (за август);

- заседание ФРС (рынок ожидает снижения ставки на 25 б.п., мы не исключаем вероятности снижения на 50 б.п.);

- безработица (за неделю);

- индекс производственной активности (за сентябрь).

Еврозона:

- динамика з/п (за 2 кв. 2024 г.);

- инфляция (за август)

❓Идеи

В акциях:

- Henderson (таргет на 12 мес. — 810 руб./акцию);

- ММК (68 руб./акцию);

- Полюс (14 000 руб./акцию).

В облигациях:

- фонд пассивных инвестиций TPAY.

#дайджест

عرض المزيد ...

17 488

15

تم النّسخ!

Повышение ставки: что будет с рынком

🎙В эфире подкаст Жадный инвестор

Сегодня в студии главный экономист Т-Инвестиций — Софья Донец. В выпуске обсудили повышение ключевой ставки, текущую ситуацию в экономике, сигналы от ЦБ и к чему готовиться инвесторам, а также куда инвестирует Софья.

🎧 Подкаст можно слушать на любой платформе: Яндекс Подкасты, Apple Podcasts или другой площадке.

💬 Обсудить выпуск с другими инвесторами

100 697

66

تم النّسخ!

Банк России повысил ставку до 19% и сохранил жесткую риторику

Сегодня регулятор принял решение повысить ключевую ставку на 100 б.п., до 19%. Решение совпало с нашими ожиданиями и уже было внесено в ставки денежного и долгового рынков, а также в цены акций. Однако сигнал Банка России оказался весьма жестким, поэтому неопределенность, а вместе с ней и давление на рынки в ближайшие месяцы могут сохраниться. С другой стороны, предельно консервативный настрой ЦБ в борьбе с инфляцией укрепляет перспективы ее снижения и позитивно влияет на долгосрочные ставки.

❓Что сказал Банк России

✔️ Дополнительное ужесточение потребовалось для того, чтобы поддержать процесс замедления инфляции и снизить инфляционные ожидания. Банк России рассматривал три опции по ставке: сохранить ее на уровне 18%, повысить ее до 19% или 20%.

✔️ Регулятор допускает возможность повышения ключевой ставки на ближайшем заседании (25 октября).

✔️ Инфляция на конец 2024 года, вероятно, окажется выше июльского прогноза ЦБ (6,5—7% г/г), но уточнение прогноза отложено до октября.

✔️ Банк России отметил признаки замедления роста в экономике и уже реализовавшееся ужесточение денежно-кредитных условий, хотя подчеркнул сохранение высоких инфляционных рисков.

✔️ Комментарий по бюджетной политике (и ее влиянию на инфляцию) остался нейтральным, однако стоит следить за уточнением проекта госбюджета на 2025 год (ожидается к началу октября).

✔️ По кредитованию и рынкам ЦБ отметил, что кредитные риски по-прежнему управляемы, устойчивость большинства заемщиков высока, а девалютизация балансов позитивна. Глава ЦБ Эльвира Набиуллина отметила, что последнее снижение индекса фондового рынка произошло в результате высоких процентных ставок, а не из-за ухудшения перспектив российских эмитентов.

Факторами, которые будут определять реализацию наших сценариев (базового, жесткого или мягкого), остаются вводные по госбюджету, скорость реакции кредитования на высокие ставки, а также внешние риски.

Мы полагаем, что судьба решения Банка России по ключевой ставке в октябре будет определяться данными по инфляции за ближайший месяц — мы ожидаем замедления роста цен на фоне ослабления экономического роста. Мы находим более вероятным сценарием сохранение ключевой ставки на уровне 19% в октябре. Главным источником неопределенности будет внешний фон: реализация негативного сценария по нефти может усилить давление на рубль и на цены, а значит, и на ключевую ставку.

Софья Донец (CFA), главный экономист Т-Инвестиций

#россия #макро

عرض المزيد ...

19 263

31

تم النّسخ!

ММК, НЛМК, Северсталь: обновляем таргеты

После результатов за первое полугодие 2024-го, мы оценили перспективы дивидендных выплат и обновили наше мнение по акциям

Все три компании показали заметный рост выручки в первом полугодии 2024-го.

✔️Увеличение выручки ММК обусловлено более высокими ценами на стальную продукцию и ростом доли реализации продукции с высокой добавленной стоимостью.

✔️Причины роста выручки у Северстали аналогичные, как и у ММК. Дополнительный позитивный эффект на выручку оказала покупка дистрибуционного бизнеса А ГРУПП в апреле текущего года.

✔️НЛМК пока сохраняет закрытость информации относительно динамики своих показателей за прошедшее полугодие.

Дивиденды

✔️По нашим оценкам, наибольшую прогнозную дивидендную доходность в следующие 12 месяцев имеют акции НЛМК — 17%. Мы исходим из предположения, что все три компании будут направлять 100% свободного денежного потока на выплату дивидендов.

✔️По акциям Северстали мы ожидаем пониженной дивидендной доходности в ближайшие годы. Компания реализует крупную инвестиционную программу. По нашим оценкам, дивидендная доходность акций Северстали (при выплате 100% FCF) составит всего 5% за 2025 год.

Целевые цены по бумагам

Мы снизили целевые цены на акции всех трех компаний ввиду повышения ставки дисконтирования из-за роста ключевой ставки ЦБ РФ и сохранения жесткой риторики регулятора. А также из-за снижения прогнозных цен на сталь в ближайшие годы на фоне их коррекции на российском и зарубежном рынках.

⬇️По акциям ММК мы снижаем целевую цену до 68 рублей за акцию, сохраняем рейтинг «покупать». Потенциал роста в следующие 12 месяцев — 57%. Прогнозная дивидендная доходность по бумагам компании на горизонте одного года составляет более 15%.

⬇️По акциям Северстали мы снижаем целевую цену до 1 500 рублей за акцию с сохранением рейтинга «держать». Мы ожидаем, что сдерживающее влияние на акции Северстали будет оказывать пониженная дивидендная доходность относительно исторических данных.

⬇️По акциям НЛМК мы снижаем целевую цену до 200 рублей за акцию, сохраняем рейтинг «покупать». Потенциал роста в следующие 12 месяцев — 38%. Акции НЛМК имеют наибольшую прогнозную дивидендную доходность из тройки компаний на горизонте одного года — 17%.

Александр Алексеевский, аналитик Т-Инвестиций

#россия #идея

عرض المزيد ...

14 616

52

تم النّسخ!

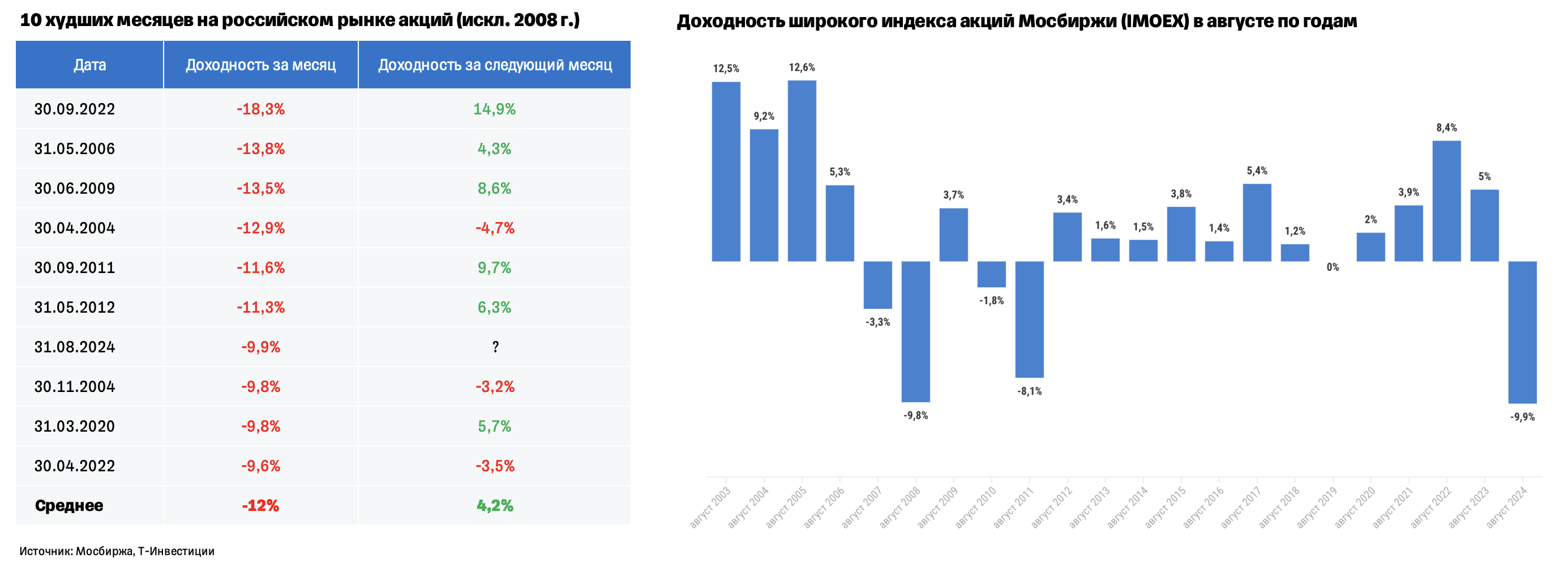

Почему стоит оставаться на рынке акций?

Затянувшаяся коррекция на российском рынке волнует большинство инвесторов в акции. С середины августа вместе с ростом объемов торгов широкий индекс акций упал на 7% (до 2 650 п.). В целом, как мы и писали ранее, август 2024-го стал самым худшим августом для российского рынка с 2003-го при том, что историческая доходность российских акций в августе, как правило, выше, чем в другие месяцы (искл. декабрь и январь, когда происходили новогодние ралли).

Негативная тенденция сохранилась и в первый торговый день в сентябре: индекс упал на 4% за день и вновь на существенных объемах торгов. Затем (с 4 сентября) объемы торгов снизились до средних уровней (70—80 млрд руб./день), после чего акции восстановились и стабилизировались на уровнях конца августа. Сейчас рынок несколько замер в ожидании заседания Банка России.

❓Что делать инвестору

💡 Мы считаем, что после коррекции цен на 30% с майским максимумов российские акции выглядят привлекательно для долгосрочных покупок, даже несмотря на высокие процентные ставки. Ряд компаний, чьи акции мы рекомендуем покупать, способны выплачивать дивиденды на уровне депозитных ставок, а с учетом роста цен на горизонте года их бумаги вполне могут показать доходность значительно выше депозитов.

В текущих условиях предугадать разворот рынка довольно сложно. Однако в случае изменения монетарной политики ЦБ можно ожидать довольно стремительного роста акций. Текущий консенсус-прогноз предполагает более продолжительный период удержания высоких ставок, чем наш прогноз: мы допускаем начало снижения ставок уже в конце этого года–начале следующего.

💼 При таких вводных инвесторам в акциях важно быть в рынке. Наиболее острая фаза снижения, вероятно, уже позади (снижение объемов торгов поддерживает гипотезу о том, что давление со стороны продавцов снижается). Конечно, нельзя исключать вероятность падения рынка акций ниже уровней начала сентября. Однако мы считаем, что для этого потребуются дополнительные негативные факторы, еще не учтенные рынком. Без них рынок способен поддерживать текущие уровни и даже немного прибавлять. Более того, история показывает, что лучшие дни для рынка наступают после худших. Для получения долгосрочной доходности крайне важно сохранять позиции в акциях.

Вот наглядный пример.

📈В случае инвестиций в российские акции в 2003 году капитал с учетом реинвестиций полученных дивидендов вырос бы в 18 раз (кумулятивная доходность — 1770% за 21 год, или 14,6% годовых).

⬆Однако, если пропустить всего 10 лучших дней за этот период, то общий прирост капитала снижается в 4 раза (кумулятивная доходность — 350%, или 7,3% годовых).

⬇Если же пропустить 40 лучших дней (0,75% от количества дней за это период), то прибыль вовсе сменяется убытками (- 57% от инвестированных средств, или -3,9% годовых).

Вложения в ценные бумаги не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». С другими рисками можно ознакомиться тут.

#россия #акции

عرض المزيد ...

12 796

61

تم النّسخ!

Какие факторы будут влиять на решение Банка России в эту пятницу?

⬆Замедление инфляции запаздывает

Годовая инфляция по итогам августа осталась на уровне 9,1%, как и в июле, что оказалось выше ожиданий рынка. На 9 сентября недельная инфляция вернулась к небольшому росту (+0,09% н/н) после дефляции на предыдущей неделе. Это отражает замедление сезонного удешевления, в том числе по туруслугам. При этом тренд на плавное замедление инфляции сохраняется — ее годовой уровень в начале сентября составил менее 9%, по предварительной оценке Минэкономразвития. При сохранении текущих тенденций инфляция может снизиться до 8,5% г/г в сентябре.

⬆Рост инфляционных ожиданий населения и рынка.

🟰Замедление роста розничного кредитования, хотя пока в основном за счет падения объемов выдач ипотеки (более -50% г/г в июле и августе).

⬆Высокий рост корпоративного кредитования.

🟰Замедление роста потребительского спроса (в том числе усиление экономного потребления в регионах, отмеченное ЦБ) и охлаждение бизнес-настроений предприятий.

⬆Все еще высокий рост экономики (+3,2% г/г в июле после +3% в июне).

🟰 Обсуждение усиления антиинфляционных мер правительства и уже реализованное ужесточение макропруденциальных мер для дополнительного замедления кредитования (но их влияние потребует времени).

⬆Рост инфляционных рисков, связанных с внешними расчетами за импорт и усилением волатильности курсов валют.

Мы находим более вероятным сценарием (с небольшим перевесом) повышение ключевой ставки до 19% в эту пятницу. При этом дискуссия может быть ожесточенной, и второй опцией будет сохранение ставки на уровне 18%. Для повышения ставки до 20% мы не видим оснований. Аргументы в пользу последующего разворота цикла денежно-кредитной политики: замедление инфляции, торможение кредитования и потребительского спроса. Мы полагаем, что эти факторы будут последовательно усиливаться к концу года.

Софья Донец (CFA), главный экономист Т-Инвестиций

#россия #макро

عرض المزيد ...

90 099

101

تم النّسخ!

Ключевые события прошлой недели — в нашем дайджесте.

❓За чем следить на этой неделе

Россия:

- инфляция (за неделю и август от Росстата);

- платежный баланс (оценка за август от ЦБ):

- заседание Банка России в пятницу, 13 сентября (мы считаем наиболее вероятным сценарием повышение ключевой ставки до 19%).

Китай:

- в августе цены потребителей +0,6% г/г (с +0,5% в июле), а цены производителей более 1,5 лет находятся в отрицательной зоне (-1,8% г/г в августе и -0,8% в июле, мы не ожидаем, что ситуация в производстве существенно улучшится без господдержки);

- импорт (за август);

- объем выданных займов (за август).

США:

- инфляция (за август);

- данные по безработице (за неделю);

- цены производителей (за август).

Еврозона:

- заседание ЕЦБ (слабые показатели роста экономики и потреб. настроений, а также устойчивое снижение инфляции могут подтолкнуть ЕЦБ снизить ставку во второй раз в этом году).

❓Идеи

В акциях:

- Лукойл (таргет на 12 мес. — 8 500 руб./акцию);

- НЛМК (258 руб./акцию).

В облигациях:

- фонд пассивных инвестиций TPAY.

#дайджест

عرض المزيد ...

18 387

20

تم النّسخ!

Потребители и ритейлеры: кто заработал больше

🎙В эфире подкаст Жадный инвестор

Сегодня обсуждаем главные новости в потребительском секторе: как изменилось поведение потребителей, текущие тренды и наши прогнозы, а также идеи на покупку. В студии — Александр Самуйлов, аналитик Т-Инвестиций.

Эпизоды:

2:24 — про инфляцию, зарплаты и кредиты

05:40 — X5 Group: ждем завершения переезда

10:35 — Henderson: результаты впечатляют

15:03 — Мать и дитя: рост продолжается

💬 Заходите в Пульс, ставьте лайки и пишите ваши вопросы, которые мы обсудим в студии.

🎧 Подкаст можно слушать на любой платформе: Яндекс Подкасты, Apple Podcasts или другой площадке.

📖 Читать текстовую версию.

عرض المزيد ...

110 666

43

تم النّسخ!

Роснефть: все еще смотрим нейтрально

💼 Стабильные финансы. Во втором квартале выручка снизилась всего на 0,5% кв/кв, несмотря на расширение Россией добровольных ограничений на добычу сырой нефти. EBITDA сократилась на 7,5% кв/кв в основном из-за роста налоговой нагрузки, а рентабельность — на 2,3 п.п., но она все же осталось на высоком уровне (30,7%). Компания контролирует расходы и продает более маржинальную нефть ESPO (около 50% экспорта). При этом чистая прибыль снизилась на 6,3% кв/кв: поддержку оказала прибыль по курсовым разницам, но высокие процентные ставки по-прежнему давят (чистый долг/EBITDA = 0,96х). Bо втором полугодии доходы могут снизиться по сравнению с первым (выручка -1,7% п/п, EBITDA -9% п/п) из-за падения цен на нефть, ограничений на добычу и высоких ставок в экономике РФ.

🏅 Хорошие дивиденды, но не самые большие в секторе. Див. политика подразумевает выплату 50% от чистой прибыли по МСФО. По нашим расчетам, дивиденд за первое полугодие может составить 36,5 руб./акцию (доходность — 7,5%), а за весь 2024-й — около 65,5 руб./акцию с доходностью 13,6%. Это рекордный уровень для Роснефти, но ниже, чем у большинства других крупных нефтяников (у них в среднем 15—16%).

👎 Крупные капзатраты. Во втором квартале они выросли на 59% кв/кв в основном из-за развития флагманского проекта Восток Ойл (общий объем инвестиций составит 11,8 трлн руб.). Мы считаем, что в ближайшие годы капзатраты будут оставаться на высоком уровне и давить на свободный денежный поток.

💡Рыночная недооценка есть, но не самая большая. Акции Роснефти торгуются с форвардным мультипликатором EV/EBITDA (на 2024 г.) на уровне 2,6х, что соответствует дисконту около 45% к историческому уровню. Однако в секторе есть и более недооцененные бумаги.

Мы сохраняем нейтральный взгляд на акции Роснефти. В нефтегазовой отрасли отдаем предпочтение Лукойлу и Татнефти из-за более щедрых дивидендов и отсутствия долговой нагрузки.

Александра Прыткова, аналитик Т-Инвестиций

#россия

عرض المزيد ...

15 757

24

تم النّسخ!

Лукойл: все еще рекомендуем к покупке

📈 Результаты первого полугодия 2024-го выше ожиданий. Выручка выросла на 20,2% г/г за счет роста цен на нефть, сужения дисконта Urals к Brent и ослабления рубля. На чистую прибыль давил рост расходов (в основном из-за большой налоговой нагрузки) и убыток от курсовых разниц, но показатель все равно вырос на 4,6% г/г. Во втором полугодии поддержку доходам окажет восстановление объемов переработки (ремонт на НПЗ завершен), а давить на доходы может снижение нефтяных цен. Ждем выручку на уровне около 4,2 трлн руб., EBITDA чуть ниже 940 млрд руб., а чистую прибыль выше 550 млрд руб.

🛡 Большой запас прочности. У компании на уже 1,13 трлн руб. Такой большой запас ликвидности и стабильный положительный FCF наряду с низким объемом долга (компания продолжает сокращать его) обеспечивает устойчивое финансовое положение и дает Лукойлу преимущество над другими нефтяниками в период высоких процентных ставок. Чистая денежная позиция — около 20% от капитализации.

🏅 Рекордные дивиденды. Див. политика подразумевает выплату 100% от скорр. FCF. Поэтому за первое полугодие Лукойл может выплатить 575 руб./акцию (доходность — 9,3%), а за весь 2024-й более 1 150 руб./акцию. В таком случае доходность составит около 18,5% — это самый высокий уровень среди нефтяников. В более консервативном сценарии дивиденды все равно выглядят щедро: около 1 000 руб./акцию за весь год с доходностью 16,2%.

💼 Возможный байбэк. По этому вопросу уже как год нет никаких новостей. Но напомним, что компания может выкупить у нерезидентов до 25% акций с дисконтом не менее 50%.

💡 Самая высокая недооценка в секторе. Акции Лукойла торгуются с форвардным EV/EBITDA (учитывает прогноз на 2024-й) на уровне 1,7х — это самый низкий мультипликатор среди нефтяников, который предполагает дисконт более 50% к историческому уровню.

Мы сохраняем идею на покупку акций Лукойла с таргетом 8 500 руб./акцию. Потенциал роста на горизонте года — 37% (+ более 16% див. доходности).

Александра Прыткова, аналитик Т-Инвестиций

#россия #идея

عرض المزيد ...

14 391

64

تم النّسخ!

Коррекция рынка: что делать инвестору?

Прошедший август оказался худшим для российских акций с 2003 года: широкий индекс акций Мосбиржи (IMOEX) упал на 10%. Это еще и седьмой худший месяц с 2003-го, если не брать в расчет глобальный финансовый кризис 2008-го и обвал в феврале 2022-го.

При этом мы отмечаем повышенные обороты торгов в последние недели августа, что в целом нетипично для исторически спокойного летнего месяца. Повышенные обороты могут быть обусловлены продолжающимися продажами акций нерезидентами или участниками рынка, которые покупали акции у недружественных нерезидентов с существенным дисконтом. Данный тренд отмечал ЦБ в отчете о финансовых рынках за июль, хотя в первой половине августа еще не наблюдалось существенного давления на рынок. Однако с ускорением падения индекса обороты существенно возросли, после чего 24 августа Банк России ввел предписание об обособленном учете ценных бумаг, в цепочке торговли которых есть недружественные нерезиденты, что может со временем снизить давление на рынок. При этом важно понимать, что у любой сделки на рынке есть две стороны: продавец и покупатель, и, если продавцы могли быть так или иначе связаны с нерезидентами, то покупатели могли быть долгосрочными инвесторами, которые решили воспользоваться текущей распродажей на рынке. В целом мы не видим панических распродаж со стороны российских инвесторов, а скорее, наоборот, наблюдаем умеренный аппетит к упавшим качественным бумагам.

Интересно и то, что исторически после такого сильного месячного падения в следующем месяце наблюдался рост рынка в среднем на 4,2% (мы исключаем из данной статистики кризисы 2008-го и февраля 2022-го, так как они не похожи на текущую ситуацию.

❓Что делать инвестору

На фоне продолжающейся коррекции мы видим значительный потенциал на рынке акций. Текущие продажи выглядят избыточными на фоне фундаментальной оценки многих компаний. Мы считаем, что часть продаж может быть вынуждена в виду желания ряда участников рынка вывести активы до окончания лицензии OFAC, согласно которой все операции с Мосбиржей должны быть прекращены до 12 октября. Если мы правы в оценке ситуации, то текущие цены являются привлекательными для увеличения позиций инвесторами со среднесрочным горизонтом инвестирования от года.

➕ В первую очередь рекомендуем обращать внимание на акции компаний с качественными бизнес-моделями и значительным запасом прочности, пока процентные ставки остаются на высоком уровне. К таким относится Лукойл и Татнефть, у которых стабильное финансовое положение, отсутствует долговая нагрузка, сильные отчеты за первое полугодие, а дивидендная доходность (особенно по текущим ценам) на горизонте года может быть крайне высокой. Потенциал общей доходности этих бумаг (рост цен+дивиденды) оцениваем до 50%.

➕ Более рискованными, но все еще фундаментально привлекательными выглядят Ozon, Самолет, Henderson. Эти компании демонстрируют мощный рост бизнеса, при этом их акции в большей степени пострадали при коррекции на рынке. А значит, они могут показать опережающий рост, как только рынок станет закладывать начало цикла смягчения денежно-кредитной политики ЦБ.

❓Что будет дальше

Мы ожидаем дальнейшую волатильность на рынке в ближайшие недели. При этом отметим, что за любой коррекций следует восстановление рынка. Поэтому ждем стремительного изменения рыночной динамики, как только рынок получит сигналы об изменении курса монетарной политики Банка России.

📍Наш прогноз на конец года для широкого индекса Мосбиржи на уровне 3 000—3 100 п. означает потенциальную доходность около 20% с учетом дивидендов за четыре месяца.

Точное время, когда рынок станет закладывать начало цикла снижения ставки, остается неопределенным. Однако, если наши макроэкономические предпосылки по замедлению инфляции и последующему изменения курса ЦБ верны, то рост рынка может быть неожиданным для многих. Именно поэтому мы находим текущий момент интересным для наращивания позиций в акциях.

#россия #идея

عرض المزيد ...

88 597

212

تم النّسخ!

Дивидендам Газпрома быть?

Недавно газовый гигант порадовал инвесторов отчетом за первое полугодие 2024-го:

⬆️выручка +24% г/г (в основном за счет роста продаж жидких углеводородов на 40% г/г и частичной консолидации результатов Сахалинской Энергии);

⬆️чистая прибыль х3,5 г/г, до 1,04 трлн руб. (в т.ч. благодаря доходу от курсовых разниц в 171 млрд руб.).

На фоне такого роста прибыли инвесторы стали рассчитывать на дивиденды за 2024 год. Однако тут все не так просто. Див. политика Газпрома подразумевает выплату 50% от чистой прибыли, скорректированной на убытки/доходы от:

✔️курсовых разниц;

✔️инвестиций в ассоциированные компании и совместные предприятия;

✔️обесценения нефинансовых активов.

После таких корректировок чистая прибыль составляет всего 779 млрд руб. (+26% г/г). Исходя из этого вклад первого полугодия в дивиденды за весь 2024-й может составить порядка 16,5 руб./акцию (доходность — 13,3%). Однако, помимо положительной скорр. чистой прибыли, важными критериями для определения размера выплат (и осуществления выплат вообще) являются еще и эти факторы.

➖ Долговая нагрузка: сейчас чистый долг/EBITDA выше 2,5х, хотя компания в пресс-релизе использует корректировки и указывает показатель на уровне 2,4х.

➖ План капитальных расходов: в первом полугодии они сократились на 11% г/г, однако общий объем инвестиций на 2024-й увеличен почти до 2,64 трлн руб.

➖ Свободный денежный поток (FCF): в первом полугодии он был в минусе на 628 млрд руб., хотя в пресс-релизе используются корректировки, из-за чего показатель в минусе всего на 27 млрд руб.

❗️Выплата дивидендов будет сильно зависеть от второго полугодия. Но с учетом текущих тенденций (отрицательный FCF, обширная инвестпрограмма, вероятность дальнейшего снижения экспортных поставок) мы допускаем, что Газпром может вновь пропустить выплату дивидендов. В целом сохраняем нейтральный взгляд на акции компании в долгосрочной перспективе.

Александра Прыткова, аналитик Т-Инвестиций

#россия

عرض المزيد ...

20 572

37

تم النّسخ!

Норникель: обновляем таргет

Недавно металлург опубликовал финансовую отчетность за первое полугодие 2024-го.

Выручка в рублевом выражении сократилась на 8% г/г на фоне:

✔️снижения цен на никель и металлы платиновой группы;

✔️накопления компанией запасов никеля и меди из-за ограничений судоходства в Красном море и прочих логистических сложностей.

Однако ослабление рубля оказало позитивное влияние на показатель.

EBITDA упала вслед за выручкой, но на более существенные 18% г/г из-за курсовых экспортных пошлин. На этом фоне маржинальность по EBITDA снизилась до 42% (с 47% годом ранее).

Скорректированный свободный денежный поток (FCF) оказался в отрицательной зоне на 13 млрд руб., в том числе из-за роста процентных платежей по долгу. В связи с этим мы не ожидаем промежуточных дивидендов за первое полугодие 2024-го. Считаем, что компания сможет выйти на положительный скорр. FCF по итогам 2024 года, однако его величина будет небольшой — 29,3 млрд руб. (по нашей оценке) из-за высоких капзатрат и процентных расходов.

🏅 Поэтому при выплате 100% скорр. FCF дивиденд за 2024 год составит всего 1,9 руб./акцию, принеся инвесторам доходность около 1,8%.

Долговая нагрузка остается на умеренном уровне, хотя и немного подросла: чистый долг/EBITDA при расчете в рублях увеличился с 1,2х на конец 2023-го до 1,6x на конец первого полугодия 2024-го.

❓Ну и что

Мы обновили нашу модель оценки Норникеля с учетом:

✔️сохранения цен на никель и палладий на пониженных уровнях;

✔️жесткой денежно-кредитной политики Банка России.

💡В результате мы устанавливаем таргет для акций Норникеля на уровне 141 руб./ акцию. Потенциал роста на горизонте 12 месяцев — 32%. При этом сохраняем рекомендацию «держать».

#россия

عرض المزيد ...

14 242

29

تم النّسخ!

Ключевые события прошлой недели — в нашем дайджесте.

❓За чем следить на этой неделе

Россия:

- инфляция (за неделю от Росстата);

- макроопрос, обзор рисков финансовых рынков и отчет о денежно-кредитных условиях (от ЦБ).

Китай:

- PMI в производственном секторе в августе с учетом сезонной корректировки составил 50,4 п. (в июле было 49,8 п.), что говорит о нейтральных ожиданиях бизнеса относительно роста производства;

- PMI сферы услуг (за август).

США:

- PMI в производственном секторе (за август);

- число открытых вакансий на рынке труда (JOLTs за август);

- уровень безработицы (за август);

- рост номинальной заработной платы (за август).

Еврозона: объем розничных продаж (за август).

❓Идеи

В акциях:

- MD Medical (таргет на 12 мес. — 1 100 руб./акцию);

- Henderson (810 руб./акцию).

В облигациях:

- фонд пассивных инвестиций TPAY.

#дайджест

عرض المزيد ...

14 527

6